企業型確定拠出年金(以下、企業型DC)制度の加入者数は増加傾向にあります。2019年11月末時点での加入者数は723万人にものぼりますから、読者の皆さんの中にも、企業型DCの加入者が少なくないのではないでしょうか。

では、企業型DCではどんな運用商品が提供されているのでしょうか。実は2019年7月1日より、企業型DCの運営を担う運営管理機関に対して、提供する運用商品の一覧を公表することが義務付けられました。そこでインターネット上で公表されている14社分の商品一覧を分析し、その結果の一部をご紹介したいと思います。

運営管理機関によって商品コストが異なる現状

まず商品構成についてです。元本保証型以外の商品の中では、株式や債券を組み合わせたバランス型の運用商品が多いのが特徴的で、平均で30%程度を占めています。バランス型の中でも、リスク水準に応じたいくつかのタイプの商品が用意されているのが一般的です。

また、運用商品には指数(日経平均株価やダウ平均株価など)との連動を目的として運用されるパッシブ商品と、指数を上回ることを目的として運用されるアクティブ商品があります。一般に、パッシブよりもアクティブのほうが運用にコストがかかり、信託報酬も高くなる傾向にあります。各社のアクティブ/パッシブの比率を比べると、おおむね半分ずつである場合が多かったものの、各社によって微妙なばらつきがありました。

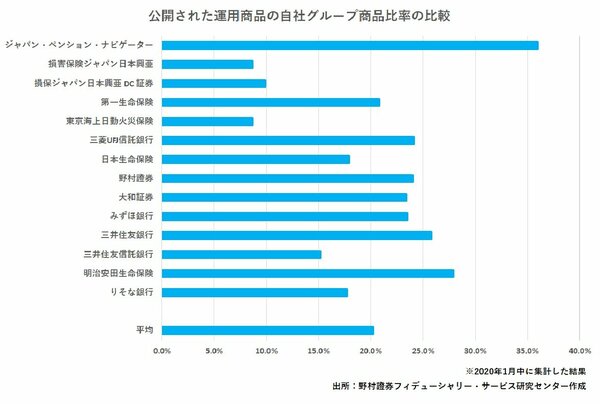

次に自社グループの商品の比率です。なぜ、この比率が重要かというと、運営管理機関はグループに系列運用会社を持っている場合が多いため、その比率が中立的に運用商品を提供しているかの指標の1つとなり得るからです。14社が公開したユニバースのうち、平均して23%ほどが自社グループの商品となっていますが、こちらも各社でかなり差があります(下図参照)。

もちろん、自社グループの商品が加入者にとって適切である可能性もあるので、すべてが問題であるわけではありません。しかし、本当に自分にとって適切なものであるかどうかを疑う根拠にはなり得ると思われます。

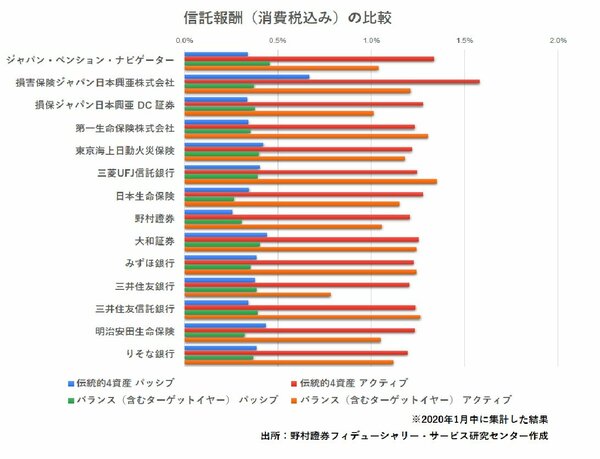

最後にパッシブ商品の信託報酬(手数料)を見てみると、伝統的資産(株式と債券)の信託報酬の14社平均は、パッシブ商品では0.39%(消費税込み)、アクティブ商品では1.27%(消費税込み)でした。特にパッシブ商品の信託報酬が、各社で多少、差異があることには注意が必要だと思います(下図参照)。

なぜなら、パッシブ商品の商品性は、基本的にそれほど大きく違いません。商品性が違わないのであれば、値段(手数料)が最も大きな差別化要因となるのは、運用商品に限った話ではありません(もちろん、厳密にはパッシブ商品の中でも指数との連動性などの点で優劣はあります)。