60代……老後のライフプランを立て、取り崩しの計画を

60代で投資を始めても問題ないと思います。老後は特にインフレ対策が必要になってきます。リスクを取って攻める必要はありませんが、現金だけでは資産が目減りします。資産を減らさないための運用は、むしろ積極的に検討したいところです。最近は、再雇用やパート、起業など、60歳以降も働く人が増えています。収入がある間は、ぜひ積立投資も続けていきましょう。

60代では退職金の運用も考えていく必要があります。退職金でまとまった金額が入り、投資に回すのであれば、成長投資枠も使って、リスクを抑えたバランスファンドや債券ファンドなどの商品を買っていくとよいでしょう。退職金の一部を預金から、安定的な資産の増加が見込める場所へと、置き場所を変えていくイメージです。

投資枠がどのくらい残っているかにもよりますが、成長投資枠では年間最大240万円まで投資できます。もちろん、さらに余力がある場合は、つみたて投資枠でバランスファンド等に投資することもできます。

この世代は、持っている資産を守りながら増やすスタンスが大切です。リスクの高い株式投資などにいきなり大金を入れてしまうと、暴落時の資産の減少幅もその分大きくなりますので、注意してください。

仕事をリタイアして、年金で生活するタイミングになったら、今度は資産の取り崩しに入ります。ただし、新NISAは一生涯運用できるのがメリットです。少しでも長く運用し、資産を増やしていきたいところです。

そこで検討したいのが、先に退職金、個人年金保険など、新NISA以外の資産を使って生活するプランです。ほかの資産で生活している間、新NISAの資産はそのまま運用を続けることで、より資産の成長を促せます。

70代……健康寿命を考え、運用資産を縮小していく

70代からでも、それまでに特定口座で投資を経験している方なら、投資資金の受け皿として新NISAの口座を開いてもよいかもしれません。何度もお伝えしている通り、インフレ対策に資産運用は有効であり、非課税で運用できる新NISAは生涯を通じて使う価値があるからです。

一方で、高齢期になると病気や認知症のリスクも高まってきます。健康寿命を過ぎたら、資産管理が難しい状態になる前に、現金化することも検討していきましょう。特に、運用資産額が増えている場合は相対的に取っているリスクが大きくなっているので、早めに計画を立てておくことが必要となります。

●第4回【「50歳でスタートして、老後に月10万円使える資産づくり」は実現可能? プロの答えは…】では、50代の投資シミュレーションを事例を通して解説します。

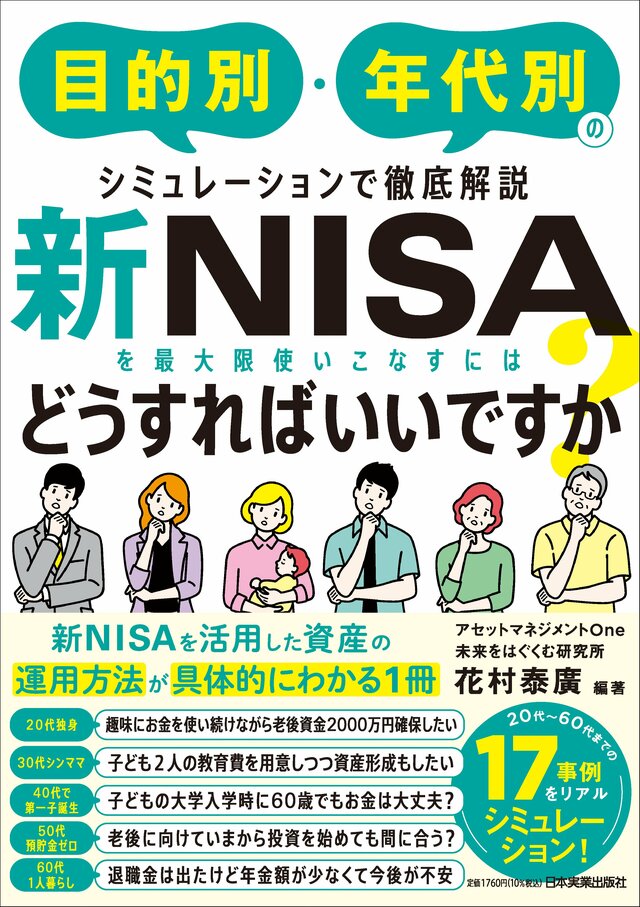

花村泰廣編著『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説 』(日本実業出版社)

注目書籍の読みどころを紹介!

【本プレゼント】著者・花村泰廣氏本人が『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説 』を徹底解説

この記事でご紹介した『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説 』について、著者の花村泰廣さんに解説していただきます。また、セミナーにお申込いただいた方の中から抽選で5名様に書籍をプレゼントします!

セミナー詳細・ご視聴のお申込みはこちら!>>

※オンデマンド配信

※お申込み締め切りは2024年3月20日 23:59