投資信託ははじめの一歩に適した金融商品といえます。しかし、「実際にお金を投資するのはまだ不安……」という人もいるのでは?

投資には3つのきほんがあります。まず、「長く、コツコツ続ける」。そして、「自分に合った投資信託を選ぶ」。最後に、「無理なく目標達成できる計画を立てる」。

これらのきほんを押さえれば、大切な資産、そしてご自身の将来を守る投資も実現可能です。本記事ではそれぞれのきほんについて詳しく説明するので、ぜひ参考にしてください。

【投資手法のきほん】長く、コツコツ続ける

3つのきほんでまず意識したいのが、「長く、コツコツ続ける」です。このきほんはどの投資信託を選んだ場合にも共通する、投資の前提になる考え方といえます。

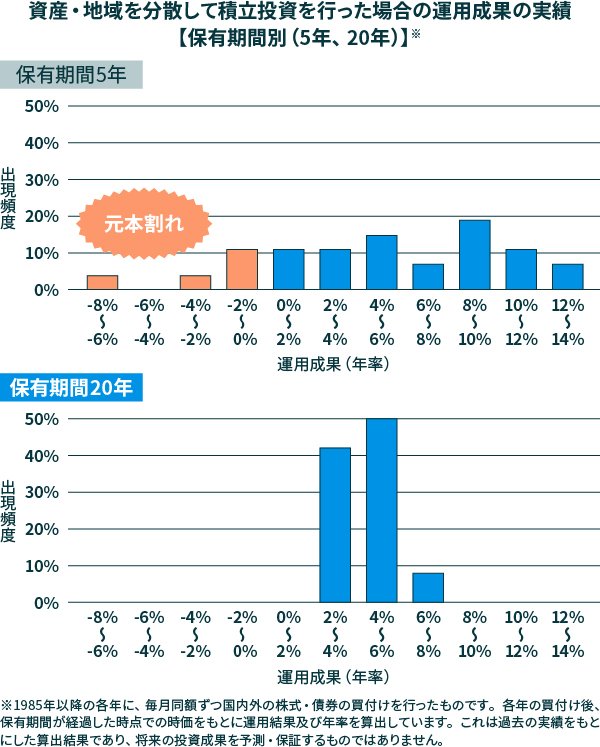

金融庁のデータによれば、積立投資を長期間続けるほど、元本割れのリスクは低くなる傾向にあります。

では、なぜこのような効果が望めるのでしょうか。以下で3つのポイントを見ていきましょう。

【POINT1】複利のパワーが資産を育む

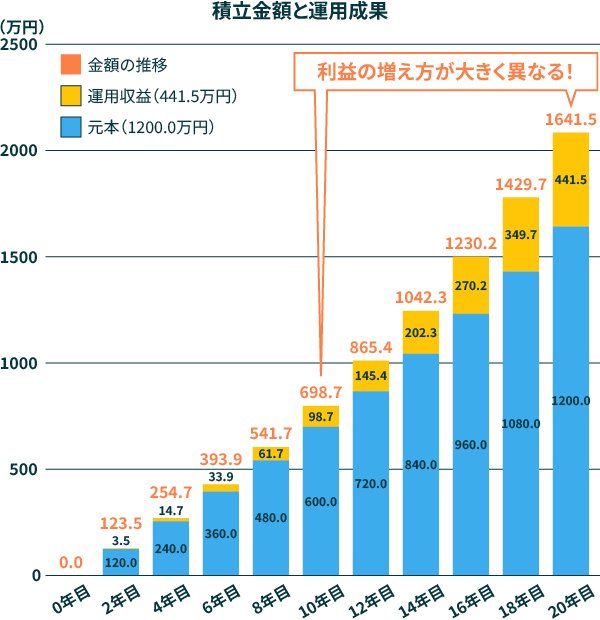

運用で得た利益を再投資に回すと、利益がさらなる利益を生むようになります。この仕組みを、投資では「複利の効果」と呼びます。

最初は小さな利益でも、長期の積み重ねによって大きな元本となり、元本が大きくなるに従って資産の増え方も加速します。

一般的に、複利の効果は時間が経つほど強力になります。上図でも、10年目と20年目で利益の増え方が大きく異なっていますね。

「投資は少額でも早くから始めるのが大切」。それは、早く始めれば始めるほど、その分長く時間の力を活用できるからでもあるのです。

ここで、時間の力をより身近に感じてもらうために、「126の法則」について触れておきましょう。

126の法則は積立投資で複利の効果を利用した場合、資産を2倍に増やすまでに必要な期間と金利を導くものです。

126の法則:年数×利率≒126

例えば利率4%の投資商品を運用する場合、元本が2倍になるまでの年数は

126÷4≒31.5

と、31年と6ヵ月必要ということがわかります。毎年4%ずつ増えるという前提なら、30歳から投資を始めても62歳までコツコツ続ければ資産を2倍に増やせるのです。

【POINT2】長期積立は損失軽減にも

投資信託の値段(基準価額)は日々変動しています。購入価格を抑えようとしても、狙ったタイミングで購入するのはプロでも至難の技です。

しかし、積立投資には同じ商品を定額・定期で長く積み立て、購入価額を平準化(安定)させる手法があります。これを「ドルコスト平均法」と呼びます。

ドルコスト平均法は都度の購入額が一定となるため、値上がり時には少ない口数を、値下がり時には多くの口数を積み立てます。この繰り返しにより、一口あたりの購入価格を抑えることができるのです。

ところで、そもそもなぜできるだけ安く、多くの口数を仕入れたほうが良いのでしょうか。

投資信託の基本的な利益は

1口あたりの値上がり益×口数

です。同じ値上がり益でも数量をたくさん持っているほうが、多くの利益が生まれます。また、一口あたりの購入価額が安いほうが、最終的な売却価格は同じでも、高値で買った場合より多くの値上がり益が期待できるのです。

【POINT3】世界経済は変動しながらも長期で成長していく

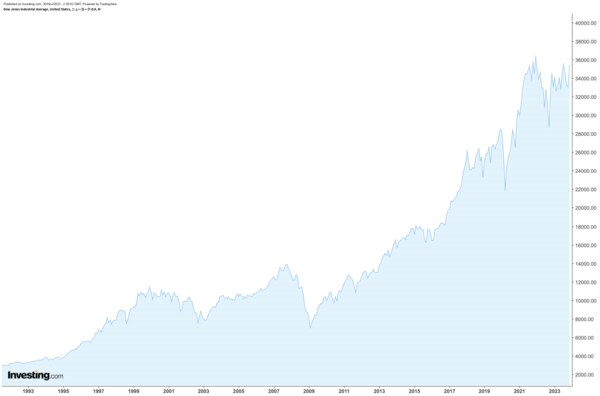

世界経済は上昇と下落を繰り返しながらも、緩やかに右肩上がりで成長しています。

以下は、アメリカの代表的な株価指数「ダウ平均株価」の直近30年の推移です。

大きく下落した期間もありますが、ダウ平均株価はここ30年、ほぼ右肩上がりで成長しています。相場は短期的には激しく上下しても、長期的には順調に成長しているのです。

もし一時的に下がっても動揺したり、すぐに現金化したりしないこと。再び値上がりするときを長い目で待ち、淡々と長期積立投資を続けることが、大きな資産形成につながるのです。この事実を表したのが、冒頭でも紹介した金融庁のデータといえます。

とはいえ、相場の下落タイミングと自身の急な出費が重なる恐れもあります。病気や事故、急な引っ越しなど、どうしてもお金が必要な事態が発生した際、含み損を抱えた状態で資産を取り崩さなくても済むよう、預貯金や保険などの適切な準備も重要です。

【商品選びのきほん】自分に合った投資信託を選ぶ

前述のとおり、投資信託の運用では選んだ商品に関わらず、長期での保有がきほんです。とはいえ、長い間自分の資産を託す先。投資先の特徴を把握して、自分に合った投資信託を選ぶことも大切です。

ここからは商品選びの前に押さえておきたいポイントを紹介していきます。

【POINT1】リスクとリターンは表裏一体

「投資にはリスクがある」と聞くと、単に損する可能性があると思うかもしれません。

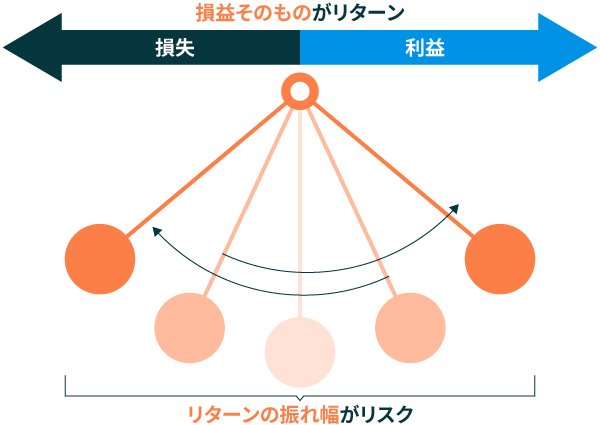

しかし、投資におけるリスクは、想定される最大利益と最大損失の間の振れ幅を指します。

狙う利益の大きさに応じて、損失の可能性も高くなります。言い換えれば、リスクを取らなければ大きな利益は狙えず、リスクを抑えると期待できる利益も小さくなってしまうのです。

もし、より大きく資産を成長させたいのであれば、相応の損失が生じる可能性も考慮にいれなくてはなりません。

ただし、損失を抑えるための方法もあります。それこそが長期投資です。

繰り返しとはなりますが、上記【投資手法のきほん】で解説した通り、投資は運用期間が長くなるほど、成績も安定するとされています。長く運用を続けることがリスク軽減につながることを覚えておきましょう。

【POINT2】投資対象によってリスクやリターンが異なる

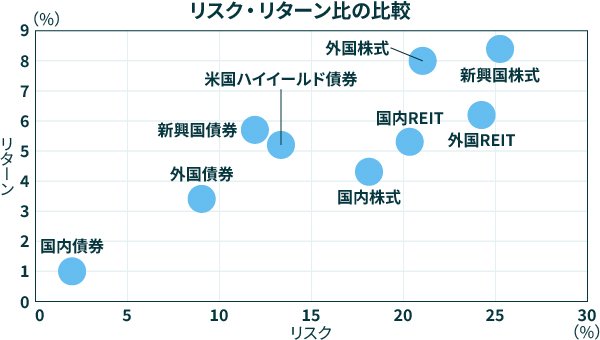

投資信託の投資対象には株式や債券、不動産、貴金属といったコモディティなど、様々な種類があります。それぞれの商品は種類ごと、さらには国内や先進国、新興国など投資先の地域や国に応じて、値動きの仕方やリスク・リターンが異なります。

投資信託選びでは、投資対象での比較も大切です。例えば、大きなリターンを狙うならリスクの高い新興国株式中心の投資信託を選ぶなど、自身の運用スタイルに合った選択をしたいところです。

なお、運用期間を長く取れる方にとって、値動きの激しさは必ずしも悪い点ではなく、将来的に大きな利益を狙える魅力でもあります。ただし、運用期間が短いとマイナスのリターンとなる確率も高くなるので注意が必要です。

【POINT3】運用方針によって性格が異なる

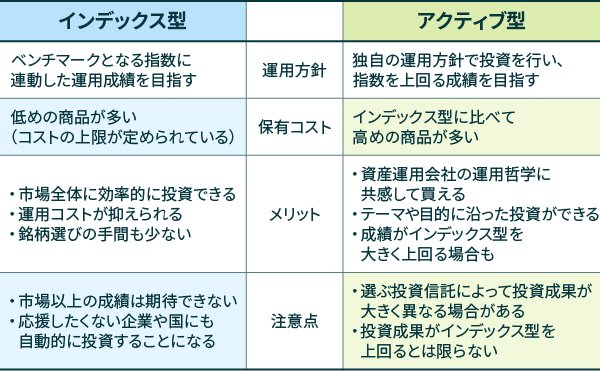

投資信託は運用方針でも2つに大別できます。インデックス型とアクティブ型です。それぞれの特徴は以下の通りです。

インデックス型は日経平均株価やNYダウなど、特定の指数に連動した運用成績を目指す投資信託です。

基本的には指標に含まれる金融商品を、指標と同等の割合で保有します。銘柄選定の手間が少ないため、アクティブ型と比べて低コストな商品が多いです。また、対象とする指標や社会経済が大きく崩れない限りは運用も安定しています。

一方のアクティブ型は、独自の運用方針で投資を行い、最終的に指数を上回る成績を目指す投資信託です。ベンチマークとなる指数を設定していない商品もありますが、指数にとらわれず、積極的にリターンを追求するという運用方針は同じです。

例えば

・将来的な成長が見込める企業に投資する

・環境に配慮した企業に投資する

といった商品があります。

企業研究や選定の手間が発生する分、比較的高コストになる傾向があります。しかし、商品によっては相場の下落時にも大きな利益が期待できます。

では、インデックス型とアクティブ型は、どちらをどのように選べば良いのでしょう。

最初は比較が容易なコスト面で判断するのも一つの手です。もし、より高度な投資を目指すのであれば、アクティブ型を通じて投資哲学や判断基準を研究するのもいいでしょう。

最後に、投資環境は日々移り変わります。

金融緩和時代のカネ余り状態は投資を活発化し、各種インデックスは上昇を続けました。

しかし、今後金融引き締めへと転じれば、世界的な投資先の選択も進むでしょう。そのような環境下では企業を選別するアクティブ型が優勢になる可能性もあります。

【目標額設定のきほん】無理なく目標達成できる計画を立てる

投資手法のきほんである「長く、コツコツ続ける」の実践には、無理のない投資計画が重要となります。ただ単にほんの少額でも続けるだけで十分、というわけではありません。

優先すべきは長く継続すること。そのうえで、自身の目標達成に必要な積立額を、家計と相談しながら設定しましょう。

もし積立額が目標達成に足りないと感じたら、家計に余裕が生まれてからの上乗せや、家計のプロに相談して投資分を捻出するのも選択肢の一つです。

【まとめ】長く焦らずが投資の鉄則

「長く、コツコツ続ける」。「自分に合った投資信託を選ぶ」。「無理なく目標達成できる計画を立てる」。この3つをきほんを守ることが、理想的な投資の実現に近づく一歩となります。

ぜひ、今日から実践してみてくださいね。

(監修/ファイナンシャルプランナー・山中伸枝)