リバランスに必要な売買手数料と税金、確定拠出年金では心配ナシ!?

この運用効率を上げる効果のある”リバランス”ですが、頻繁に行うことはあまり推奨されていません。それはコストがかさむからです。この場合のコストとは、商品の売買時に発生する手数料と、そして利益が出ている場合には、利益に対して20.315%の税金になります。

コストが発生することで投資に回す金額が少なくなりパフォーマンスが悪くなるからです。

ですが、DC(企業型確定拠出年金)、iDeCo(個人型確定拠出年金)の場合、売買に対しての手数料、利益に対しての税金はかかりません。一部商品には、信託財産留保額というファンドに対しての費用がありますが、これは0.1~0.3%とあまり高くはありません。

頻繁にしすぎる必要はありませんが、コストを気にしなくていいので、確定拠出年金加入者は、ぜひリバランスについて検討してほしいと思います。

それではどうやってリバランス?

データでも示されているように、リバランスの必要性はわかっていただききやすいんです。ですが、“いざ!!”となると実は少し難しいんです。なぜか?を検討してみます。

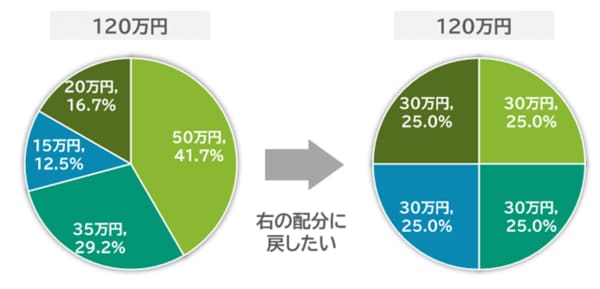

まずは4つの資産に分け投資していたけれど、時間がたつにつれバランスが図のようにずれた場合を想定して、やってみましょう。

商品Aが増えていますので、商品Aを16.7%売却します。増えた分を売却したいので、50万円(41.7%)の16.7%を売却としたいところですが、実は違うんです。

50万円×16.7%だと8.3万円。50万円-38.3万円=41.7万円となり、25%分の30万円よりまだ多い配分となっています。正しい計算は、「現在の保有率」で割って算出します。

ですので、16.7%÷41.7%=40% 50万円×40.0%=20.0万円

を売却することで、50.0-20.0=30.0万円と理想の配分にすることができるんです。なかなかややこしいのです。

残りも同じように計算していきますと、商品B 4.2%を売却ですので、

4.2%÷29.2%=14,0% 35万円×14%=5.0万円を売却

これで、商品A:20万円、商品B:5万円を売却(合計25万円)いたしました。この25万円分を商品C、商品Dを購入することで、25%ずつの資産配分にすることができます。

購入する場合はちょっと式が変わってきます。まず売却された分(25万円)は資産の何割だったかを計算する必要があります。

25万円÷120万円=20.8%となります。この20.8%を商品Cと商品Dで分け合います。

商品C 12.5%÷20.8%=60.0% 25万円(売却分)×60.0%=15万円

商品D 8.3%÷20.8%=40.0% 25万円(売却分)×40.0%=10万円

このように、実際にリバランスを実行するとなると、なかなか難しい計算になります。実はFPの方でも、結構計算できないと言われているんです……。