経過措置や簡易課税で負担軽減の余地もある

このようにインボイス制度は納税額や事務手続きの面で様々な負担が見込まれる。国も免税事業者などの立場を踏まえ、次のような負担軽減措置を打ち出している。

・制度施行後も期間限定で、一定割合の仕入税額控除を認める

(2026年9月30日まで80%、2029年9月30日まで50%を控除可能)

・免税事業者から課税事業者となる場合、納税額を売上税額の2割にできる

(最長で2026年12月まで)

・一定以下の売り上げ規模の事業者は、1万円以下の課税仕入れについて、適格請求書に代えて帳簿の保存でも仕入税額控除が可能(2029年9月30日まで)

・飲食店など不特定多数を顧客にする事業者に対して、一部の記載要件を省いた「簡易インボイス」の発行を認める

上記の活用のほか、できるだけ納税や経理事務といった作業負担の少ない課税制度を選択する方法もある。

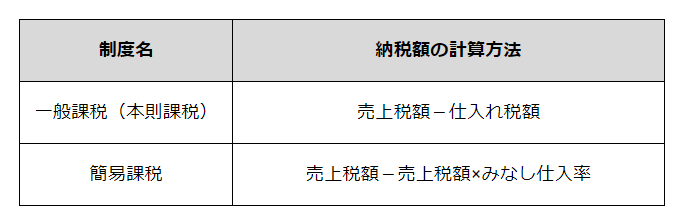

消費税の課税制度には「一般課税制度(本則課税)」と「簡易課税制度」の2種類がある。これまで述べてきた、売上税額から仕入税額を引いて納税額を算出する方法は、一般課税での話だ。

消費税の課税制度には「一般課税制度(本則課税)」と「簡易課税制度」の2種類がある。これまで述べてきた、売上税額から仕入税額を引いて納税額を算出する方法は、一般課税での話だ。

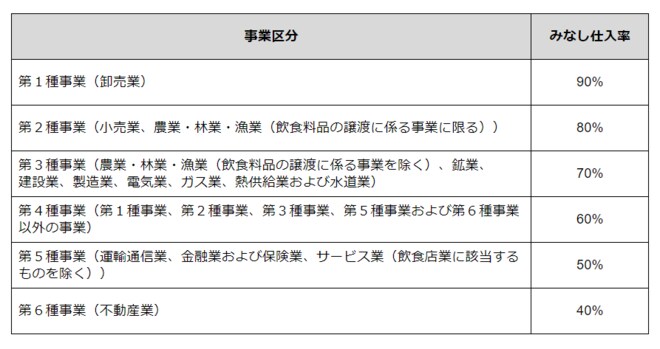

もうひとつの課税制度である簡易課税では売上税額の一定割合を仕入れ税額とし、売上税額から差し引いて納税額とすることができる。この一定割合は「みなし仕入率」と呼ばれ、業種によって値が変わる。

簡易課税であれば納税額の計算は売上だけをベースにする。そのため一般課税と比較すると、経理事務の負担は少ないといえる。また事業者によっては、一般課税よりも納税額が減る場合もあり、節税面からも検討の余地があるだろう。

ただし前述した、納税額を売上税額の2割にできる特例制度とは併用はできない。そのため免税事業者から課税事業者になる場合、施行後3年間は特例制度を優先して活用していくべきだろう。

制度施行に間に合わせるなら…登録申請は2023年9月まで

このように、インボイス制度の対応にあたっては個人事業主、会社員ともにさまざまな対応が求められる。特にこれまで免税事業者だった個人事業主にとっては負担が大きい制度といえるだろう。

とはいえ、取引先との関係を継続するためにインボイス制度を選択する人もいるかもしれない。

前述したように「適格請求書発行事業者」となるためには、管轄税務署などへの登録申請が必要だ。そのために、書面またはe-Tax(国税電子申告・納税システム)による申請書の提出が必須となる。

2023年10月の制度施行に間に合うように適格請求書を発行したい場合、原則として2023年3月末まで、遅くとも2023年9月までには申請しなければならない。多くの企業にとって登録申請は急務といえるだろう。