日銀総裁人事に世界中の投資家が注目

この連載では企業年金の資産運用のメインの投資対象、つまり「主食」は債券であることをご説明してきました。ただ昨年2022年初頭から、米国を中心とした各国が金利を連続して大幅に引き上げたことから、債券価格は大きく下落しました。

それにもかかわらず年金運用の関係者は債券投資に再び注目し、投資拡大の動きさえあります。なぜでしょうか。

そして今、日本はもちろん、海外の債券プレイヤーの大きな関心事は日本銀行の総裁人事です。4月に就任する新総裁のもとで日銀の金融政策は変わるのか、変わらないのか。今回ほど日銀人事に世界中の視線が集まったことは過去にはなかったと思います。その理由についても探っていきます。

企業年金のマイナス運用「主犯」の1番は外国債券

まず国内の企業年金の直近2022年4月から12月までの運用状況はどうだったのか。調査内容に定評のある野村フィデューシャリー・リサーチ&コンサルティング(NFRC)と格付投資情報センター(R&I)が発表した数字を基に振り返ってみたいと思います。

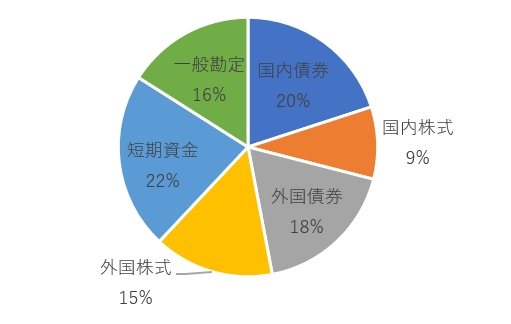

NFRCは企業年金連合会の各種調査から国内の確定給付企業年金の資産配分を想定し【図表1】、そこから運用利回りを推計しています【図表2】。

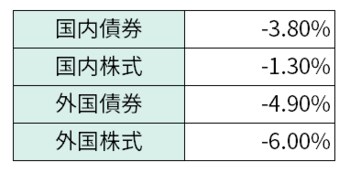

運用利回りは、各資産への資産配分に、その資産の市場収益率を掛け合わせることで算出。四捨五入を行った結果が【図表3】の数字です。

このように、市場収益率自体は外国株式の方がマイナス幅が大きい。しかし、外国株式よりも外国債券へ多く資産を配分しているため、ポートフォリオ全体では外国債券が運用利回りを下げる「主犯」となった格好です。

NFRCの推計によると【図表3】のように、2022年4月から12月末での確定給付企業年金の運用利回りはマイナス2.3%。ではR&Iの数字はどうでしょうか。

R&Iは推計ではなく、国内約110の企業年金の数字を集計したとしています。それによるとマイナス3.45%。NFRCの推計を大幅に下回っています。集計された各年金の資産合計は約9兆円ということで、平均すると約818億円。中規模から大規模な企業年金が主な対象のようで、私が個人的に尋ねた主要年金の数字に近いと思いました。