追加投資先の選択には値動きの「方向」が重要

話を質問の回答に戻そう。

①も②も、アリかナシかで言ったら「ナシ」というのが筆者の見解だ。端的に言えば、せっかく追加投資できるだけの資金があるのに、すでに保有している米国株インデックスファンドと似た性質の商品に投資するのはもったいない。

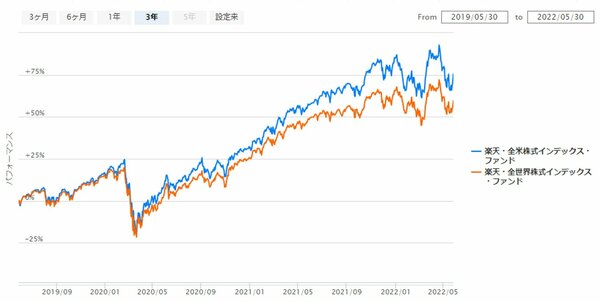

まずは①の「全米株式」+「全世界株式」だが、資産分散の観点で追加投資先を探すなら、値動きの方向が異なる資産を保有することが重要だ。「全世界株式」は文字通り、日本や新興国を含む世界中の株式市場を網羅しているが、国・地域別構成比でみると約6割を米国が占める。「かぶり」が多く、結果として値動きの形状は概ね同じだ。

繰り返しになるが、重要なのは値動きの「方向」であって、リターンの大小ではない。例えば一口に「株式」と言っても、景気上昇局面にリターンが期待できる成長(グロース)株と、景気後退期に耐性を発揮する割安(バリュー)株や高配当株がある。

全米株式、S&P500、全世界株式などのインデックスファンドは、ハイテク株の比重が高くグロース寄りと言える。実際に、グロース寄りの「全米株式」(水色)と「高配当株式」(オレンジ)の過去1年間の値動きを比較すると、昨年12月までは「全米株式」に、今年1月以降は「高配当株式」に優位性がある。両者が補完関係にあるということがお分かりいただけるだろう。

こうした各資産の特性をざっくりと把握しておくと、ポートフォリオを作りやすくなる。