DC今昔物語 ─今の状況を通じて思い出すこと─

4月、これを読んでくださっている皆さんの中には新たに社会人となった方や、ご自身の経験やスキルを活かせる新たな職場へ転職された方など、新しい門出を迎えた方が大勢いらっしゃると思いますし、入社先の企業がDCを採用されていて、春からDC運用デビューされる方もいらっしゃると思います。

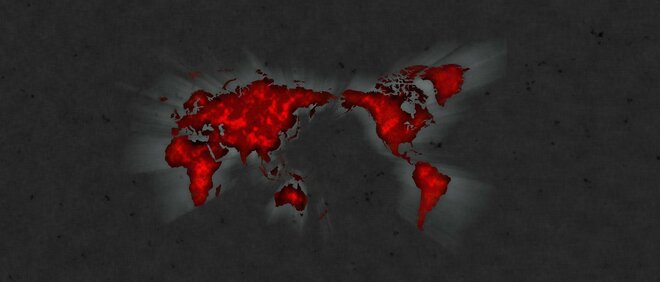

ご存じの通り、今年は段階的な法改正が実施され、DC加入者にとっては緩和が拡大し、よりDC運用によるメリットが享受されるようになるところではありますが、ちょうど今このコラムを筆耕している時点で、世界中が懸念・憂慮する大きな出来事が連日報道で報じられており、私たち日本国内においてもガソリン価格の高騰や原料の高騰など、身近な生活への影響はもちろん、金融市場においてもネガティブな動きを見せるなどで、不安を感じている方が大勢いらっしゃいます。私もその動向を日々注視していますが、この連日の報道を見ながら、ふとある出来事を思い出しました。

このコラムをお読みいただいている皆さんは比較的年齢も若いため、起因は異なりますが、当時私が体験したことが少しでも皆さんの運用行動の一助となればと思い、今回はその体験談を少しお話したいと思います。

ある日突然起こった金融恐慌─世界経済が一瞬にして大パニックに─

今回私が報道を見ていて脳裏によぎった出来事、それは『リーマン・ショック』でした。この出来事がどういった出来事であったか、簡単にご説明します。

2008年9月、米国の大手投資銀行であったリーマン・ブラザーズ社(以下、同社)が経営破綻しました。同社が倒産する起因となったのがサブプライム住宅ローンという信用情報の低い人向け住宅ローンサービスで、サブプライムローンの行き過ぎは1990年代後半から問題視されていましたが、2007年の住宅バブルの崩壊をきっかけとして、サブプライムローンなどの延滞率が急上昇。それを受け、サブプライムローン関連債券を大量に保有していた同社の経営が急激に悪化し、破綻に至りました。その負債総額は約6,000億ドル(当時レートで約64兆円)という米国史上最大の企業倒産でした。

また、同社は社債を発行していましたので、同社の破綻により、この社債を保有していた銀行などが経営不振に陥りました。その余波で「他の大きな銀行も倒産してしまうのでは?」という消費者の心理的不安が拡大し、お金を預ける人が減少。その結果、銀行は貸し出すお金がなくなり、多くの企業で資金繰りが悪化していくという負の連鎖が世界中で発生、世界の金融業界には非常に大きなダメージとなりました。

当時日本では、日経平均株価が約12,000円だったものが約1ヶ月で約7,000円弱まで下落するという事態に陥りました。今の日経平均株価が25,371円(2022年3月15日現在)ですので、当時日本経済が不景気であり、その影響は甚大なものであったことがおわかりいただけると思いますし、また、このリーマン・ショックによって、日本はさらなる景気悪化という長いトンネルを進むことになりました。