① 大口信用供与等規制とは?

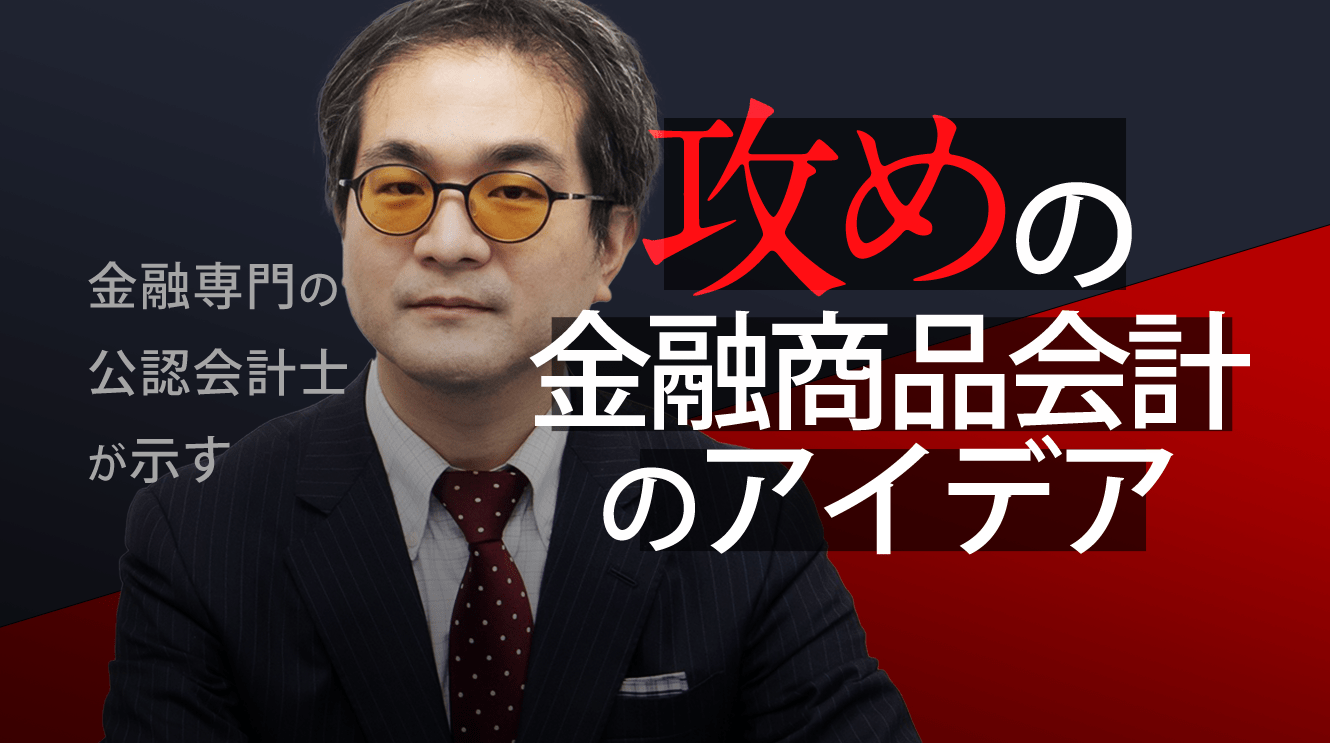

銀行等の金融機関には、大口信用供与等規制と呼ばれる信用供与ルールがある。これは「同一人」(つまり同じ債務者)に対し、銀行等金融機関が自身の自己資本の25%を超えて信用の供与を行うことを禁止するものだ(図表1)。

図表1 大口信用供与等規制

なお、厳密な信用供与等の限度額は「自己資本の25%」ではなく、「自己資本に対し金融庁長官が定めるところにより必要な調整を加えた額」(銀行法施行規則第14条の2第3項)だが、現在のルールでは調整はほとんど加えられないので、本稿では便宜上、以下、「自己資本の25%」と述べていく。また、債務者がその銀行の20%以上の議決権を保有している場合(または議決権割合が15%以上でいわゆる影響力基準を満たしている場合)やいわゆるG-SIBs連結グループ間取引などの場合、その債務者への信用供与等限度額は25%ではなく15%とされるが、この点についてもとりあえず本稿では脇に置くことにする。

② 近年の2回の大掛かりな改正

このルールは銀行等金融機関の業務の健全性確保を目的とし、銀行等金融機関の資産のリスク分散に加え、銀行等金融機関の信用を社会全体に広く適切に配分するなどの目的があるとされ、いわゆる自己資本比率規制とは別建てで、銀行法第13条「同一人に対する信用の供与等」などに根拠規定が設けられており、信用金庫や信用組合、信用事業を営む農協など、銀行以外の金融機関においてもほぼ同様のルールが設けられている(たとえば、信用事業を営む農業協同組合の場合は農業協同組合法第11条の8などで規定が設けられているほか、信用金庫の場合は信用金庫法第89条第1項で銀行法の規定を準用している)。ただし、業態によってはその業態特有の例外措置などが設けられているが、本稿ではこれらについては触れず、とりあえず銀行法とその施行令・規則・告示をもとに議論していくことにする。

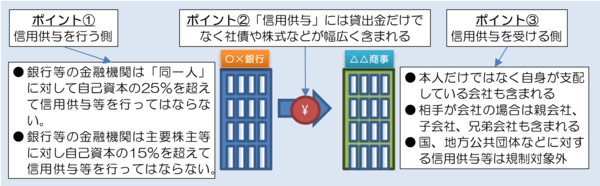

この大口信用供与等規制、近年では2014年と2019年の2回、大掛かりな改正が行われており、その結果、現在のルールでは「グループ与信」ないしは「連結与信」が基本とされるようになっているほか、銀行に関してはファンドのルックスルー原則なども導入されている(図表2、ただしファンドのルックスルー原則は信用金庫などの業態には適用されていない)。

図表2 大口信用供与等規制の改正

この大口信用供与等規制の改正により、与信管理の実務において、最も気を遣わなければならない厄介なルールのひとつが、連結の考え方である。銀行等金融機関の資金運用セクションにおいて、社債投資を行った場合に思わぬところで足を引っかけられるリスクがあるほか、(著者に言わせれば)金融庁の法令整備に「ちょっとした不備」があり、解釈上、判断が割れてしまう箇所があるからだ。

③ グループ与信の基本的な考え方

その一例として本稿で取り上げる論点が、「ある社債の発行会社が複数の会社の(連結子会社ではなく)持分法適用関連会社となっている場合のグループ与信の考え方」だ。とくに2019年改正から6年以上の年月が経過したにもかかわらず、この論点は依然として多くの顧客からご相談をいただいている。

ただし、この議論に入る前に、そもそものグループ与信の基本的な考え方を整理しておきたい。

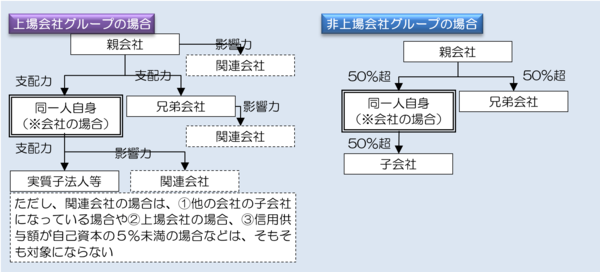

現在の大口信用供与等規制のルールは非常に複雑だが、かなり簡略化して説明すると、債務者自身が上場している(あるいはその債務者が上場会社グループに所属している)場合と、そうでない場合(個人債務者の場合や非上場グループの場合)で扱いが異なる(図表3)。

図表3 どこまで規制されるか

この図表はかなり簡略化したものであり、若干不正確である可能性もあるが(※法令上の正式な用語やその根拠規定、正確なルールについては機会があればまた説明したい)、ここでポイントとなるのが「受信者連結基準法人等」という規定だ。「受信者連結基準法人等」とは、平たくいえば「法的に連結財務諸表を作成しなければならない義務を負っている者」などのことで、多くの場合は上場会社のことだと考えておいてほぼ差し支えない。そして、債務者自身が「受信者連結基準法人等(≒上場会社)」である場合はもちろんのこと、債務者が「受信者連結基準法人等」に実質的に支配されている場合(いわゆる連結子会社)、さらには債務者が「受信者連結基準法人等」の持分法適用関連会社になっている場合などが含まれる。

つまり、ここで厄介なのは、債務者がどこかの上場会社の子会社や関連会社になってしまっている場合は、その子会社ないし関連会社に対する与信は、その親会社グループに対する与信として合算管理しなければならない、という点だ。なぜなら、ある会社が上場会社の子会社や関連会社に該当しているかどうかは、その上場会社が「実質支配力基準」や「影響力基準」で判断しているからだ。詳細説明は割愛するが、実質支配力基準は議決権保有割合が50%以下の場合でも連結子会社に該当し得るとするものであり、また、影響力基準は議決権保有割合が20%以下の場合でも持分法適用関連会社に該当し得るとするものだからだ。

④ 気付かぬうちに法令違反というリスク

たとえば自己資本1兆円のA銀行が非上場のB社にうっかり1000億円のおカネを貸したところ、後日、そのB社がとある上場会社であるC社の持分法適用関連会社であることが判明したとする。A銀行がすでにC社に2000億円を貸し付けていた場合、信用供与の額がB社、C社合わせて3000億円になってしまい、同一人に対する信用供与の限度額(1兆円×25%=2500億円)を突破し、法令違反状態になってしまうのである。

こんなことを述べると、実務を知らない人たち(おもに金融庁の担当官あたりだろうか?)から、こんな反論が帰ってくるかもしれない。

「そんなこと、金融機関の担当者が注意深く、債務者のことを事前に調査すれば良い話ではないか。ついうっかり法令違反なんて許されない」。

一般論だが、実務を知らない者に限って、この手の原則論を振りかざすのが好きである。

ただ、この「気づかぬうちに法令違反」は、注意していても生じ得るのが大口信用供与等規制の怖いところだ。というのも、債務者自身が非上場会社であったとしても、思わぬ会社の持分法適用関連会社になってしまっている可能性があるからだ。

この点、債務者が「受信者連結基準法人等」ではない場合(非上場会社や個人債務者などの場合)は、外形的に持株割合が50%を超えているかどうかだけで親子会社関係にあるか(あるいは支配株主か)どうかを判定することとされており、また、持分法適用関連会社などの概念は存在しないため、後日になって信用供与限度額違反が判明するというリスクはさほど高くないと考えられる(著者私見)。このため、もしかすると制度設計者は「非上場会社と上場会社だと与信を実行するプロセスが全く異なるに違いない」、などと勘違いしていたのかもしれない。

ただ、通常の与信の世界だと、自己資本1兆円の銀行が2500億円近い貸付を迅速に実行するとも考え辛いところだが、資金運用の世界は例外だ。社債などに投資する場合は投資金額(ロット)が大きいうえに、時間優先で判断しなければならないことも多く、とくに金融機関や大手商社などの子会社や関連会社となっている非上場会社が社債を発行する場合は、投資に先立って、その非上場会社がどの企業グループに属しているかを、公開情報(有価証券報告書など)に基づいて調査しなければならないこともあるからだ。これが資金運用の現場に過大な負担をかけている可能性があることには留意が必要であろう。

⑤ 2つの会社の合弁だったらどうなる?

さらに大きな問題があるとしたら、法令の不備である。

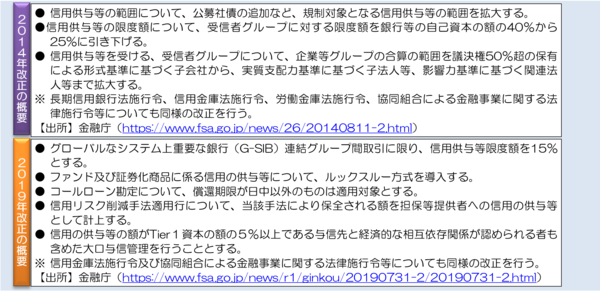

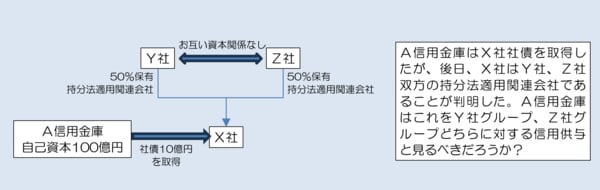

上述の通り、金融機関が社債を取得した場合、その社債発行会社(仮にX社とする)がどこかの上場会社(仮にY社とする)の持分法適用関連会社の場合は、その金融機関はX社社債をY社グループに対する与信として管理し、自己資本の25%相当額を超えないようにしなければならない。しかし、稀に合弁会社が社債を発行するというパターンもある。たとえばX社がY社とZ社の折半(50%ずつ)の合弁会社だった場合に、A信用金庫(自己資本100億円とする)が取得したX社社債(10億円とする)はY社グループに対する信用供与と見るべきなのだろうか、それともZ社グループに対する信用供与と見るべきなのだろうか?(図表4)

図表4 悩ましい問題

申し訳ないが、この設例における結論はない。法令を読んでも上記のようなケースに適合する考え方の規定は見当たらないからだ。最も安全な解釈としては、A信用金庫はY社グループとZ社グループに10億円ずつの信用供与を行っている、とするものが考えられる。ただし、この場合も多くの方が違和感を覚えるだろう。実際の信用供与額はX社社債10億に過ぎないのに、Y、Zの両グループに10億円ずつ(つまり合計20億円の)信用供与を行っていることになってしまうからだ。

⑥ 自己資本の5%というリスク管理

なお、資金運用セクションにおけるリスク管理としては、「逃げ道」を活用する方法が考えられる。

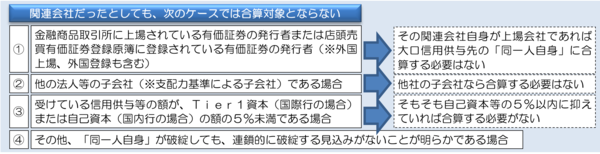

じつは、信用供与先(たとえばB社)が他の会社(たとえばC社)の持分法適用関連会社であったとしても、その会社が①上場会社である場合、②他の会社の子会社になっている場合、③信用供与等の額が自己資本等の額の5%未満である場合――などは、B社に対する信用供与の額をC社グループに合算する必要はない(図表5)。

図表5 持分法適用関連会社の例外

ここで注目すべきは③である。社債投資などのリスク管理としては、ひとつの銘柄の投資額を「自己資本の5%未満」に抑え込んでしまえば、そもそもその親会社等(先ほどの設例でいうB社に対するC社、X社に対するY社とZ社)に合算管理する必要はなくなるのである。

金融庁の法令にはさまざまな不備もあるが、それでもそもそも自己資本の5%は金融機関にとって大口信用供与等規制上のひとつの目印となり得るだろう。