① アセット・スワップ投資戦略の妙味

ここ数年で機関投資家などに急速に広まった投資戦略のひとつに、「アセット・スワップ投資戦略」がある。

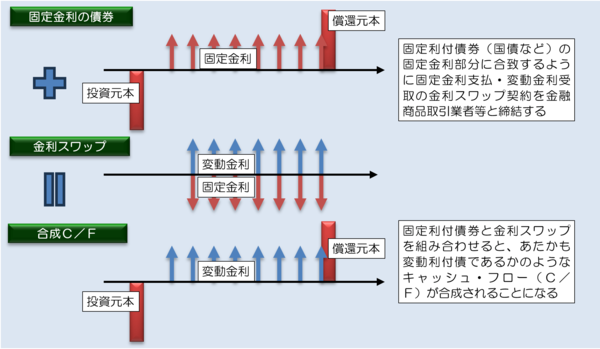

これは、保有する固定利付債券の年限に合わせて金利スワップ(変動金利受取、固定金利支払)に取り組むことで金利リスクを外す(つまりクーポンの仕上がりとして事実上の変動利付債に転換する)ことを意図した取引である(図表1)。

図表1 アセット・スワップ投資戦略のキャッシュ・フロー(C/F)

② 経済効果と投資妙味

このアセット・スワップ投資戦略、大きな経済効果は「長期債を保有しているにもかかわらず、その長期債に相当する金利リスクは負わなくて済む」というものであるが、経済効果はそれだけではない。例えば、もし債券の利回りよりも低い金利でスワップ契約を締結することができれば、その利回り差(債券・スワップ・スプレッド)を確定させることができる(この場合はその時点の変動金利プラス当該スプレッドがアセット・スワップベースでの利回りとなる)。

さらに魅力的なのが、ヘッジ対象の債券の年限やその後の金利変動状況によっては、ポジション解消時(つまり債券売却・金利スワップ解約時)にも利益獲得が狙える(こともある)点だ。一般に日本国債市場とスワップ市場は、市場参加者の違いなどの要因もあってか、イールドカーブの形状が同一になるとは限らず、短期的に見ると両者には大きな違いが生じることが多い。とりわけ昨今の超長期ゾーンなどは、ともすれば日本国債が「売られ過ぎている」(=スワップ金利と比べ市場利回りが高すぎる)のではないかと指摘する市場参加者もいるようだ。

しかし、国債もスワップも日本円という同一の通貨の利回りである以上、本来、理論的に見れば、両者ともだいたい同じような傾向で動くと想定される。例えば金利が上昇する局面では、日本国債利回りもスワップ金利もともに上昇するし、金利が低下する局面では、日本国債利回りもスワップ金利もともに低下することが多いはずだ(※必ずそうなるという保証はないが)。ということは、日本国債の利回りがスワップ金利と比べ高すぎる状況が生じていた場合、日本国債の利回りはスワップ金利並みに低下するか、スワップ金利が日本国債利回りなみに上昇する、と予想するのは自然な発想であろう。

さらに興味深いのはロールダウン(債券やスワップの経年に伴う利回り低下)である。仮に保有している債券のロールダウンがスワップのそれと比べて大きかったならば(つまりスワップの評価損を債券の評価益が上回ったら)、その時点で債券を売ってスワップを解約(アンワインド)すれば利益が実現する。逆にいえば、イールドカーブの動向に関する予想が立つのならば、アセット・スワップ投資戦略で「短期運用としてのスプレッド投資戦略+ロールダウンによるキャピタルゲイン狙い」という、「一粒で二度おいしい」を目指すこともできる(※くどいようだが、あくまでも「市場金利が目論見通りに動くなら」、という前提条件が付くが)。

余談だが、この投資戦略は、(投資対象の債券や適用する信用リスク・アセット算出方法次第では)銀行自己資本比率規制上のリスク・ウェイトが低いという特徴もある。例えば標準的手法の場合、日本国債は原則ゼロ%リスク・ウェイトだし、スワップも適切な担保授受を行うなどしていれば、信用リスク・アセット(派生商品取引、CVAリスク相当額)についても(算出方法次第では)極めて軽いものとなる(※こうした恩恵を受けるためにはSA-CCRなどを採用することが望ましい)。

③ 具体的な設例

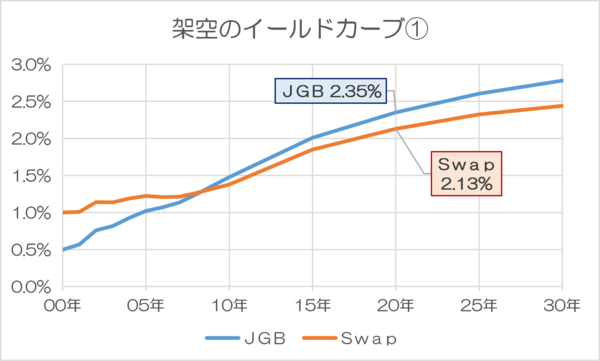

余談は以上として、以下、アセット・スワップの経済性を具体的な設例で見てみよう。ある時点の日本国債(JGB)と金利スワップのイールドカーブが図表2のような状況だったとする。ちなみにこの設例において、20年ゾーンの国債利回りは2.35%、スワップ金利は2.13%であり、両者の利回り差は22ベーシス・ポイント(≒0.22%)である。この22ベーシス・ポイントを、本稿では便宜上「アセット・スワップ・スプレッド」とでも呼びたい。

図表2 架空のイールドカーブ①

このとき、投資家が残存20年の国債を利回り2.35%で購入し、同年限(20年)の金利スワップ(固定金利支払・TONA受取)を取り組んだ場合、この投資戦略のポジションはTONA金利プラス22ベーシス・ポイントという「変動金利プラスアルファ」の運用ができる計算だ。

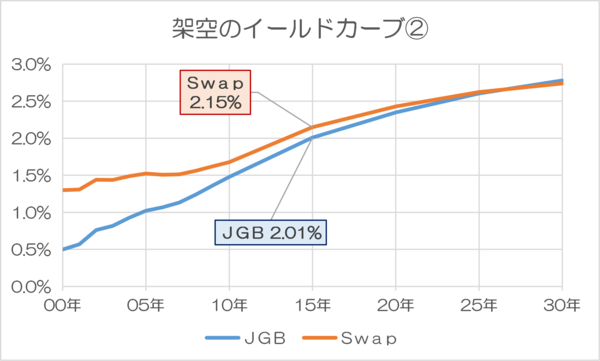

さらに、ここから5年経過したとしよう。投資した時点で残存期間が20年だった債券の残存期間は15年に短くなり、さらにその15年ゾーンで国債が2.01%、スワップが2.15%と、両者の利回りが逆転していたとする(この場合のアセット・スワップ・スプレッドはマイナス14ベーシス・ポイント≒0.14%であるとする=図表3)。

図表3 架空のイールドカーブ②

この場合、JGBの利回りは2.35%から2.01%へと0.34%低下しているのに対し、スワップ金利は2.13%から2.15%へと微妙に上昇しており、年限が短くなる効果を勘案しても、この状態でポジションを解消すれば、債券とスワップで合計すると益が生じるはずである。

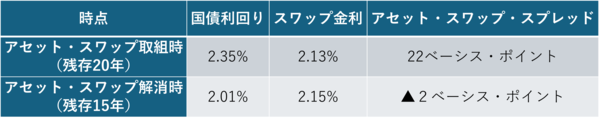

④ 要するにスプレッドが縮小(またはマイナス幅が拡大)すれば良い

これについては、債券とスワップでともに益が出るという例だが、べつにこの通りでなくても良い。ポイントは、スプレッドの縮小だ。この場合も、アセット・スワップ・スプレッドがプラス22ベーシス・ポイントからマイナス2ベーシス・ポイントに縮小しているため、この分が収益(キャピタル・ゲイン)の源泉である(図表4)。

図表4 アセット・スワップ・スプレッド

要するに、アセット・スワップ・スプレッドが投資した時点と比べて縮小(またはマイナス幅が拡大)していれば、「勝ち」である。設例を多少変えても同じような現象が成り立ち、たとえば「債券利回りは上昇したが、スワップ金利はそれ以上に上昇した」、「スワップ金利が変化しなかったが、債券利回りが低下した」、など、アセット・スワップ・スプレッドが縮小(またはマイナス幅が拡大)すれば、状況は何でもよい。

また、含み損が生じている保有超長期国債に対し、その残存期間に対応する金利スワップを充てれば、(もし債券価格とスワップ価格が逆相関すれば)少なくとも損失がこれ以上拡大することを防ぐことができる(かもしれない)し、あわよくばさらに金利が上昇し、スワップで含み益が生じれば、そのスワップを解約してその益を確定させることができる(かもしれない)。

もっとも、目論見通りにアセット・スワップ・スプレッドが縮小せず、むしろ拡大するなどすれば、キャピタル・ロスが生じる可能性があるため、注意は必要だ。「債券利回りが低下したが、スワップ金利はそれ以上に低下した」などの場合はキャピタル・ロスが発生する可能性もある。さらに、含み損失が生じている銘柄にスワップを当てて、含み損がさらに拡大するという可能性もあるため、あくまでもアセット・スワップ投資戦略にも投資リスクがあることについては正しく理解することが必要である。

⑤ 特例処理やその考え方は使ってはならない

アセット・スワップ投資戦略の大きな問題は、会計処理である。

通常、アセット・スワップ投資戦略は「固定利付債券+金利スワップ」という組み合わせを指すが、金利を変動化させるのに加えて、売却すべきときにいつでも売却できる必要がある。よって、ヘッジ対象の債券も「満期保有目的の債券」の保有目的区分で保有することは非現実的であり、必然的に「その他有価証券」の保有目的区分で保有するケースが圧倒的に多い。この取引にヘッジ会計をどう適用すべきだろうか。

ここで一部の金融機関や監査業界を中心に誤解があるのだが、このアセット・スワップ投資戦略に、「特例処理」は使えないし、使うべきではない。「特例処理」とは、企業会計基準委員会・移管指針第9号『金融商品会計に関する実務指針』第178項に定めるいくつかの要件(例えば①金利スワップの想定元本とヘッジ対象の元本が一致している、②金利スワップの契約期間とヘッジ対象の満期がほぼ一致している、など)を満たした場合は、金利スワップを時価評価せず、さらに金利スワップにかかる利息の受払をヘッジ対象(この場合は日本国債などの債券)の利息に加減して処理することができるとする会計処理をいう。

しかし、この会計処理をアセット・スワップ投資戦略に適用してはならない、とするのが著者自身の考え方だ。アセット・スワップ投資戦略は上記の通り、満期到来前にヘッジ対象である債券を売却することが当然に前提とされており、ヘッジ対象である債券も「その他有価証券」の保有目的区分で保有することが圧倒的に多いと考えられるからだ。そして、第178項なお書きには明確に、「その他有価証券は特例処理の対象としない」と明記されている。すなわち、特例処理の考え方をここで用いること自体が不適切なのである。

⑥ それでも有効性検証の省略は可能

ただ、通常、アセット・スワップ投資戦略の対象となるような年限の場合、ヘッジ対象である債券(日本国債など)とヘッジ手段である金利スワップのそれぞれの金利・利回りの変動は、有効性検証手続で求められる「80~125%の相関」の範囲内には収まらない。したがって、もしアセット・スワップ投資戦略に特例処理の有効性判定ルールが使えないとなると、有効性検証の省略ができない、ということになるのだろうか?

ご安心いただきたい。じつは、きちんとした有効性検証の省略規定が存在している。それが「実務指針第156項なお書き・第158項」のコンビネーションだ。

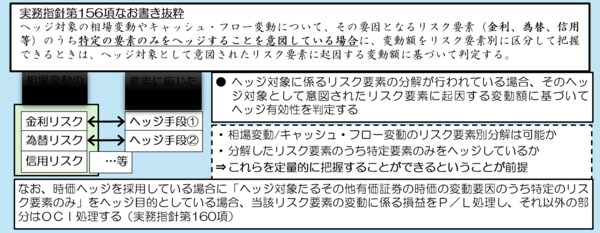

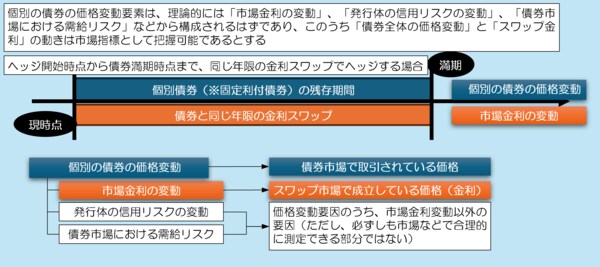

実務指針第156項なお書きには、ヘッジ対象を要素別に分解することができるとする趣旨の規定が設けられている(図表5)。

図表5 実務指針第156項なお書き

同なお書きは、「ヘッジ対象の相場変動<中略>の要因となるリスク要素(金利、為替、信用等)」のうち「特定の要素のみをヘッジすることを意図している」場合のヘッジ会計の適用は、その「特定の要素のみ」に基づいて有効性判定を行うこととして良い、とする趣旨の規定である。つまり、この規定を応用すれば、ヘッジ対象である債券も、価格変動を要素別に分解することが可能なのである(図表6)。

図表6 債券の場合の有効性検証

すなわち、債券についてはヘッジ開始時点からその満期までの期間の「金利」リスクを、現時点から債券満期までの期間の金利スワップによってヘッジする、といった取引において、この「要素別分解」の規定を用いるのである。

たとえば「5年前に取得した20年債」(つまり現時点での残存15年の債券)の金利リスクを15年のスワップでヘッジする、といった取引について考えると、「ヘッジしているのはあくまでも債券の残存期間(15年)と同じ年限である15年スワップ金利で測定される金利リスク部分」であり、それ以外の要因(発行体のスワップ金利との信用格差部分や債券の需給リスク部分など)はヘッジ対象外、と位置付けるのが大きなポイントである。

とくに国債の場合はスワップ市場で成立する金利と比べて国家自体の信用力が高いという要因(著者に言わせれば「マイナスの信用リスク」)が存在する。国債とスワップの金利そのものを直接に比較しても、短期的には80~125%の相関が成立しないことが多いが、これをヘッジ対象である国債については①「スワップ金利」と②「JGB-スワップのスプレッド部分」に分解し、①の部分だけをヘッジ対象にしていると理論構成すれば、同じもの同士を比べているため、相関関係は100%である。

⑦ 重要な条件が同一である

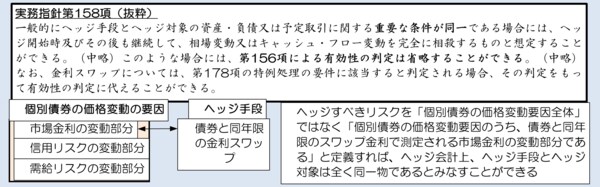

そして、実務指針第158項によれば、ヘッジ手段とヘッジ対象の「重要な条件が同一」である場合には、ヘッジ有効性検証を省略することが可能とされる(図表7)。

図表7 実務指針第158項

すなわち、アセット・スワップ投資戦略において、ヘッジ会計の定義の段階において第156項なお書きに基づく要素別分解の作業を行っていれば、第158項を参照することで、ヘッジ有効性検証を完全に省略することが可能なのである。

なお、第158項なお書きには、特例処理に関する要件を満たしていることの判定をもって有効性判定に代えることができる旨の規定もあるが(先ほど指摘した特例処理を使ってしまっている事例はこのあたりを誤読した可能性が高い)、実際のところ、わざわざ158項なお書きを参照しなくても、ヘッジ有効性検証の省略は十分に可能である。

いずれにせよ、特例処理ではなく「要素別分解アプローチ」を採用することで、アセット・スワップ投資戦略のヘッジ会計の適用がより理論的にも明快になり、かつ、有効性検証も不要となるうえ、「含み損を抱えた銘柄を保有期間の途中からヘッジする」などの高度な取引にも応用が効きやすくなる。

もしも特例処理の規定を誤用しているケースがあれば、できるだけ早く、こちらの「要素別分解アプローチ」に切り替えることを強くお勧めしたいと思う次第である。