ちまたにあふれる資産運用に関する情報は玉石混交です。

「常識」とされるものには、正しいとは言えないものも含まれます。また「常識」が意図的にビジネス目的などで悪用されるケースもあります。

本連載では、「常識」を基本から正しく理解していただき、顧客にも正しいアドバイスを提供できるよう、テーマごとに解説します。

第1回及び第2回ではインデックスファンド投資に関する「常識」を疑います。

【インデックスファンド投資の常識①】

インデックスファンドはなじみのある指数に連動するものを選ぶべき?

この「常識」に沿って行動する方は多いようです。日本株インデックスファンド(DC向けを含む)の運用資産残高では多くの方に馴染み深い日経225型がTOPIX型を上回っています*。しかし、この「常識」は、資産運用のセオリーから考えると正しいでしょうか?

*:2024年6月末現在。TOPIX型の残高約2兆8500億円に対し日経225型は約3兆1200億円(野村総合研究所 Fundmarkのデータからお金の育て方調べ)

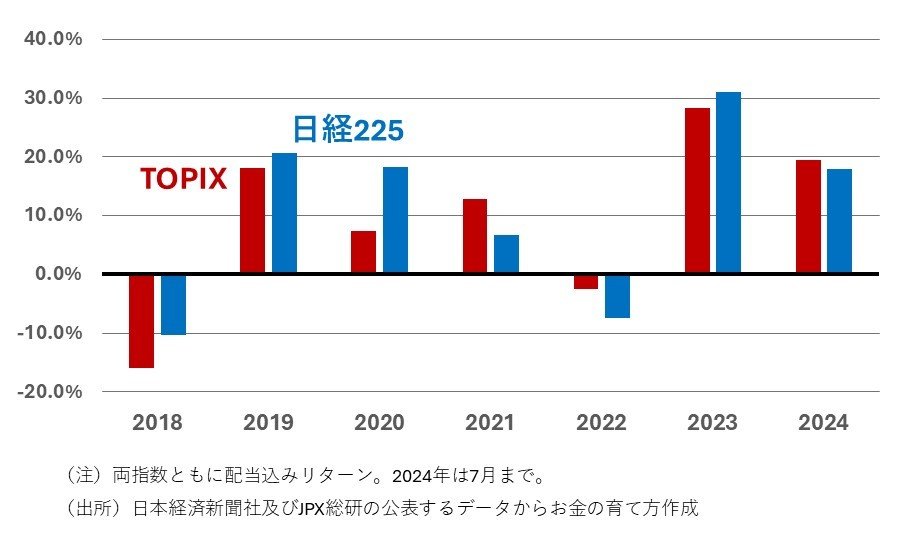

市場指数によるリターン格差

まず初めに選ぶ指数によってどの程度リターンに差がつくのかを確認してみましょう。TOPIXと日経平均を年毎に比較すると相応に違いがあります(図1参照)。同じ日本株にインデックス投資を行うにしても、どの指数を選ぶかにより運用成績に差がつきますし、タイミングによっても良否は変化します。

図1 年別リターン比較:日経平均株価とTOPIX

どのインデックスがより優れたリターンをあげるか将来のことは分かりませんので、「よりなじみがある」指数を選ぶとの考えもあるかもしれません。ただし、何らかの根拠を持って選ぶことが可能であれば、連動させる指数も選ぶべきでしょう。

指数を選ぶポイントは2つです。

インデックスファンドを連動させる指数選びのポイント

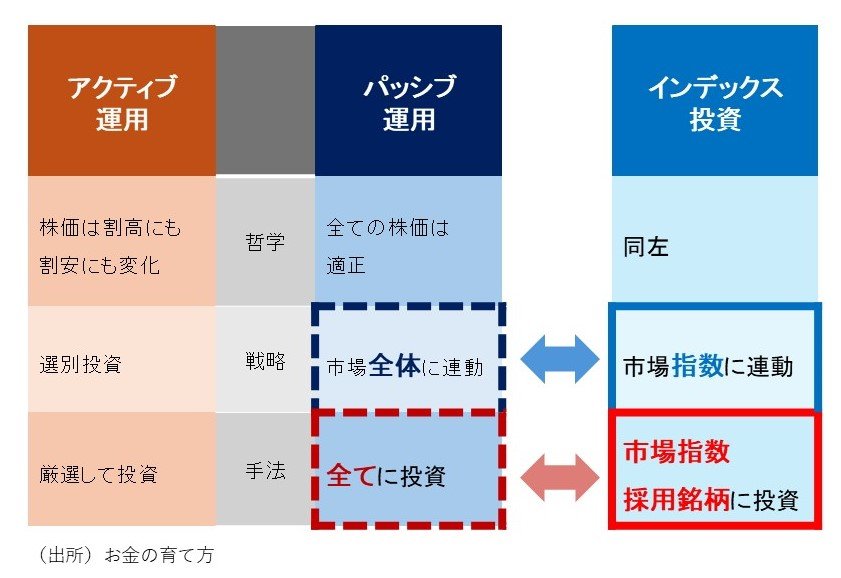

(1)『アクティブファンドもどき』ではないか?

投資信託はその投資哲学や方針から、アクティブファンドとインデックスファンドに大別されます。ところが投資手法としてはアクティブ運用に対比されるべきはパッシブ運用のはずです。パッシブ運用はインデックス運用とは異なります。パッシブ運用は実際に行うことは困難なので、インデックス運用/ファンドで代用しているのです。

図2 アクティブ運用とパッシブ運用及びインデックス投資

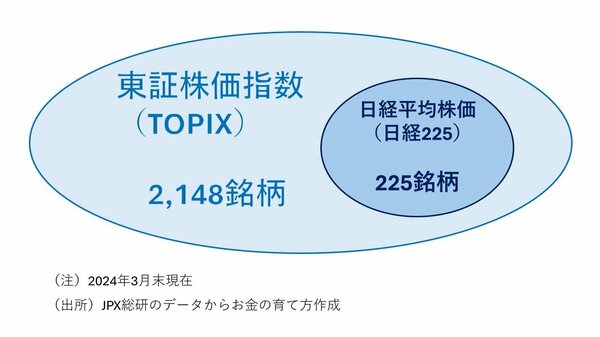

従って、パッシブ運用の代替としてのインデックス運用/ファンドでは、できるだけパッシブ運用に近づけるために、構成銘柄が幅広い指数に連動させるべきでしょう。逆に採用銘柄が限定されている指数に連動させるということは、あえてそれら限定された銘柄群を『選んで』投資することになります。例えば日本株投資における東証株価指数(TOPIX)と日経平均株価(日経225)の関係を採用銘柄で表すと図3のようになります。

図3 構成銘柄から見たTOPIXと日経225

日経225型インデックスファンドに投資するということは、あえて225銘柄を選んで、しかも各銘柄について独自の分析調査は詳細には行わずに、投資することです。アクティブ運用の付加価値を疑ってインデックスファンドを選んだはずなのに、結果的に十分な分析・調査を行わないで銘柄を選定している『アクティブファンドもどき』に投資することになります。また、特定の地域や国あるいは業種やテーマに特化したインデックスファンドに投資する場合も、あえて対象銘柄を絞る結果になります。インデックスファンドであっても投資対象を限定するものに投資する際には、その『銘柄選定/限定』を行う積極的な理由があるかどうか、十分な検討が必要です。

特別な理由がなければ、採用銘柄が幅広い指数を選ぶべきと考える理由はもう一つあります。

(2)小型株効果を享受できるか?

対象銘柄数の多い指数には、一般的に時価総額の小さい銘柄(小型株)が含まれ、連動するインデックスファンドでも同様に一部を小型株に投資しています。小型株は、さまざまな理由により、大型株や中型株よりも投資リターンが高い傾向があり(=小型株効果)、日本を含む世界の株式市場でその存在が知られています。

インデックスファンド投資では、より投資対象の幅広い指数を選ぶことで、小型株効果による追加リターンを享受することも可能となるわけです。東京証券取引所上場銘柄で構成されているTOPIXのうち、時価総額上位500の大・中型株で構成されるTOPIX500と、その他の小型株で構成されるTOPIX小型株のリターンを比較してみます。日本株市場においても小型株効果が存在するようです(外国株における小型株効果は次回お話しします)。

図4 日本株規模別リターン

【以上のことから導き出された結論:インデックスファンド投資の常識①】

インデックスファンドはより幅広い投資対象で構成される指数に連動するものを選ぶべき

特別な理由がなければ、インデックスファンドは幅広い指数への連動を目指すものを選ぶのが賢明でしょう。 指数間のリターンにあまり差がなければ、「なじみのある/知っている」インデックスに投資するべきかもしれません。しかし市場指数もインデックスファンドも多様化し、選択肢も増えてきています。株式投資であれば、投資対象を広げるだけで恩恵を受けられる小型株効果を享受することが望ましいでしょう。

なお、本稿では債券投資のお話しはしていません。債券投資でも小型株効果に類似した効果が見られますので、機会があれば債券におけるインデックス投資についてもお話ししたいと思います。

次回は、インデックスファンド投資のもう一つの常識と考えられている「インデックスファンド選びで最も重要な要素はコスト」を疑います。