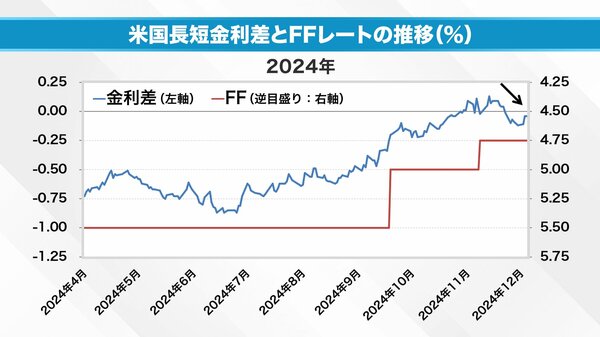

それでは、2024年の動きを見てみましょう。

今のところは「次も緩和する」とパウエル議長は発言していますから、FFレートの方は再利上げをするという顔色は見せていません。しかし、長短金利差を見てみると「また利上げが近いのではないか」「利下げがもうすぐ終わってしまうのではないか」それを織り込むようにして、せっかく浮上した10年金利と1年金利の金利差が再度水面下に下がってしまっている状況です。

そして、この流れはまだ完成していません。次の図を見てください。

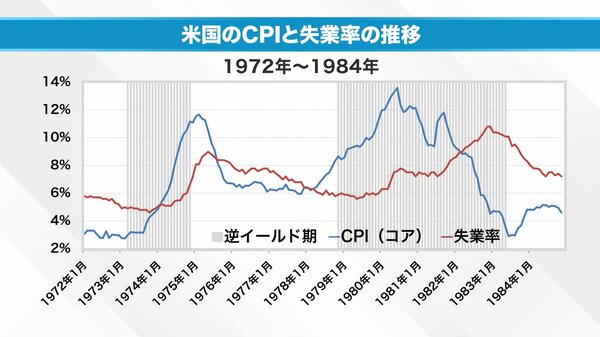

この図では景気後退期ではなく、逆イールドが起こっていた箇所に影をかけました。

青の折れ線グラフはFRBが注目としている消費者物価指数のコア(コアCPI)、赤の折れ線グラフが失業率となっています。失業率が上がれば景気が悪い、下がると景気が良いということになります。

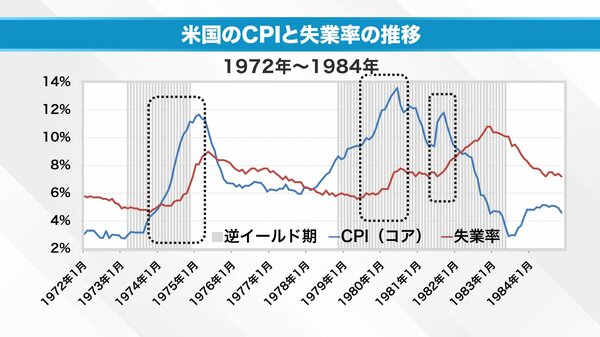

さらに注目してもらいたい箇所を点線で囲いました。

何が起こっているのか。そもそも利上げは、多少景気を悪くすることも辞さず、インフレを解消することを目的に行います。

しかし、点線で囲った3カ所は失業率だけでなくインフレ率も上がっているのです。早い話が、これがのちの時代に「スタグフレーション」と呼ばれるようになったものです。

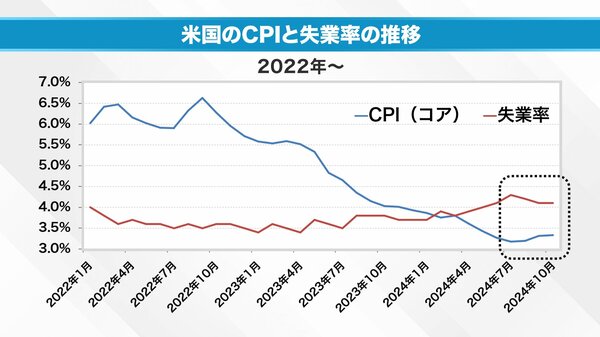

今回FRBは金融緩和に動いています。なぜかと言えば、失業率が上がり始めたこと、それと同時にインフレ率が確実に下がっているからです。

めでたいことです。しかし、今後仮にインフレ率が下がらなくなってきた、利上げができなくなった。ということになれば、失業率だけが上がっていく、あるいは「利上げをしません」と言っていたのにインフレ率が再度上昇してしまうかもしれない。

つまり70年代、80年代と同じ現象が起こらないとも限らないのです。そうなればFRBは再度利上げに踏み込む可能性もある。債券市場はその可能性があることを織り込んでいる。そのような動きが11月最後の週から見え始めたように私は思っています。

さて、22年~24年までのCPIと失業率の推移を見てみましょう。安心できる材料としてはCPIが下がってきています。しかし、失業率が上がっているのが不安材料です。

そして、コアCPIの方も「順調に下がっていくだろう」と、そう思っていたら、下げ止まり、少し上がってしまいました。

先ほどお話しした「スタグフレーション」の時代、初期に見られた動きと同じ波動を見せているのです。

今後、何もなく順調に短期金利が下がり、FRBが利下げをしてくれれば、この話はもう終わりです。

しかし、FRBの利下げは思いのほか進みません。FRBの利下げスピードよりも、10年金利がもっと下に入っていくかもしれない。「まずいことが起きている」と、債券市場がシグナルを送っている可能性もあるかもしれません。

株式市場は「楽観的な期待」が集まる世界です。「そんなの考えすぎだよ」と、そう思っているかもしれません。けれども、私は、見逃せない動きであり、来年の株式市場にとっても重要なテーマになるのではないか、というような気がしています。

「マーケット・アナライズ」はYouTubeからもご覧いただけます。

岡崎良介氏 金融ストラテジスト

1983年慶応義塾大学経済学部卒、伊藤忠商事に入社後、米国勤務を経て87年野村投信(現・野村アセットマネジメント)入社、ファンドマネジャーとなる。93年バンカーストラスト信託銀行(現・ドイチェ・アセット・マネジメント)入社、運用担当常務として年金・投信・ヘッジファンドなどの運用に長く携わる。2004年フィスコ・アセットマネジメント(現・PayPayアセットマネジメント)の設立に運用担当最高責任者(CIO)として参画。2012年、独立。2013年IFA法人GAIAの投資政策委員会メンバー就任、2021年ピクテ投信投資顧問(現・ピクテ・ジャパン)客員フェロー就任。