今後の金利見通し

ーー年金では債券運用の比率が比較的高いことから、運用に携わる読者の皆さまも金利、とりわけ長期金利の動向には高い関心を寄せているかと思います。日米の政策金利の見通しについては先ほどお伺いしましたので、債券運用に影響を与える長期金利(日米10年国債利回り)の見通しをお伺いできますでしょうか?

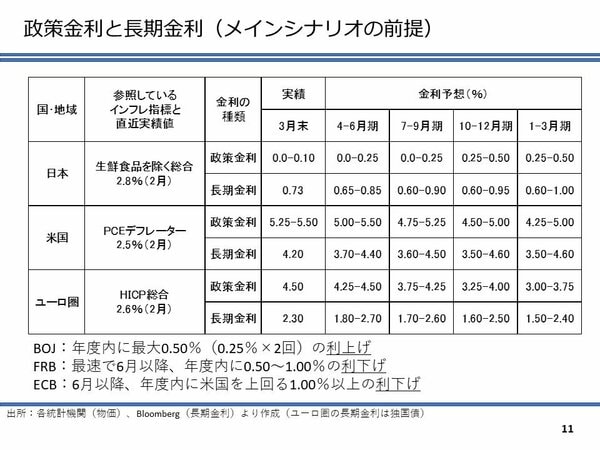

内田:昨年10月に10年国債利回りの事実上の上限が1%超えまで許容された後も、0.7%台での推移に終始しています。為替相場予想のメインシナリオについても、前提としている年内の日本の長期金利は0.6%から1.0%です。

1%を超えて上昇しないとみる理由は、まず為替ヘッジコストの高さです。円債への需要が相応に見込まれます。次に、日銀が当面は高水準の買い入れを継続し、既存の残高も維持することです。ストックの金利押し下げ効果が残ると考えられます。そして、日本の期待潜在成長率がそれほど高まるとは考えにくいことも理由です。

一方、米国については、インフレの粘着性に照らし、低下しても3%台後半では下げ渋るとみており、反対にアップサイドも4%台半ばまでは想定する必要があると予想しています。具体的な年度内のレンジは3.5%から4.6%です(図表11参照)。

ーー内田さんのメインシナリオでは米10年国債の利回りは今年度4%前後で推移するという見立てで、現状よりもあまり大きくは下がらないという感じですね。

2024年のリスクシナリオ「もしトラ」に関して

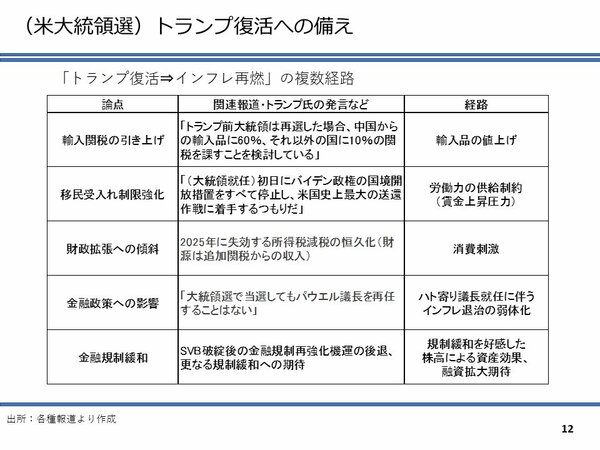

ーー最後に話題を少し変えて、2024年のリスクシナリオとして「もしトラ」について伺います。11月の米大統領選挙は民主党のバイデン大統領と共和党のトランプ前大統領の争いになるようです。前回2020年と同じ構造です。今からトランプ大統領が復活した場合の予想をするのは難しいですし、同時に実施される上下両院の選挙結果も政策に影響を与えるのでこちらも不確定要因になりますが、トランプ候補の政策は法人税引き下げやFRB議長のハト派への交代、保護主義的な通商政策、移民流入の阻止、といずれもインフレを押し上げる方向にあるようです。長期金利上昇による円安ドル高の進展などがあるのでしょうか。「もしトラ」の市場へのインプリケーションをどうみればよいのか?この点について内田さんのご意見を伺えますか?

内田:ご指摘の通り、「もしトラ」時の最大のリスクはインフレ再燃でしょうね。波及経路は今の4点に加え、規制緩和などトランプの返り咲きを好感した株高による資産効果もインフレに波及すると考えられます(図表12参照)。 この場合、米長期金利は総じて上昇する可能性が高く、特に法人税引き下げなどは米国の財政悪化を想起させることから、いわゆる悪い金利上昇といった要素も含まれることを想定する必要があります。

ただ、米ドルは基軸通貨ですから、たとえ悪い金利上昇でも為替市場では素直にドル高で反応する可能性が高いとみています。昨年の夏場の長期金利上昇もリスクプレミアムの上昇を伴った側面が指摘されましたが、やはりドル高でした。

一方、トランプが大統領就任後に保護主義的な政策を掲げるとすれば、ここ数年で大きく下落した円相場について何らかの注文が入る可能性も否定できません。今、日本は米国からみれば6番手の貿易赤字相手国で、決して優先順位が高くありませんが、通貨の減価率に着目すると、中国人民元を上回っています。こうした政治的な側面で言えば、円高リスクがある点にも注意が必要です。

ーー「もしトラ」のベースシナリオはインフレ再燃、金利上昇による円安ドル高のようですが、トランプが交易条件の悪化を念頭に円相場に注文を付けてくるというリスクもあるのですね。しかし、円安を是正しろと言われてもファンダメンタルズな要因が背景にあるので日本政府としても対処のしようがないですね。

本日は多岐にわたる話題に関し貴重なご意見を頂戴しありがとうございました。企業年金を主体にした読者の皆さまにも、今日の内田さんのお話は今後の市場動向を考える上で大変参考になったと思います。改めてお礼申し上げます。

3月米雇用統計発表後の追加インタビュー

内田教授とのインタビューを実施した当日の夜に市場が注目していた3月の米雇用統計が発表された。非農業部門雇用者数が30万3千人増と予想の21万4千人を大きく超える伸びとなり、失業率は3.8%、平均時給は前月比0.3%増でこれらはいずれも市場予想通りであった。

これを受けて債券市場では年内の利下げ観測が後退し債券が下落、10年債利回りは4.40%に上昇した。為替市場では円は対ドルで一時151円75銭まで下げる場面もあったが、介入に対する警戒感も強く152円を上抜けることはなかった。一方、株式市場は景気楽観論が強まり反発した。予想を大きく上回る雇用統計であったこともあり、内田教授には翌週追加でインタビューをお願いした。

ーー先週は広範囲にわたる貴重なお話をいただき、ありがとうございました。3月の米雇用統計は予想を大きく超える強い数字でした。為替市場では介入警戒感もありドル円が152円台に達することはありませんでしたが、FRBの利下げの行方を含め追加で質問させていただければと思います。まずは今回の強い雇用統計の意味するところを伺えますでしょうか?

内田:非農業部門の雇用者数は予想対比、大幅に増加しており、労働参加率が上昇する中にあっても失業率が低下するなど、強い結果だったと言えます。

ーーFRBの6月利下げ開始については可能性が低下したようですが、年後半のどこかで利下げを開始するというのがメインシナリオと考えられるでしょうか?

内田:はい。平均時給の伸びは予想通りで、前年比の伸びも4.1%と1月以降、徐々に縮小しています。これは、賃金の先行指標である自発的離職率やアトランタ連銀の賃金トラッカーと整合的です。従って、引き続きメインシナリオはインフレの減衰に伴う利下げシナリオです。もっとも、目標に向かってインフレ率が低下する自信を持つには時間を要するとみられます。利下げ開始時期が6月より後ずれする結果、年内の利下げも2回にとどまる可能性が高くなったと評価します。目先、やはりドル円のリスクはドル高円安サイドです。