――オルタナティブデータの活用に関して、貴社の取り組み状況をお聞かせください。

神田 当社では株式、債券、オルタナティブなど、さまざまなアセットクラスの運用でオルタナティブデータを活用しています。特に株式投資の文脈では、財務諸表だけでは企業価値を適切に推計しにくくなってきたため、2006年ごろから特許や研究開発に注目し、分析を始めました。企業が持つ収益力を測る上で、ブランドや人的資本などの無形資産を正しく評価する重要性は日増しに高まっていると感じています。

――では、ファンドの運用者としてどんなデータに注目し、どのように投資戦略に生かしているのでしょうか。

神田 私が運用しているファンドでは、複数のオルタナティブデータを参考情報として採用していますが、その中の1つが従業員による企業の口コミデータです。普段から学術論文を中心に運用に役立ちそうな情報を収集しているのですが、2018年に従業員の口コミデータと企業業績・株価との関係性を調査した研究を目にしたことがきっかけでした。

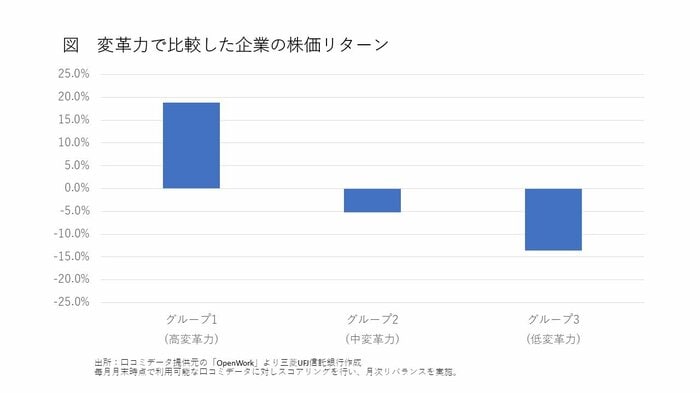

近年、地政学リスクの高まりやテクノロジーの急速な進展など企業経営を取り巻く環境が大きく変化しており、それに対応するには高い変革力が必要になります。そうした企業文化があれば時代の移り変わりにも対応できるでしょうし、それがひいては市場でも評価されて株価のパフォーマンスにもつながるという仮説を持っていました。このような視点から、従業員の口コミデータを手がかりにして、変革力のある銘柄を抽出しようとしたわけです。

前段として、まずは変革力があると思われる企業を選別します。その上で、当該企業の口コミに含まれる「トピック」と「センチメント」から、変革力のある企業文化をスコア化して定量分析します。

トピックとは口コミの中に、「挑戦する風土」や「風通し」のほか、例えば「フラットな組織」といった変革力を示すと考えられるキーワードが入っているかどうかで、センチメントは、その内容がポジティブなのかネガティブなのかを示すものです。仮に「挑戦する風土」が「ある」ならば+1点、「ない」なら-1点といった形で点を付けます。これを1つひとつの口コミに付与して、企業ごとの変革力を定量的に測っていきます。

対象企業の口コミの数は数十万件にも上るため、分析には機械の手を借りるわけですが、そのベースとなるのは、運用者が直接目で見て実際にスコア化したものです。内容は文脈によっても意味合いが異なることがありますから、機械的に判断するだけでは本来の口コミが意図する内容とずれる可能性があります。私とアナリストで手分けをして数万件程度の口コミを読み込んで評価し、それをモデルに反映させて一気に数十万件を精査しました。

データをひたすらに読み込んでいくのは地道な作業ですが、運用者による評価を適切にモデルに組み込むことができるという点ではメリットがありますし、それが戦略の独自性にもつながると考えています。また、お客様への説明責任を果たす上でも、自分自身の目で見て納得したものかどうかは重要なポイントです。

結果としてポートフォリオはグロース寄りのスタイルで、構成銘柄はシクリカルセクターの企業((景気動向によって業績が大きく左右される銘柄)が多いのですが、商社などの銘柄も目立ちます。商社はバリュー寄りの銘柄とされますから、一般的な分類とは異なる企業が選ばれていることは注目に値するでしょう。

バックテストの結果では、高い変革力を持つ企業群はそうでない企業群と比べて株価パフォーマンスが良く、これはROE(自己資本利益率)など他の指標では説明がつきません(図)。こうした結果もあり、実際の運用戦略に採用するに至りました。