金利上昇の備えとして検討したい1本

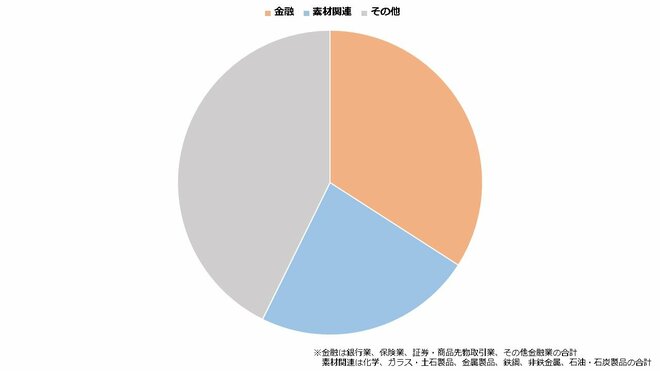

日本好配当リバランスオープンは、金利が上がる際に比較的良好なパフォーマンスを残しやすいと考えられます。金利上昇の恩恵を受けやすい金融の割合が大きいこと、また金利の上昇は景気回復期にみられる傾向にあり、好況時に需要が増えやすい素材関連産業の割合が大きいことなどが理由です。

【ポートフォリオに占める金融と素材関連の割合(2023年4月7日時点)】

さらに投資対象が日経500種平均株価採用銘柄から選ばれること、予想配当利回りが高い順に組み入れられることを踏まえれば、ポートフォリオは割安な大型株が中心となりやすいでしょう。これらの銘柄は一般に事業が安定している傾向にあり、金利上昇で懸念されがちな業績や財務の悪化にもある程度耐えられることが期待できることから、日本好配当リバランスオープンの運用にも寄与すると考えられます。

ただし、反対に金利や景気が下向く場合、市場平均よりもパフォーマンスが悪化する可能性には注意してください。

また日本好配当リバランスオープンは原則として1ヵ月ごとに銘柄の入れ替えを行います。株価が上昇すると予想配当利回りが低下するため、好調な銘柄が排除されやすいことにも留意したいところです。

【日本好配当リバランスオープンの概要】

| 銘柄 | 日本好配当リバランスオープン |

| 運用会社 | 岡三アセットマネジメント(※) |

| ファンドのタイプ | 国内株式型 |

| 設定日 | 2005年3月23日 |

| 信託期間 | 2025年1月7日まで |

| 決算日 | 1・4・7・10月の7日 |

| 受渡期間 | 4営業日 |

| 販売手数料(最大、税込み) | 3.3% |

| 信託報酬(全体、税込み) | 0.913% |

| 信託報酬(販売会社、税込み) | 0.44% |

| 信託財産留保額 | なし |

| 主な販売会社 | SMBC日興証券 岡三証券 フィデリティ証券 |

※2023年7月に「SBI岡三アセットマネジメント」へ商号を変更する予定

執筆/若山卓也(わかやまFPサービス)

証券会社で個人向け営業を経験し、その後ファイナンシャルプランナーとして独立。金融商品仲介業(IFA)および保険募集人に登録し、金融商品の販売も行う。2017年から金融系ライターとして活動。AFP、証券外務員一種、プライベートバンキング・コーディネーター。