信託報酬の引き下げを巡る販売会社と運用会社の関係

先述した通り、投資家の視点に立てば理論上、信託報酬は低いに越したことはない。だからと言って、既存のファンドの信託報酬率を最安の水準まで引き下げたり、相対的に信託報酬率が高いファンドを「排除」したりできるかというと、話はそんなに単純ではない。

そもそも信託報酬は、①販売会社、②運用会社(委託会社)、③受託会社の3社で分配される。運用会社が1つのファンドの運用に充てるコストは販売ルートに関係なく一律だが、販売会社が顧客の資産管理のために負担する費用は販売形態によって差があることから、各社の事情を鑑みて適正な水準を設定するのが望ましい。信託報酬の引き下げは受益者(投資家)の同意を必要としないため、基本的には運用会社の判断で行うことができるが、運用会社の取り分だけでなく、販売会社の取り分も引き下げるとなると、販売会社の意向も汲まなければならないのが現実だ。

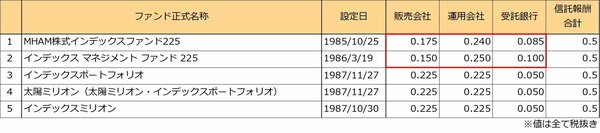

ここで、今回みずほFGが0.5%に統一したという5本の日経平均株価連動型のインデックスファンドの信託報酬率の内訳を見てみよう。なお、5本の運用を担うのは、同じみずほグループのアセットマネジメントOneで、いずれのファンドもみずほ証券で取り扱われている(「MHAM株式インデックスファンド225」のみ、みずほ銀行でも取扱いあり)。

合計の信託報酬率は全て0.5%で統一されているが、その内訳に差があることがお分かりいただけるだろうか。特に注目したいのが販売会社報酬だ。3、4、5の3本は、一般の販売窓口では購入できない「ミリオン」(企業の従業員が給与天引きで購入できる投資信託)のためいったん無視するとして、1と2の2本は、販売会社のインセンティブにわずかな差が残っている。

この2銘柄の直近の有価証券届出書を確認すると、2の「インデックス マネジメント ファンド 225」に合わせる形で、1の「MHAM株式インデックスファンド225」が運用会社報酬を従来の0.275%から0.240%に、受託者報酬を0.1%から0.085%に引き下げたことが分かる。つまり販売会社報酬にはいっさい手を付けず、実態として、運用会社が「かぶった」というわけだ。

ちなみに冒頭の日経新聞の記事では触れられていなかったが、みずほFGが取り扱うインデックスファンドの中には、ネットチャネルが中心の「たわらノーロード」シリーズもあり、実は同シリーズのコスト水準が最も低い。今回のみずほFGの対応を全面的に非難するつもりはなく、一歩前進と捉えてはいるものの、やはり「一物多価」問題の解消への道のりは長いと感じる。

次回は、アクティブファンドの「一物多価」問題について考えてみたい。