「S&P 500」をしのぐ収益性 10年で13倍超

FANG+が人気の理由は、高いパフォーマンスにあるとみられます。

アメリカの株式指数は、「S&P 500」が有名です。同指数もトータルリターンが高く、ベンチマークとして参照するインデックス型ファンドは人気があります。

しかし、FANG+のパフォーマンスはさらに上回ります。2014年9月から2025年1月末にかけ、トータルリターンベースの指数は13.8倍に上昇しました。年率では28%と、S&P 500(同13.22%)に2倍以上の差をつけています。ハイテク株へ集中投資する戦略が、相場環境にうまくかみ合いました。

【主要な株価指数のトータルリターン(年率)】

・NYSE FANG+指数:+28.83%

・S&P 500:+13.22%

・S&P 500情報技術指数:+21.57%

・ナスダック100:+18.47%

※2014年9月19日~2025年1月31日

※NYSE FANG+指数の算出開始は2017年9月26日。以前はバックテストに基づく

FANG+型の4ファンドを紹介 「iFreeNEXT」はつみたて投資枠もOK

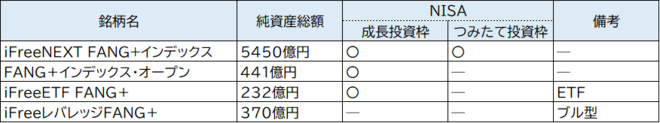

FANG+を参照する投資信託は次の4銘柄があります。なお、指数はいずれも配当込みベースです。通貨は「iFreeレバレッジFANG+」のみ米ドルベース、その他は円ベースを参照します。

【NYSE FANG+指数を参照する投資信託】

※純資産総額は2025年2月21日時点

純資産総額は「iFreeNEXT FANG+インデックス」が群を抜いています。ほぼ同時期に設定された「FANG+インデックス・オープン」と同じ運用ですが、iFreeNEXT FANG+インデックスはノーロードで設定されました。ノーロードとは、どの金融機関でも販売手数料が無料の投資信託を指します。

ノーロードはNISAのつみたて投資枠の対象商品に求められる条件の1つです。そして、iFreeNEXT FANG+インデックスは、つみたて投資枠でも購入が可能です。同銘柄の純資産総額は、新NISAがスタートした2024年1月から急増しました。純資産総額の差は、つみたて投資枠の対応が影響したと考えられます。

「iFreeETF FANG+」はETF(上場投資信託)です。取引所に上場しているため、株式と同じように何度も売買できます。

「iFreeレバレッジFANG+」は、FANG+(米ドルベース)の2倍程度の値動きとなるよう運用される銘柄です。いわゆる「ブル型」のファンドで、デリバティブを用いることから、成長投資枠を含めNISAで買うことはできません。

リスクは高め 下落相場の損失に注意

米ハイテク10銘柄で構成されるFANG+は、これまで高いパフォーマンスを残しています。同指数を参照するインデックス型ファンドは、より高いリターンを求める投資家には選ばれやすいでしょう。

ただし、リスクは高めです。銘柄が少数かつハイテクへ集中しているため、分散投資の効果は弱いと考えられます。上昇相場では利益を得やすい一方で、下落相場では損失が大きくなりやすいでしょう。

たとえば2022年は株式市場が軟調だった年です。S&P 500は前年末比で18%下落しています。FANG+の下落はさらに激しく、同40%のマイナスとなりました。

FANG+を参照する投資信託も、同じくリスクは高めです。投資は慎重に判断するようおすすめします。