実際の分散効果も確認!ゼロじゃないが低い

実際、分散投資の効果は小さいのでしょうか?確認してみましょう。設定はオルカンの方が若いため、オルカンが運用を開始した2018年10月末からチェックします。

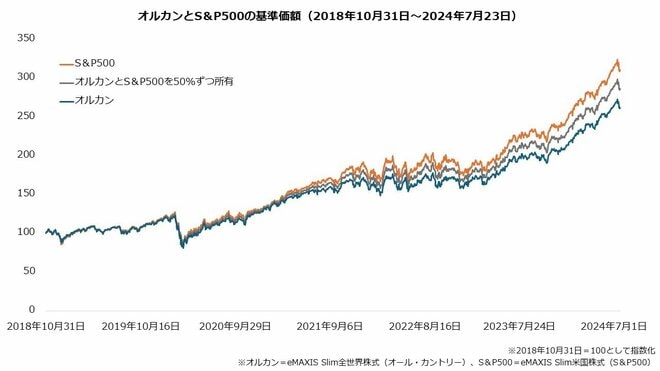

オルカンとS&P500、そして両ファンドを50%ずつ所有したときの値動きは以下の通りです。50%ずつ所有は、両ファンドの中間に位置するとはいえ、値動きに違いはほとんどありません。やはり分散投資の効果は小さかったといえそうです。

両ファンドへの投資で分散投資の効果が十分に得られない理由は、オルカンとS&P500の値動きがほぼ同じだからです。

分散投資でリスクを下げるには、値動きの違う銘柄を組み入れることが重要です。例えば株式型と債券型といった投資対象が違う銘柄を組み合わせることなどによって、各銘柄のプラスとマイナスが打ち消し合い、全体のリスクが小さくなるのです。値動きが同じ銘柄を組み入れても、分散投資の効果は得られません。

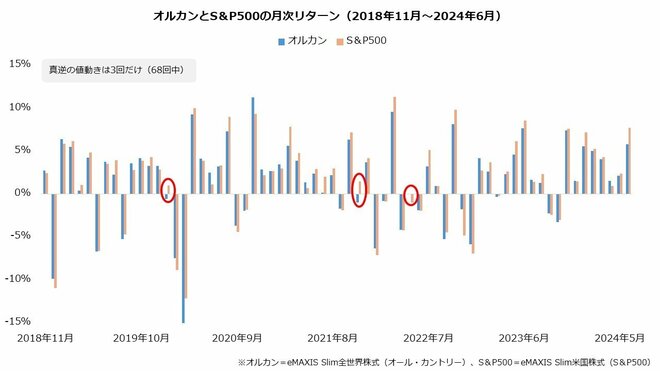

そして、先述したとおり投資対象の重複が大きいオルカンとS&P500は、値動きが非常に似ています。月次で見ると、リターンの正負が反転したのは68回中3回のみでした。基本的にはオルカンが上がる(下がる)なら、S&P500も上がる(下がる)傾向が読み取れ、分散効果は薄いことがわかります。

組み合わせるなら米国株式以外を 「資産の分散」も効果的

これまでの解説を踏まえると、分散投資をしたいならオルカンとS&P500を組み合わせるよりも、「オルカンまたはS&P500」に「米国株式以外に投資する投資信託」を組み合わせることをおすすめします。

例えば、国内株式型やヨーロッパ株式型、新興国株式型などを組み合わせると「地域の分散」が働き、分散投資の効果が生じやすくなります。

また、資産ベースで分散投資を行う「資産の分散」も効果的です。オルカンとS&P500は株式のみで運用されるため、資産を分散させるのであれば株式以外が選択肢となります。株式以外の資産では先述した債券のほか、REIT(不動産投信)、金などが代表的です。

地域と資産の分散に注意して投資先を選ぶことで、分散投資の効果はより大きくなるでしょう。