――コールさんは日本株のエンゲージメントファンドに関わるカタリスト投資顧問の投資助言委員会メンバーとしての一面もお持ちですが、その観点から日本市場のどのような変化、動向に注目していますか。

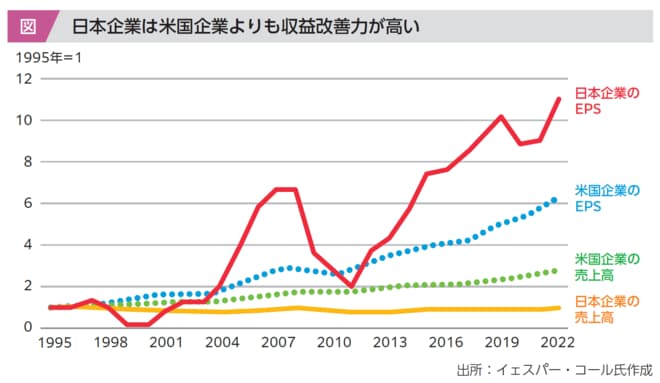

前提として日本の企業、そしてCEOのポテンシャルは非常に高いです。この事実は直近30年ほどの日米の企業業績推移を比較してみれば明らかで、米国企業は売上高3倍、一株当たり純利益(EPS)6倍になっていますが、一方の日本は売上高がほとんど変わっていないにもかかわらずEPSが11倍に急伸しています(図)。まさに驚異的な収益改善力と言っていいでしょう。

高いポテンシャルがあるにもかかわらずこれまで日本企業の評価が低迷していた背景には、企業が抱く「未来への野心」の見えにくさがありました。経営改善の施策といえば基本的にリストラであり、MBOも創業家による相続対策的な側面が目につきました。ところが今、企業の新陳代謝が活性化し、設備投資も戦略的なM&Aも着実に増えてきています。

かつては、株主の立場で何かを提案しようとすれば多様なステークホルダーとの摩擦が懸念されましたが、今や投資家のエコシステムも様変わりし、アクティビストやヘッジファンド、パッシブファンドなど多様なスタイルが共存する投資環境が整いつつあります。内部留保が膨らんでいる企業に対し、アグレッシブな成長戦略を採るよう共に働きかける機運も高まっています。

業績も企業価値も評価すべきところの多い日本企業ですが、さらに改善する余地もあります。それは決算期ごとの極端なボラティリティの高さで、業績が出し抜けに4割近くも下落するようなことは、米国ではほとんど例がありません。経営陣は長期的な目標に関しては強く意識している一方で、本業の短期的な変動に対するリスクヘッジについては不十分な面があるようです。ボラティリティのマネジメントに関わる積極的な体制強化を期待しています。

――企業価値向上に向けた株主の役割も大きくなっていますね。

カタリスト投資顧問が行うエンゲージメント活動ではCEOに対し、どのようなレガシーを作りたいかを尋ねるようにしていますが、日本のCEOのほとんどは素晴らしいアイデアを持っています。ただ、日本企業においてそうしたアイデアを実現するためには、社内における根回しや合意形成などさまざまなハードルがあります。私たちは株主として、どうすれば改革のスピードを上げることができるかを議論します。外的なプレッシャーには、価値向上に費やす時間を短縮させる力があるからです。

日本の投資家と議論すると、グローバル経済に関する知識の精度はウォールストリートの人間に負けない高い水準にあることが分かります。これから2、3年間は、日本企業の経営者がさまざまな改革を実行に移し、成長の好循環を生み出す大きなチャンスの時期となるでしょう。