新NISAが始まった2024年1月から3月まで3カ月間の投資信託の資金流入上位ファンドで資金流入額が目立っているのが「半導体関連株ファンド」だ。3カ月間の資金流入額は「半導体関連 世界株式戦略ファンド(愛称:半導体革命)」が881億円、「野村 世界業種別投資シリーズ(世界半導体株投資)」が878億円と、新NISA対象ファンドの中では、「全世界株式(オール・カントリー)」と「S&P500」に連動するインデックスファンドに次ぐ資金流入額の規模になっている。

ところが、4月18日に台湾セミコンダクター(TSMC)が決算発表で半導体市場の見通しを下方修正したことをきっかけに、関連銘柄が大幅に下落。エヌビディア(NVIDIA)は4月19日だけで株価が10%下落し、3月に付けた史上最高値からの下落率が20%に達してテクニカル的に弱気相場に入った。他を圧倒するパフォーマンスで割高感の指摘もあった半導体関連株の人気は、これからどうなるのだろうか?

圧倒的なパフォーマンスで人気化した半導体関連株ファンド

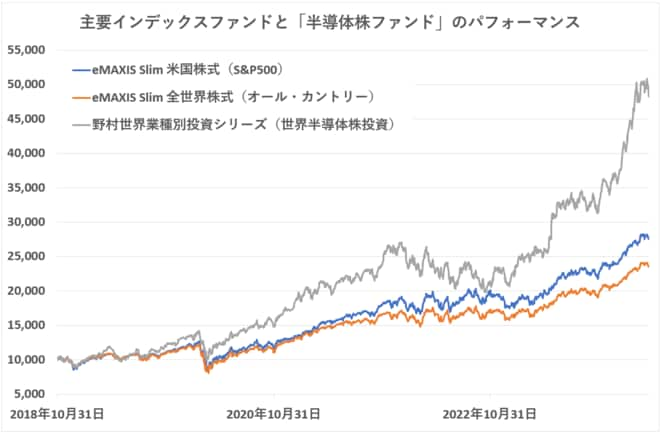

「野村 世界業種別投資シリーズ(世界半導体株投資)」のパフォーマンスは、米「S&P500」インデックスファンドなどのパフォーマンスを圧倒している。2018年10月31日を基準に、2024年3月末までの5年超の期間で、「eMAXIS Slim 全世界株式(オール・カントリー)」は2.4倍、「eMAXIS Slim 米国株式(S&P500)」は2.8倍のところ、「野村 世界業種別投資シリーズ(世界半導体株投資)」は5倍になっている。「半導体関連 世界株式戦略ファンド(愛称:半導体革命)」は設定が2023年7月と運用期間が1年に満たないものの、2024年3月末時点で過去6カ月のリターンは29.79%で、同じ6カ月間で「eMAXIS Slim 米国株式(S&P500)」の24.49%を凌駕している。

※画像をクリックで拡大表示

出所:2018年10月31日~2024年4月18日までのトータルリターン(分配金再投資の基準価額)を各ファンドの資料より参照し編集部作成

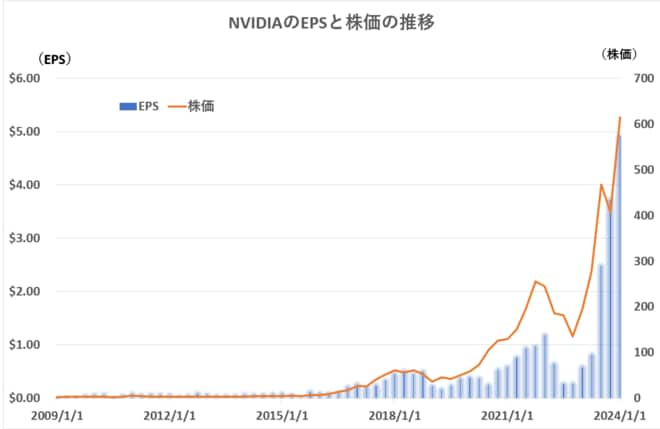

この高いパフォーマンスの背景には、半導体関連企業の業績の進展を背景とした関連企業の株高がある。たとえば、NVIDIAの四半期EPS(1株当たり利益)は2010年以降に黒字が定着したものの、利益の水準は0.1ドルにも満たない低い水準だった。それが、2020年以降に0.5ドルを超え、2022年以降は1ドルを超えるようになり、2023年4月の0.82ドルが2023年7月は2.48ドル、同10月は3.71ドル、そして、2024年1月は4.92ドルと急速に業績を伸ばしている。同社の株価は2019年1月に35ドル台だったものが、2020年1月に59ドル、2021年1月に129ドル、2022年1月に244ドルになり、2023年1月は195ドルと失速したものの、2024年1月には615ドル、3月高値は974ドルと大幅高になった。

しかし、株価の上昇を企業業績の向上が裏付けてきたため、PERの水準は予想業績が出るたびに水準訂正され半導体関連株の投資の安心感になっていた。それだけに、今後の業績見通しが悪化すると、株価も敏感に反応してしまうことになる点には注意が必要だ。

※画像をクリックで拡大表示

出所:NVIDIA四半期決算(2009年1月期~2024年1月期)公表資料及び四半期末の株価推移より編集部作成

生成AI需要など半導体関連株の株高を支えるストーリー

半導体産業は、1990年代の「メインフレーム」などと呼ばれていた業務用の大規模な基幹システムなどで使用される大型コンピューターの時代を第1世代とすると、1995年頃から急速に普及したパーソナルコンピューター(PC)やインターネットの普及に代表される第2世代、そして、2000年代初頭のスマートフォンの普及による第3世代を経て、現在は、クラウドや動画サービス、AI(人工知能)などの第4世代を迎えている。2020年までの半導体の需要は、スマートフォンとPCが大半を占めていたが、これからは用途が多様化して需要が爆発的に伸びると予測されている。

2030年には自動運転による利用拡大やIoTの普及、そして、AI搭載ロボットやAIが制御する工場など産業界での需要も拡大し、データ量の増加に伴うサーバーやデータセンターなどの需要が大幅に拡大するとみられている。

WSTS(World Semiconductor Trade Statistics/世界半導体市場統計)による世界の半導体市場規模は2024年に5,883億米ドルの見込みだが、これが、2030年には1.1兆ドルへと倍増するという予想がある。また、2022年11月に公開され爆発的な利用を記録した「ChatGPT」で一気にブレイクした「生成AI」は、2022年の市場規模400億米ドルが10年後の2032年には1.3兆米ドルと32.6倍に拡大するという。2023年3月にはAdobeが生成AI搭載のデザインソフト「Adobe Firefly」を提供開始し、2025年にリリースされると見られている次世代の「Windows12」にはCopilotと名付けられた生成AI機能が搭載されるという。今後はPCでも生成AI搭載が当たり前の時代を迎えそうだ。このような業界見通しを背景に、半導体関連企業の経営陣も強気の業績見通しを持っている。たとえば、半導体製造会社の米AMDのCEOリサ・スー氏は、2023年12月の決算時に「データセンター向けのAIアクセラレータは今後年平均成長率75%で成長し、市場規模は2027年に4000億ドルになる」という見通しを示している。

このように、半導体産業は第4世代への進化で爆発的な成長期を迎えていると見られている。半導体業界は莫大な設備投資が必要なだけに、在庫の積み上がりと設備の入れ替えなどのタイミングで不況に陥る「シリコンサイクル」といわれる業績の好不調の波が大きい業界だった。近年は、半導体の用途の多様化によって従来のシリコンサイクルが当てはまらなくなったという見方もある。これまでは半導体の需要がPCやスマホなどの特定商品に依存していたが、現在では、電気自動車、ロボット、工場自動化など用途が多様化し、かつ、需要が拡大しているためだ。

また、これまでもスマートフォンの普及期など、3年から4年で1サイクルが回っていたシリコンサイクルの好況期が延長することがあったが、2023年央を底にして2024年から復調し始めた現在のサイクルも従来の2年程度の拡大期を延長して好況期間が長期化するという見方が強い。その好況サイクルが数年にわたって続くということが正しければ、多少の価格変動はあっても、半導体関連株ファンドの高パフォーマンスは継続するというのが強気派の見方だ。