「ファイナンシャル・ウェルビーイング向上」や「金融経済教育」の充実という観点では、2022年度の「学習指導要領の改訂」で金融商品・サービスのメリットやデメリットも説明するようになったことは、極めて大きな意味を持つ。その一方で、個別の商品・サービスまで説明するとなると「貯める=貯蓄」「増やす=投資」「備える=保険」と順番に説明していく必要があり、本来知っておくべき「全体像」はかえって分かりづらくなるという弊害もある。

ある一定の資産額がある顧客に対してプロダクトアウトで提案することが中心であった金融業界の経験者からすると、このような説明スタイルが自然なアプローチに感じられるかもしれないが、ライフプランに対応する「マネープラン」の策定に資するような「金融経済教育」では、人生100年時代を見据えた「全体像」の把握が極めて重要になると考える。

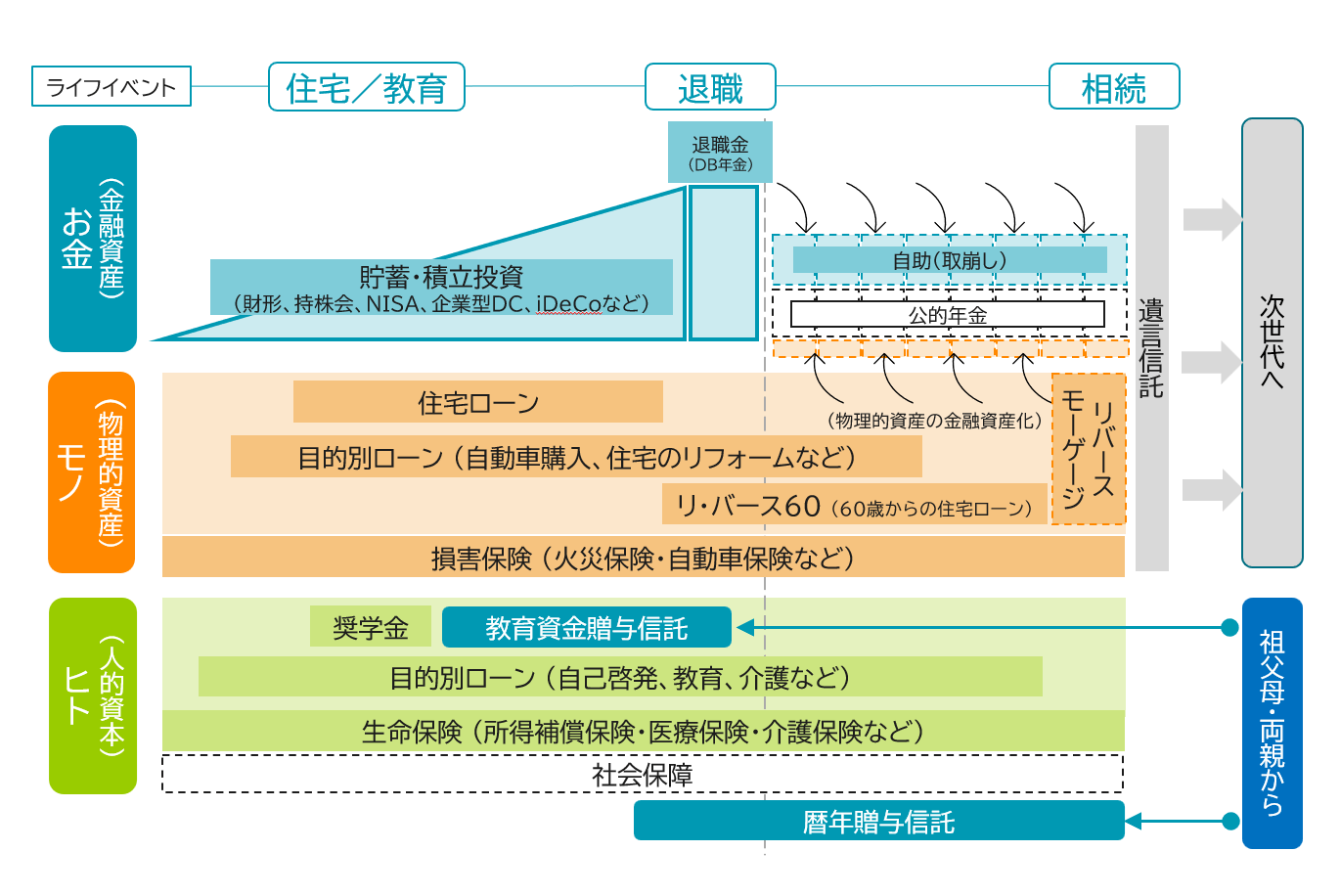

全体像を把握しやすくする工夫として、ビジネスで「ヒト、モノ、お金」といわれるように、個人のライフプランも「ヒト、モノ、お金」の3つの要素で捉えて説明する方法がある。長い生涯を通じて「ヒト、モノ、お金」それぞれについて、進学や住宅取得といったような各ライフイベントが発生する時点で「金融資産」と「支出」のギャップが発生する。そのギャップを解消することが金融商品・サービスの役割だという全体像と、その中での個別の金融商品・サービスの位置関係を大まかに捉えた上で、個別に説明していくという流れの方が理解しやすいと思われる(図表)。例え話になるが、「金融経済教育」全体が「茶筒(円柱)」であるとするならば、全体像(円柱)を説明したうえで、横から眺めれば「長方形」、上から眺めれば「円」であるというように説明する方が理解しやすいということである。

[図表:ライフイベントとヒト、モノ、お金の関係]

※図をクリックで拡大 出所:三井住友信託銀行

出所:三井住友信託銀行

「ヒト」の観点では、少額ですむ場合(書籍を購入して学習する、無料のセミナーに参加するなど)もあれば、大きな費用が必要となる場合(大学へ通う、海外へ留学するなど)もある。必要となるタイミングで十分な金融資産がなければ、奨学金や教育ローンを利用することができる。一時的に借り入れで費用を賄うことになるが、自分自身に「投資」することで、将来、働きがいのある仕事に就いたり、働いて得られるお金が増えたりすることが期待できる。自分自身に「投資」しても、予期せぬ出来事で大きく棄損してしまう可能性もある(若くして死亡する、病気を患うなど)が、そのような場合の備えとしては生命保険を活用できる。

「モノ」の観点では、「金融資産と支出のギャップ」の中でも典型的なものとして、住宅購入時の住宅ローンと、その後のローン返済があげられる。持ち家派の場合には、住宅ローン返済があるため、賃貸派よりも資産形成期の貯蓄や積立投資に充てられる資金が少なくなるかもしれないが、その一方で、持ち家を裏付け資産として、セカンドライフでキャッシュフローを創出する商品・サービスの活用(リバース・モーゲージ)も考えられる。住宅・家財といった「モノ」が火災や自然災害で喪失した場合に発生する「金融資産と支出のギャップ」に対する備えとしては損害保険を活用できる。

「お金」の観点では、金融資産の形成には「自身の収入からコツコツとお金を積み立てていくことが基本」であり、その場合には、収入から自動的に貯蓄や投資に回る仕組みを活用するという方法がある。例えば、「つみたてNISA」「個人型確定拠出年金(iDeCo)」「企業型確定拠出年金(DC)」「財形貯蓄制度」「持株会」などがある。人生100年時代、長くなったセカンドライフで公的年金だけでは不足が見込まれる「金融資産と支出のギャップ」に対しては、その不足分を賄うために「自助年金」としてどの程度が必要かを見積もり、資産形成期から計画的に積み立てていくことで対応する方法が考えられる。

さらに、金融資産である「お金」、住宅などの「モノ」に関しては、自身が活用するのみならず、自身の子・孫世代へ承継することも可能であり、例えば、教育資金贈与信託や暦年贈与信託といった「贈与機能を持ったサービス」を活用できる。また、自身の子孫へ承継するだけではなく、世の中へ承継する=寄付をするという方法もある。

「ヒト」「モノ」に関するものも、金融商品・サービスを介して「お金」と密接に関係している。これらの全体像を把握し、長い生涯を見通して、この「ヒト、モノ、お金」に関して発生するお金の過不足、とくに「長期」「多額」の過不足を把握して、それぞれにふさわしい金融商品・サービスをスマートに活用して、お金に関する不安を解消していくことがファイナンシャル・ウェルビーイングにとっては大切である。

そう考えると、ファイナンシャル・ウェルビーイング向上に資する「金融経済教育」の要諦は、個別の金融商品・サービスの知識や(こうすればもうかるという)ノウハウの伝授に終始するのではなく、一人ひとりが自分自身の「人生の経営者」として、ビジネスと同様に「ヒト、モノ、お金」という3つの要素で、生涯を通じて発生する「金融資産と支出のギャップ」に対応していけるようになることで、「お金の不安」に振り回されることなく、自分自身のキャリア形成・人生の選択肢を拡大していけるという視点を持てるようにすることにあると思える。

「金融リテラシー度とウェルビーイング(幸福度)の不思議な関係(2)」へ続く

(※)本コラムの見解・意見に係る部分はすべて筆者個人のものであり、所属する組織の見解を示すものではない。