前回の記事「金融リテラシー度とウェルビーイング(幸福度)の不思議な関係(2)」を読む

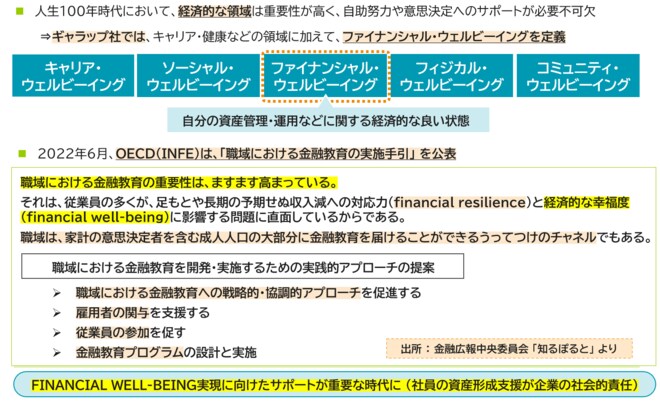

米国ギャラップ社は、ウェルビーイングを五つの要素に分解したうちの一つを「ファイナンシャル・ウェルビーイング(FINANCIAL WELL-BEING)」としている。このファイナンシャル・ウェルビーイング向上には金融教育の充実が欠かせない。

2022年6月に「OECD/INFE(International Network on Financial Education:金融教育に関する国際ネットワーク)」が「職域における金融教育の実施手引」を公表したが、金融広報中央委員会が公表しているその要旨には「職域(Workplace)における金融教育の重要性は、ますます高まっている。それは、従業員の多くが、 足もとや長期の予期せぬ収入減への対応力(financial resilience)と経済的な幸福度(financial well-being) に影響する問題に直面しているからである」とある。

日本でも、当初、欧米に周回遅れだった「コロナワクチン接種」で「職域」が大きな役割を果たしたことは記憶に新しい。そう考えると、職域の重要性が高まっているという話には納得感があり、このような流れからも、従業員の資産形成支援が企業の社会的責任になってきているといえる[図表1]。

[図表1] ※図をクリックで拡大

出所:三井住友信託銀行

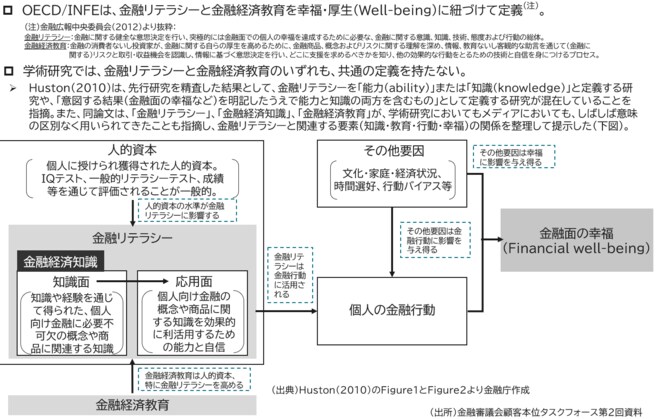

また、「金融審議会顧客本位タスクフォース第2回資料」から抜粋した[図表2]によれば、OECD/INFEは、金融リテラシーと金融経済教育を「幸福・厚生(Well-being)」に紐づけて定義しており、知識面だけではなく応用面、そして「個人の金融行動」までいって、初めて「金融面の幸福(Financial Well-being)」につながると捉えている。

[図表2] ※図をクリックで拡大

出所:三井住友信託銀行

三井住友信託銀行が「DC投資教育」や「職域ビジネス」で取り組んできた実感では、この「個人の金融行動」につなげるというところが一筋縄ではいかない。従業員の福利厚生制度・資産形成をサポートするような会社制度を準備していても「ほとんどの従業員が存在すら意識していない」といった声も多い。そういった声を受けて「制度内容を周知するための説明会や資料配布などに注力することもあるが、それでも「行動」には結びつかない」ということも多い。従業員の「具体的な行動」を促すには「学ぶー把握―相談―行動」という「4つのプロセス」が少なくとも必要だと考える[図表3]。

[図表3] ※図をクリックで拡大

出所:三井住友信託銀行

すなわち、金融知識を得る「学ぶ」に加えて、2つ目は、自身の状況を「見える化」する、つまり「把握」する仕組みである。3つ目としては、いざ具体的に検討してみようとすると、「お金」の問題は個別性が強いので、疑問に答えてアドバイスしてくれる「相談」の仕組みも必要である。そのうえで、4つ目として、利用しやすい手続き・インフラを備えた「会社制度の仕組み」で「行動」に結びつける、というステップが必要だと考える。

資産形成に資する会社制度としては、退職金制度、企業年金制度(DB年金、DC年金)、財形制度、融資制度(住宅、教育など)、持株会、iDeCo、職場つみたてNISA、団体保険、健保制度など多種多様なものがあり、そう考えると、「行動」に結びつきやすい「職域」という“場”における「金融経済教育」推進が資産形成サポートとしていかに重要であるかが分かる。

「金融リテラシー度とウェルビーイング(幸福度)の不思議な関係(4)」へ続く

(※)本コラムの見解・意見に係る部分はすべて筆者個人のものであり、所属する組織の見解を示すものではない。