2024年1月から少額投資非課税制度(NISA)が新しくなります(新NISA)。

格段に使いやすくなる新NISAの基本と活用法を考えてみましょう。

現行NISAから新NISAへ。4つの変更点

NISAは、簡単に言ってしまえば「運用益が非課税になる」お得な制度です。例えば100万円を投資して、120万円で売却すると20万円の利益ですが、通常は20万円から約20%の税金が差し引かれて、116万円にしかなりません(※1)。それがNISA口座であれば、120万円を受け取ることができます。

現在のNISA(現行NISA)も新NISAも、この運用益非課税のメリットは同じですが、新NISAはより使い勝手がよくなります。新NISAの「新しい」点は、大きく4点です。

①制度の恒久化

②年間投資枠の大幅増加(つみたて投資枠で120万円、成長投資枠で240万円)

③非課税保有限度額の増加(1800万円)

④つみたて投資枠と成長投資枠の併用が可能に

第一に、現行のNISAが将来的には効力の切れる時限措置であるのと異なり、新NISAは制度の恒久化によってずっと保有できる安心感があり、長期投資を実践できます。そのため、より長期間の資産形成が必要な老後資金にも活用しやすくなるといえるでしょう。

次に、年間投資枠が倍以上になります。現行の「つみたてNISA」は1年あたり40万円ですから3倍の120万円に、「一般NISA」は年120万円から成長投資枠の240万円へと倍増します。さらに、現行NISAでは1年ごとに「つみたてNISA」と「一般NISA」のどちらかを選ぶ必要がありましたが、新NISAでは双方を利用可能になり、年間投資枠は合わせて360万円まで増加します。また、1年ごとの投資枠を使いきる必要もなくなり、生涯で非課税保有限度額の1800万円まで活用できることになります。さらに、新NISA枠で購入した運用商品を売却すると、購入時点の価額(簿価)分が翌年以降の非課税保有限度額に復活するため、現行NISAのデメリットが解消されているといえます。

(※1)復興所得税や手数料等は考慮していません。

NISAよりさらに手厚い税優遇の確定拠出年金(DC)

NISAは、運用益非課税という税優遇により、個々人の資産形成を国が応援している、ともいえます。

一方の確定拠出年金(DC)には企業型と個人型(愛称iDeCo)の二種類があります。運用益非課税のメリットはNISA同様ですが、さらに拠出時の所得税・住民税の控除対象となります。つまりDCは、掛金拠出した分だけ、所得税・住民税の軽減効果があるのです。

所得控除のメリットを数字でみると(所得税の下限5%、住民税10%で計算)、例えば月1.2万円を1年間DC制度に拠出した場合、14.4万円の15%で、少なくとも2.16万円の節税になります。ただし、大きな税優遇は、使い道を老後所得に限定しているからこそのため、注意点もあります。

・DCは原則60歳までは引き出せない資産になる

・DCは公的年金の被保険者でなければ掛金拠出ができない

・DCの拠出限度額は他の企業年金制度の有無等により複雑な設定で金額も大きくない(自営業者の6.8万円が最大で公務員の1.2万円が最小・いずれも月額)

DCの所得控除には、定期的な掛金拠出が必要です。iDeCoは個人が掛金拠出するので所得控除の対象となります(※2)。企業型DCは原則、事業主が掛金を負担するため、本人拠出は加入者掛金(マッチング)拠出が定められている必要があります(※3)。

(※2)2020年10月以降、企業型DCの加入者もマッチング拠出をしていない場合で拠出限度額に余裕がある場合はiDeCoへの掛金拠出が可能。

(※3)マッチング拠出が定められている規約の加入者数782万人(全体の49.9%)、実際にマッチング拠出を行っている加入者数131万人。出所:「確定拠出年金統計資料(2022年3月末)」運営管理機関連絡協議会

NISAとDCは併用可能、ライフプランを考えて活用を

NISAとDCは両方を併用できるのか?と質問をいただくことが多いのですが、答えは「両方を活用できます」となります。資金に余裕があるのであれば、両制度を活用しましょう。とはいえ、新NISAの非課税保有限度額が上がり、恒久化されたことで、どちらを優先すべきか、に迷われる方も多いと思います。まずは、いつどんな場面でお金が必要になるかを想定することが重要です。

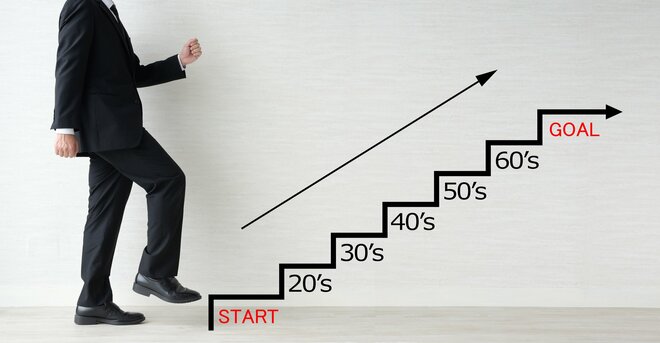

年代や収入などによって考え方が異なるため、ケースごとに考え方を整理してみましょう。