デリバティブ内包型の金融商品が問題となるわけ

著者は小欄を借りて、8月の『なぜいま「仕組みローン」なのか』を皮切りに、俗に「仕組み商品」と呼ばれる、デリバティブ取引の経済的性質を内包した金融商品に関し、その会計上・金融規制上の扱いを考察してきた。

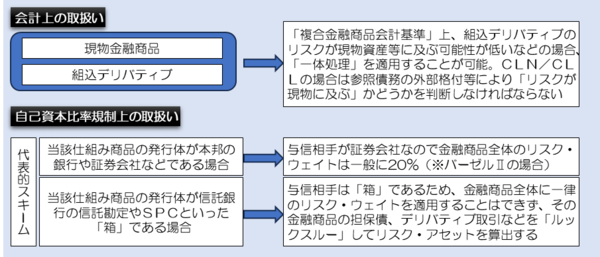

こうした金融商品は会計上の「複合金融商品」に該当し、『企業会計基準適用指針第12号』(※)が適用される(※基準の正式名称は『その他の複合金融商品(払込資本を増加させる可能性のある部分を含まない複合金融商品)に関する会計処理』と、非常に長いため、実務的には「複合金融商品会計基準」ないし「複合基準」などと略されることもある)。簡単に言えば、組込デリバティブのリスクが現物金融商品に及ばない場合は「一体処理」の適用が認められると考えておけば良いだろう。

この複合基準に準拠すれば、デリバティブ内包型の複合金融商品は多くの場合、一体処理が認められる対象となり得る。他社株転換社債(俗にいう「EB債」)の場合は一般に「組込デリバティブのリスクが現物金融商品に及ぶ」と認定され、一体処理は認められないことが通常だが、こうした例外を別とすれば、組込デリバティブのリスクが現物金融商品に及ばない限りにおいて、一体処理が認められることになる。

なお、クレジット・デフォルト・スワップ(CDS)を組み込んだクレジット系の仕組み商品(俗にいうCLLやCLNなど)に関しては、商品の性質としてデリバティブのリスクが現物金融商品に及ぶことがあり得るため、少し慎重な判断が必要だ。ただ、これについても10月の『クレジット・リンク商品の金融商品会計の考え方』で触れたとおり、実質的に参照先である第三者の信用リスクを反映した利付金融資産と考えられるケースにおいては、信用リスクの程度が低いと合理的に判断できる限りにおいて、そのほかの仕組み商品と同様、一体処理が認められると考えて良いだろう。

リスク・アセットの規定が存在しない!

すなわち、一般的な仕組み商品であれば、他社株転換社債などの特殊事例を除けば、たいていの場合は一体処理が認められる。このため、債券を「その他有価証券」の保有目的区分で保有する場合には時価評価・純資産直入(OCI処理)すれば良く、債券を「満期保有目的の債券」で取得するか、あるいは最初からローン仕立てにしてしまえば、時価評価すら必要ない(※時価開示を除く)。

著者自身、こうした仕組み商品が地域金融機関を中心に増えてきた背景には、厳しい運用環境だけでなく、こうした会計上の使い勝手の良さもあったのではないかと睨んでいる。ヘッジ会計などを適用する場合と比べ、デリバティブ投資をする際の会計上のハードルが非常に低いからだ。

ただ、こうしたなかで実務上直面するのが、信用リスク・アセット算出の取扱いだ。

9月の『仕組み商品「ルックスルー」の実務』でも触れたとおり、仮に会計上、デリバティブの一体処理を適用していたとしても、そのデリバティブのリスクを銀行自己資本比率規制(バーゼル規制)上も「完全に無視する」ということは難しいと考えられるからだ。

これについての詳しい考察は該当稿をご参照いただきたいが、結論として、著者自身は次のように考えている。

- 仕組み商品の発行体が大手銀行や証券会社などの「事業を行っている法人」である場合は、基本的に組込デリバティブについてわざわざ分離して信用リスク・アセット(派生商品取引)やCVAリスク相当額を算出する必要はない。

- 仕組み商品の発行体が信託勘定やSPC(特別目的会社)など、何らかの「導管体」である場合は、その導管体自体を事業法人などとみなすことは難しく、したがって、担保債やデリバティブのカウンターパーティー・リスクなどの信用リスク・アセットを「ルックスルー」することが必要である。

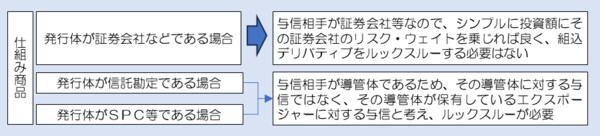

図示しておくと図表1のとおりである。

図表1 仕組み商品の組込デリバティブのルックスルー

この考えに従えば、仕組み商品は発行体が証券会社や銀行などである場合、組込デリバティブのリスク部分をわざわざ分離することなく、仕組み商品自体をひとつのエクスポージャーとして捉え、その全額を発行体に対する与信とみなせば良いことになる。デリバティブの経済的特性も含めて、単一のカウンターパーティとみなせるからだ。しかし、発行体が信託勘定やSPCなどの導管体である場合は、一種の「ノンリコース」商品のような状態となってしまうため、信用リスクは担保債やデリバティブ取引などに分解して把握することが必要となる。

こうした考え方は、自己資本比率に関する告示に明示されているものではなく、金融庁が公表しているQ&Aで間接的に示されているものを著者なりに解釈した結果である点にはご留意いただきたい。ただ、ルックスルーの趣旨に照らして、さほどおかしな考え方ではないはずだとは思う。

以上までの議論をまとめると、図表2のとおりである。

図表2 仕組み商品の会計上・自己資本比率規制上の取扱い

クレジット・リンク商品の場合の問題点

ただし、こうした考え方は、クレジット・リンク系商品には当てはまらない。上述の通り、クレジット・リンク系商品は発行体リスクだけでなく、第三者の信用リスクを負っている商品でもあるからだ。

とくに証券会社などが発行するCLLやCLNのことを、俗に、「ダブル・クレジット」と呼ぶこともあるが、これは発行体(つまり証券会社など)の信用リスクと、参照先の信用リスクを二重で負っているためである。

こうした「ダブル・クレジット」状態となっている仕組み商品について、先ほどの図表1で示した「仕組み商品全体をひとつのエクスポージャーとみなし、全額を発行体に対する与信とみなせば良い」、という考え方は、妥当ではない。やはり、発行体と参照先に対するダブル・クレジット商品と考える必要があるだろう。

また、発行体が信託勘定やSPCなどの「導管体」である場合も、その「導管体」自体に信用リスクは存在しないとするのが一般的解釈だが、CLLやCLNなどの場合は参照先の信用リスクを負っているため、やはりその参照先のリスクを信用リスク・アセットの算出に折り込む必要があると考えるべきだろう。

具体的な計算

では、その具体的な計算は、どのようにやるべきか。

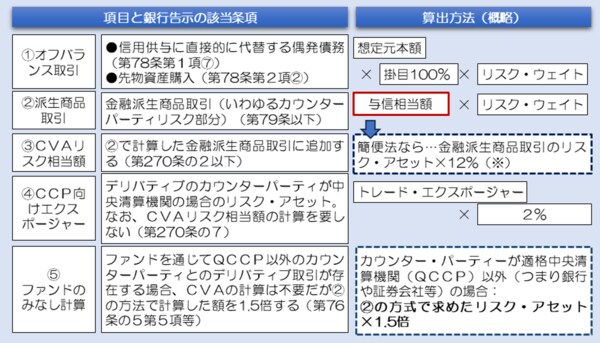

銀行自己資本比率規制上、デリバティブ取引と信用リスク・アセットには、大きく5つの考え方がある。それが①オフ・バランス取引、②派生商品取引、③CVAリスク相当額、④CCP(中央清算機関)向けエクスポージャー、そして⑤ファンドのみなし計算に含まれる場合、だ(図表3)。

図表3 デリバティブの信用リスク・アセット

今回問題となるクレジット・リンク系仕組み債は「ファンド投資」ではないため、⑤の論点は関係ない。また、CDSの個別銘柄については清算集中が行われているケースも少ないと考えられるため、④の論点も関係ないと考えて良いだろう。

しかし、残り①~③の論点については、無視することはできない。

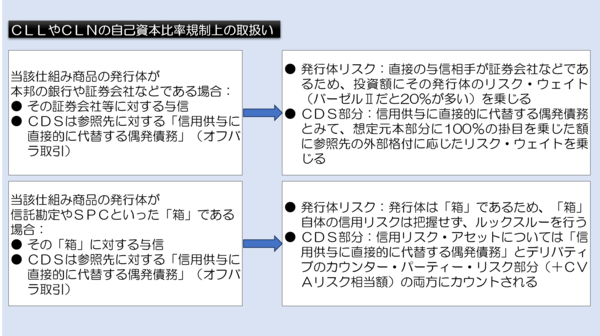

具体的には、先ほどの図表2似て示したうちの自己資本比率規制上の取扱いが、図表4のような具合に書き換えられる。

図表4 CLLやCLNの自己資本比率規制上の取扱い

すなわち、クレジット・リンク系の仕組み商品については、発行体が証券会社などである場合、デリバティブのカウンター・パーティー・リスク部分とCVAリスク相当額(図表3でいうところの②と③)の算出は不要と考えられるが、①のオフバランス取引部分については「信用供与に直接的に代替する偶発債務」としてリスク・アセットの算出が必要と考えられる。

また、信託勘定やSPCが発行しているケースにおいては、同じCDS取引を①のオフバラ取引、②のカウンター・パーティー・リスク、③のCVAリスク相当額、のそれぞれに分解して算出しなければならないというのが著者自身の考え方だ。

こうした信用リスク・アセットの算出は、まじめにやろうと思うと少々面倒ではあるが、それでも投資リスクを適切に把握するという観点からは、(金額的に重要性がない場合を除いて)有益であろうと考える次第である(※ただし、バーゼル規制に「金額的重要性が乏しいものは無視して良い」という規定は見当たらないが…)。