デリバティブ内包型の金融商品

先月の記事「なぜいま『仕組みローン』なのか」では、とある金融専門紙に掲載された、信金業界で仕組み貸出が増加しているという話題を切り口に、信金や地銀などの地域金融機関にとって仕組債ではなく仕組み「ローン」に取り組む会計上のメリット、というテーマを取り上げてみた。

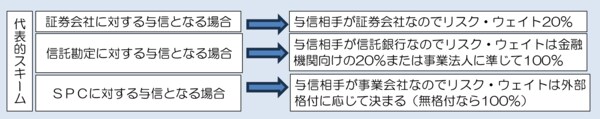

繰り返しになるが、「信金の証券会社向けの貸付金」のすべてが仕組みローン、という話ではないし、逆に、仕組みローンはすべてが「信金の証券会社向け貸付金」、というわけではない。本稿では繰り返さないが、SPC向けの貸付金などを巡る論点については、信金特有の論点もある(図表1)ため、これについて気になるという方は、前稿を是非とも再度、ご参照いただきたい。

図表1 仕組みローンの一般的な特徴(再掲)

仕組み商品、会計とバーゼル規制の取扱いの違いとは?

さて、本稿で取り上げておきたいのは、仕組み商品に投資する場合の、銀行自己資本比率規制(いわゆるバーゼル規制)上の取扱いだ。

前稿で述べたとおり、金融商品会計上、仕組み商品であっても組込デリバティブのリスクが元本に及ばないなどの要件を満たせば、基本的に「一体処理」、すなわち「デリバティブの存在を会計上無視する」という処理が認められる。

しかし、バーゼル規制ではそういうわけにはいかない。そもそもバーゼル規制では、自己資本の額をリスク・アセットの総額で割って「自己資本比率」を計算したうえで、その自己資本比率を一定水準以上に維持することが義務付けられているからだ(その最低水準は銀行の規模、国際統一基準行かどうか、あるいは内部格付手法を採用しているかどうか、などにより、かなり細かな違いがあるが、本稿では省略する)。

この規制の趣旨は、銀行が経営危機に陥らないよう、リスクに見合った十分な水準の自己資本を維持することを要求するものだと考えられるが(著者私見)、こうした観点からは、バーゼル規制の趣旨に従い、その商品の特性に応じ、信用リスク・アセットについても適切に計算する必要があるはずだ。

いわゆるルックスルーをするのか、しないのか

では、これについてどう考えれば良いか。

実は、バーゼル銀行監督委員会(BCBS)や金融庁が公表している「告示」などを読んでも、仕組み商品のリスク・アセットをどう計算すればいいかについて、明文の規定は設けられていない。

このため、金融機関によっては、仕組み商品の発行体が証券会社である場合には20%のリスク・ウェイト(※バーゼルⅡの場合)を適用し、信託の場合は金融機関に準じて20%(または無格付法人に準じて100%)のリスク・ウェイトを、発行体がSPCなど無格付の法人である場合には「無格付のコーポレート」として100%のリスク・ウェイトを適用する、といった実務も一部では見られるようだ(図表2)。

図表2 一部金融機関における仕組み商品のリスク・ウェイトの判定例

ただ、結論からいえば、このような考え方は、ケースによっては適切ではない。仕組み商品に存在する特有のリスクを適切に評価していないこともあるからだ。やはり著者自身は、ケースによっては仕組み商品を経済的に分解し、それぞれのリスクに応じてリスク・アセットを計算しなければならないと考える(一般にこれを「ルックスルー」と呼ぶ)。

ルックスルーが必要ないケース

図表1や図表2に示した「代表的スキーム」でもわかるとおり、仕組み商品には大きく①証券会社等に対する与信となる場合と、②信託勘定やSPCなどの「箱」に対する与信となる場合の、大きく2つのパターンがある。このうち①の「証券会社等が直接、その仕組み商品を発行している」というケース、たとえば前稿にて取り上げた「証券会社向けの仕組み貸出」などでは、一定の例外を除き、その証券会社等に対する与信とみなせる。この場合、リスク・ウェイトは、基本的にはその証券会社等に対して適用されるもの(バーゼルⅡ規制下では多くの場合20%、バーゼルⅢ最終化以降はその証券会社等の外部格付等により決定されるリスク・ウェイト)を適用して差し支えないはずだ。

ただし、話が細かくなって恐縮だが、証券会社等に対する与信であっても、いわゆる「ダブル・クレジット」、つまりその証券会社等がクレジット・デフォルト・スワップ(CDS)のプロテクションの売りポジションを組み込んだ仕組み商品を発行しているケースでは、単純にその証券会社等に対する与信とみなすのは不適切かもしれない。その証券会社等に対するリスクだけでなく、CDSの参照組織のリスクも負っていることになるためだが、これについては別途、金融商品の仕組みの概要を知る必要もあるため、機会があれば別稿にて説明したいと思う。

ルックスルーが必要なケースと具体的な適用

一方、②のパターン、つまり信託やSPCなどの「箱」に対する貸付などのスキームは、多くの場合、単純にその信託やSPCに対する与信とみなすことは不適切である。一般に、信託やSPCはそれ自体が事業を営んでいる主体ではなく、債務償還能力もその信託やSPCが保有している財産の範囲に限られてしまうからだ。このため、単純に「信託は金融機関だから20%」、「SPCは無格付法人だから100%」、などとリスク・ウェイトを判定してしまうべきではないのである。

では、信託・SPC向けのローンなどのリスク・ウェイトは、どのように測定すべきか。

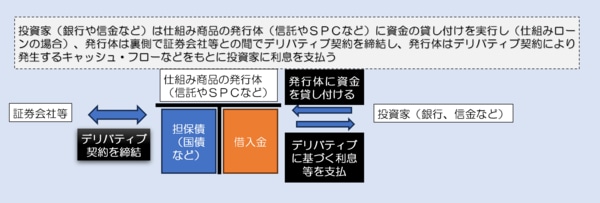

これらのスキームは多くの場合、投資家が払い込んだ資金で何らかの担保債(※円建て商品なら、多くの場合は日本国債)を購入し、これとは別に、SPCないし信託が金融商品取引業者等(その仕組み商品を販売する証券会社等)との間でデリバティブ契約を締結する、というものである(図表3)。

図表3 SPCや信託を使った仕組み商品の例

したがって、信託・SPC向けのローンに関しては、スキームに組み込まれている担保債やデリバティブ取引を、あたかも投資家が直接、保有しているのと同じようなリスク・ウェイトの判定を行うべきであろう。

その際、とりわけ留意すべき金融商品の典型例が、デリバティブ取引であろう。

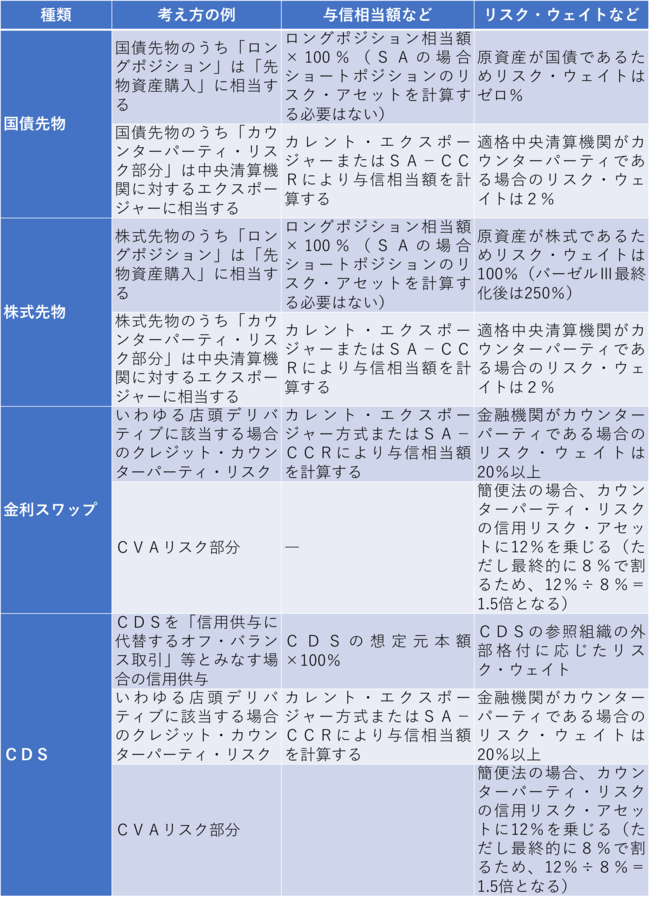

仕組み商品に組み込まれているデリバティブとしては、次のようなものがあり得る(図表4)。

図表4 デリバティブの種類に応じたリスク・アセットの考え方の例

このあたりは、金融商品会計上「一体処理」が認められる仕組み商品であっても、バーゼル規制上はデリバティブのリスクを別途計算しなければならないのが厄介なところといえるかもしれない。

ただし、組込デリバティブの信用リスク・アセットの計算については、ほかにもいくつか論点があるため、これについては先ほど述べた「ダブル・クレジットの場合」とあわせて、機会があれば近いうちに別稿で説明することにしたい。