新しいリース会計とは?

企業会計基準委員会(ASBJ)は昨年9月、『リースに関する会計基準』(以下「基準」)、『リースに関する会計基準の適⽤指針』(以下「指針」)および『適用指針設例』を公表した(本稿では便宜上、これらをまとめて「リース基準等」ないし「新しいリース基準等」と称したい)。

これらのリース基準等が制定・公表されるに至った経緯については、会計基準の国際的調和だとされる。基準BC第7項等によれば、国際会計基準審議会(IASB)が2016年1月に『IFRS第16号リース』を公表。続いて米国財務会計基準審議会(FASB)も同2月に『Topic 842 リース』を公表したことで、わが国のリース会計もこれらと整合性を持たせる必要が生じた、というのがASBJの言い分だ。具体的には、両者に共通する「オペレーティング・リースも含めたすべてのリース取引について、資産・負債を計上する」という取扱い(いわゆるオンバランス処理)をわが国の会計基準にも導入する、というものである(※ただし少額・短期などのリースを除く)。

著者自身、「国際的な会計基準でオンバランス処理が義務付けられたから、わが国もこれに追随する」という意味での「ASBJの主体性のなさ」、あるいはほとんどのリース取引の資産・負債計上を義務付けるという非現実性には首をかしげざるを得ないが、これらの点については、本稿ではいったん脇に置く。

新しいリース基準等は2027年4月以降開始する連結会計年度および事業年度の期首から適用され、25年4月以降の早期適用も可能とされている。ただ、ことに金融機関(とりわけ多くの国内基準金融機関)に関しては、この25年ないし26年からの早期適用は実務上困難だと考えられる。金融庁がいわゆる「バーゼルⅢ最終化とFRTB」を25年3月31日以降すべての金融機関に適用することとされているため、準備期間、事務負荷などを考慮すれば、バーゼルⅢ等とリース基準等を同時に適用開始するのは現実的でないからだ。実務的には多くの金融機関が2年後の2027年4月以降の適用を視野に入れるのではないかと推察する。

現行リース会計だと「オペレーティング・リース」の区分があった

では、今回のリース基準等の特色はなにか。

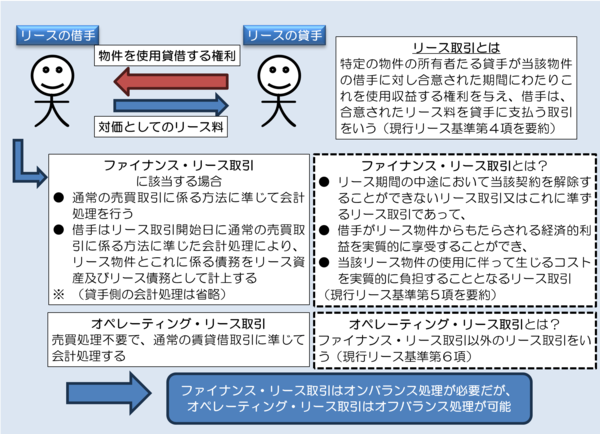

そもそも一般にリース取引とは、何らかの「モノ」の所有者が貸手(レッサー)として借手(レッシー)に対し、一定期間、使用収益する権利を与える契約を指し、借手はその対価として使用料を貸手に支払う取引をいう。したがって、「リース取引の会計処理」そのものを詳説するならば、本来ならば貸手側と借手側の双方について議論する必要があるが、本稿は「金融機関のリスク・アセットへの影響」という観点から、借手側の議論に限定したい。

現在のリース会計は、ASBJが2007年3月に公表した『企業会計基準第13号 リース取引に関する会計基準』(以下「現行リース基準」)などに規定されているが(※ちなみにこれらは今回の新しいリース基準等の公表に伴い、近い将来廃止されるとみられる)、これによれば借手側のオンバランス処理が求められるリース取引は「ファイナンス・リース取引」に限定されており(現行リース基準第10項~第12項等)、「オペレーティング・リース取引」については、通常の賃貸借取引として会計処理すれば良いこととされている(現行リース基準第15項)。ちなみに現行リース基準でいうところの「ファイナンス・リース取引」とは①契約期間での中途解除ができない(またはこれに準じる)取引であって、②借手が経済的利益を実質的に享受することができ、かつ、③リース物件の使用に伴って生じるコストを実質的に負担するものをいう(現行リース基準第5項を要約)とされ、「オペレーティング・リース取引」はファイナンス・リース取引以外のリース取引をいう(現行リース基準第6項)とされている。逆にいえば、「オペレーティング・リース」に該当すれば(あるいは「ファイナンス・リース取引」に該当しなければ)、面倒なオンバランス処理は必要なかったのである。

これを図示すると、図表1のとおりである。

図表1 現行リース基準の考え方

オンバランス処理の面倒さ

では、オンバランス処理のなにが面倒なのか。

端的にいえば、見積もりの要素が出てくることと、将来のキャッシュ・フローをリース契約ごとに自ら計算しなければならないことにある。

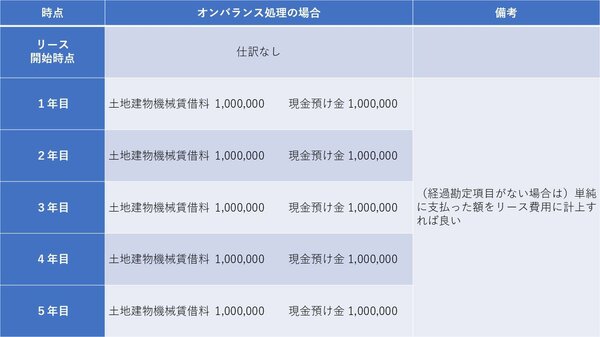

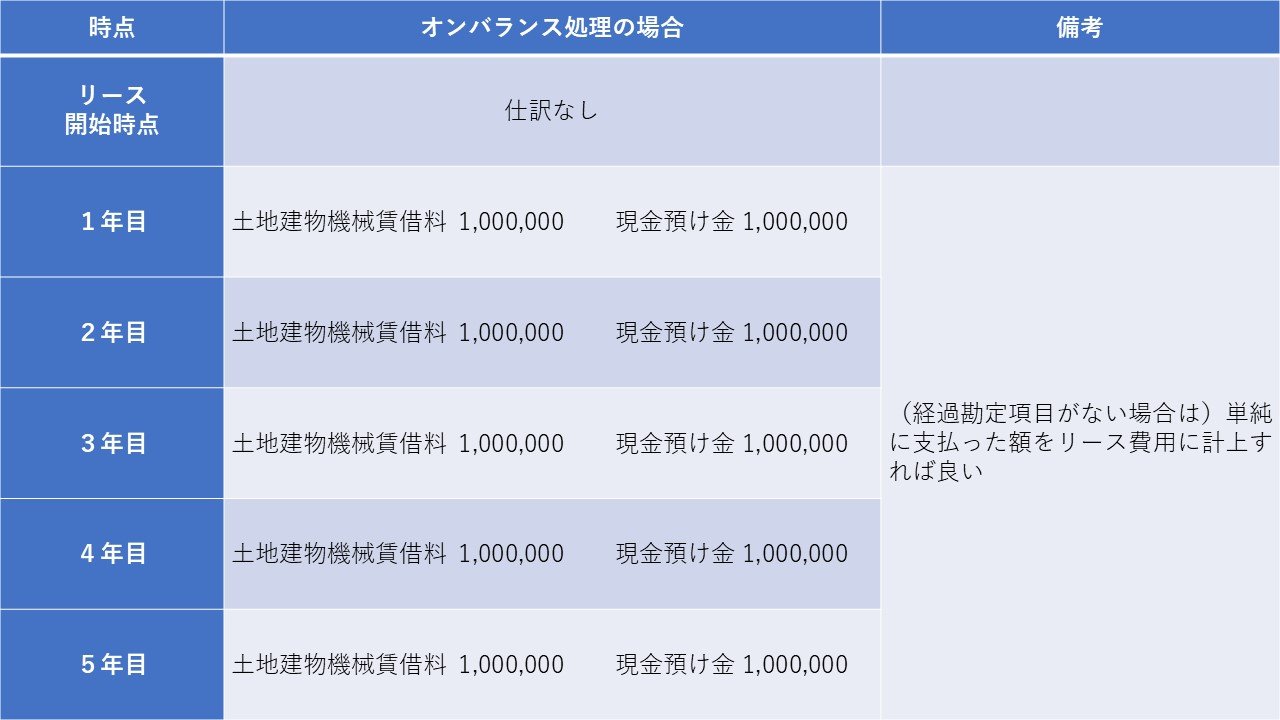

たとえば、ある企業が自動車を5年間のリース契約で借りていたとする。この自動車のリース取引はファイナンス・リース取引だったとし、貸手であるリース会社に支払う年間のリース料が100万円(5年間のリース料の支払総額は500万円)だったとする。このとき、このリース契約に通常の賃貸借処理が認められた場合は、毎年の会計処理は非常にシンプルだ。支払った金額を費用に計上すれば済む。たとえば『銀行経理の実務(第9版)』(P507)の記述によると、営業経費の項目に「土地建物機械賃借料」という項目があるが、この科目を使用することとし、期間帰属のズレが発生しなかった場合の会計処理は、図表2のとおりである。

図表2 通常の賃貸借処理(オフバランス処理)の会計処理例(期ズレなしの場合)

ところが、これがリース会計に基づき、いわゆるオンバランス処理が求められると、こうはいかない。オンバランス処理の考え方は、「リース会社からおカネを借りる取引」と「固定資産を買う取引」があたかも別物であるかのように会計処理しなければならないからだ。この場合、リース会社に支払う毎年のリース料の総額が「元利金の支払い」、リース料から利息を控除した金額などが「固定資産の取得原価」とみなされることになる。なにより、「おカネを借りる取引」だとすれば、金利相当額を見積もらなければならない。

ここで、この企業が銀行などから融資を受ける時の金利が2%だった事例で考えてみよう。

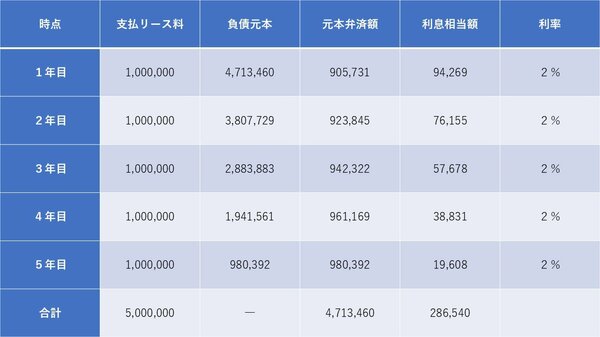

この企業はまず金利2%で負債を計上する必要があり、この金利はリース会社に「リース料」名目で毎年支払う100万円を利息と元本返済部分に分けなければならない。当たり前だが、契約上は「借入金」ではなく単なる使用料だが、リース会計上は負債とみなす必要があるのである。これを試算してみたものが、図表3である。

図表3 負債総額の計上の例

この図表、5年間の支払リース料総額はちょうど500万円であるが、「仮に銀行などからおカネを借りるとしたら金利は2%」という(契約書にはどこにも存在しない)金利を見積もることが必要だ。そのうえで、5年間の支払リース料総額に含まれる利息相当額が286,540円と(自分で)算定し、したがって、リース負債を4,713,460円と(自分で)算定する、という流れである。

この負債サイドの処理もなかなかに面倒だが、それだけではない。

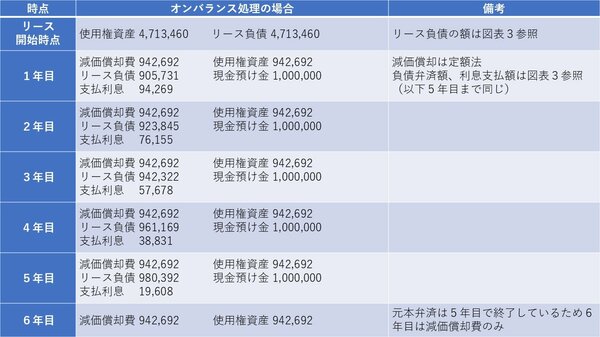

資産側でも、リース負債に▼リース開始日までに支払ったリース料、▼付随費用、▼資産除去債務に対応する除去費用、といった費目を加算し、受け取ったリース・インセンティブを控除した額を、使用権資産として計上しなければならない。そのうえで、経済的な耐用年数と合理的な残存価額を見積もり、減価償却を行う必要がある(※といっても、設例の「自動車」の場合だと、実務上は国税庁が公表する『主な減価償却資産の耐用年数表』などに基づき、耐用年数6年・残存簿価1円での定額法が使われることが多いと思われる)。

今回の事例では、付随費用や資産除去債務に対応する除去費用などがゼロだったと仮定し、リース期間終了後にリース物件の所有権が自社に移ると仮定したうえで、実際の会計処理を確認してみよう。上記リース負債がそのまま使用権資産として計上され、耐用年数6年の定額法で減価償却費を行うとしたときの会計処理のイメージが、図表4である(ただし、設例の都合上、残存価額を1円ではなく0円と置いているほか、四捨五入処理などで多少の矛盾が生じる可能性があるがご容赦いただきたい)。

図表4 オンバランス処理の場合の会計処理例

これを、先ほど図表2で示した通常の賃貸借処理(オフバランス処理)と比べると、その煩雑性はあきらかだろう(図表5=図表2の再掲)。

図表5 通常の賃貸借処理(オフバランス処理)の会計処理例(図表2再掲)

リスク・アセットの額は?

以上で見たとおり、これまでは「ファイナンス・リース」については原則としてオンバランス処理が求められる反面、「オペレーティング・リース」についてはオフバランス処理が認められていた。しかし、今般の新たな「リース基準等」では、リースは「原資産を使用する権利を一定期間にわたり対価と交換に移転する契約又は契約の一部分をいう」と定義され、少額リースや短期リースなどの例外を除き、基本的にはオンバランス処理が求められると考えられる。

銀行等金融機関にとっても、自動車、店舗などを借りている場合は、事務負担もさることながら、不動産や固定資産などのオンバランス資産については、適用されるリスク・ウェイトが100%となるケースが多いと考えられる。2025年3月31日以降適用される新たな銀行告示の第77条によれば、標準的手法採用行の信用リスク・アセットの額については、告示第55条~第76条の5までの各条に当てはまらないエクスポージャーのリスク・ウェイトは100%とされているためである。

この新たな「リース基準等」は、とくに店舗などの不動産を賃貸借している金融機関にとっては、2027年4月以降に自己資本比率を低下させる隠れた要因となるかもしれず、もしかすると店舗の統廃合などを加速させる要因となるかもしれない、という可能性については、指摘しておく価値があるだろう。