今回は、当社のウェブサイトのから相談申し込みをされた坂本祐二さん(35)の例をご紹介します。

アパレル関連企業にお勤めの坂本さんは、お母様を亡くされたことで1000万円を超える資産を相続しました。これまで資産運用はもちろん、積極的な貯蓄もしてこなかったそうですが、「利息がほとんどつかない預貯金に入れておくのはもったいない。よい運用方法はないか」と、お金の相談ができる窓口を探して当社を見つけたといいます。

さっそく詳しく話を聞くと、坂本さんはすでに生命保険代理店のファイナンシャルプランナーに相談していて、変額保険を使った資産運用の提案を受けているということでした。

「万一の備え」と資産運用は分けて考える

保険には、いざというときの備えとしての機能と、貯蓄や運用としての機能があります。前者は保険にしかない機能であり、必要に応じて加入することで万一の際に大きな保障を受けられます。

一方、貯蓄や運用に保険商品を活用するのがベストかというと、活用シーンによっては疑問が残ります。変額保険は株式や債券へ間接的に投資する商品ですが、シンプルな投資商品に比べると仕組みが複雑でコストが高いため、結果的に運用が成功しても、加入者の取り分が減ってしまうからです。

絶対に減らしたくないお金であれば、終身保険や学資保険といった貯蓄代わりに活用できる保険にもメリットがあります。ただ、コスト水準や仕組みの複雑さに鑑みると、リスクを取って増やしていきたいお金を投じる先として、保険以外の商品を検討する余地はあります。

低コストで効率的に資産形成をするなら、株式市場で直接、個別銘柄やETF(上場投資信託)を買うか、投資信託を活用するのが合理的な選択です。さらに、節税しながら老後準備ができるiDeCo(個人型確定拠出年金)や、非課税で積み立て投資ができるつみたてNISAといった公的制度を活用すれば、さらに有利に資産形成ができます。

こうしたことを坂本さんに説明したところ、変額保険はやめて投資信託を活用したいということだったので、投資信託をご紹介することにしました。

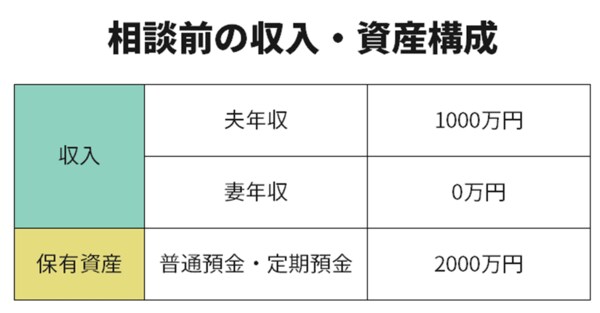

預貯金は相続した資産を含めて2000万円ありましたが、近い将来に住宅と自家用車の購入予定があるといいます。そこで、住宅ローンの頭金と自動車購入費用、そして病気や失業など万一の事態に備える「生活防衛資金」として、半分の1000万円は手を付けずに残しておくことにしました。

資産運用には残りの1000万円を充てることになりますが、こうした場合、必ずしもその全額で投資信託を買わなければいけないわけではありません。