老後といえど、働かないと意外ときつい

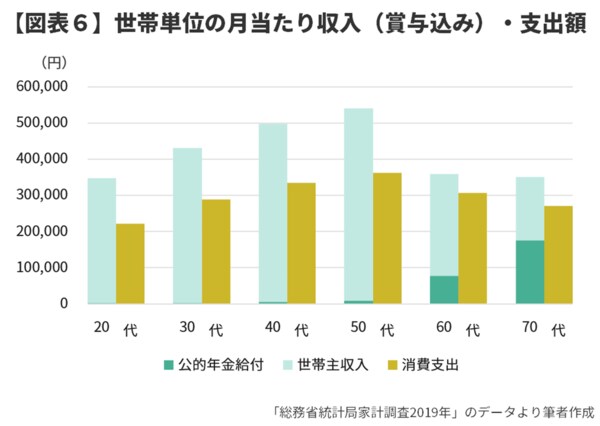

これで生活費は想像がつきました。では、収入はどうなるのでしょうか。これについても、家計調査から収入と支出を対比して見てみましょう(図表6)。

ここでは勤労世帯のデータを用いているので、70歳になっても世帯主の収入がありますが、65歳以降の公的年金の平均額は17万5千円程度です。60代、70代の世帯主収入が多いのは、65歳以降も働いている個人事業主や会社の役員などが含まれているからだと思われます。

個人事業主の収入源は国民年金のみなので、公的年金の平均額は17万5千円にはなりません。一方、厚生年金に加入しているサラリーマンのはもう少し多くなると思われます。そうした誤差があるという前提で考えてください。

次に、収入と支出を比べてみましょう。ご覧の通り、現役時代は賞与込であれば黒字ですが、実は賞与がないと結構苦しいのです。60歳以降も、働いていれば何とかやっていけますが、結構キツキツなのが分かると思います。

長く働いて、老後資金を「延命」しよう

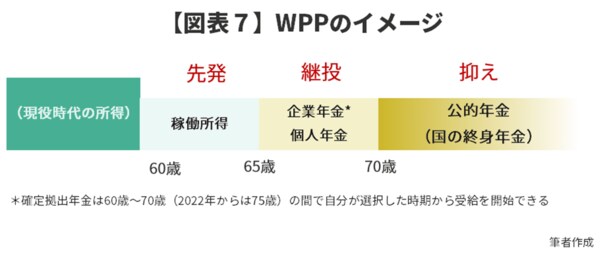

第一生命の谷内陽一氏が提唱している「WPP」という考え方があります。Wはワークロンガー(長く働く)、P=プライベートペンション(企業年金、iDeCoなど)、P=パブリックペンション(公的年金)の略で、野球にたとえて、老後資金を先発(60代前半の就労所得)、中継ぎ(企業年金・個人年金)、抑えの切り札(国の年金)と表現しています(図表7)。

さて、これに深く関係する2020年の年金制度改正の目玉の一つが「年金の受給開始時期の選択肢の拡大」です。

国の年金は原則として65歳から支給が開始されますが、本人の選択によって受給の開始時期をずらすことができ、後ろにずらすと年金額が増額されます。66歳1カ月以降に受給の開始を申し出ることによって、申し出た時点まで65歳から数えて1カ月当たり0.7%、年金が増額される制度です。70歳まで繰り下げ可能で、5年繰り下げると42%も増額されるのですが、今回の年金制度改正で75歳まで繰り下げが可能になります(2022年4月1日施行)。75歳まで受給開始時期を繰り下げることで、年金額がなんと84%も増額されるのです。これは検討してみない手はないでしょう。

これを前提として先ほどのWPPを考えてみましょう。60歳から65歳までは働いて稼ぐ。65歳から70歳(または75歳)までは企業年金、個人年金でカバーする。70歳ないしは75歳からは、増額された国の年金で暮らしを守る、という発想です。

現在、60歳以降に働いていて、受け取る年金額と給与の合計が28万円を超えると年金を一部または全部受け取れなくなりますが、今回の年金制度改正でこの上限が47万円に引き上げられます(2022年4月1日施行)。

60歳以降の給与が減るのには、実はこの28万円問題が大きく関係しています。実は、65歳前の特別支給の老齢厚生年金をもらえる人は、男性の場合2020年現在では63歳以上、2022年には64歳以上となるため、この改正の恩恵を受ける人はわずかです。

しかし、前述の上限の引き上げにより60歳からの給料が減らされる根拠がなくなるので、同一労働同一賃金の原則から60歳以上の給料が上がる可能性もあります。そうなれば、WPPもまんざら夢物語でもなくなってきます。企業年金、個人年金も今後は60~75歳の間で受給開始時期を選ぶ時代になっていくことでしょう。

この前提でのイチ押しの受け取りプランは、65歳(できれば70歳)まで働いて、企業年金(退職金)を全額年金で受け取る、またはiDeCoなどの年金を受け取り、70歳(75歳)からは42%(84%)増額された国の年金を生涯受け取り続けることです。ここに、60歳までの貯蓄を加えれば老後生活は相当安定します。とはいえ、これを完全に実現するのは難しいかもしれませんから、これらの開始・終了年齢の組み合わせを考えることになります。その中で今後、中継ぎの主役に躍り出てきそうなのがiDeCoです。運用期間が長いほど有利なので、特に若い方にはおすすめです。

単純に税金の控除額だけに着目し、「退職金はどう受け取ったらお得か?」を考える前に、遠い、あるいは近い将来の生活設計をしてみませんか。