2020(令和2)年5月29日、年金制度改正法が成立しました。これから約2年かけて公的年金と私的年金の制度がブラッシュアップされます。改正内容はたくさんあり、概要を厚生労働省のホームページで見ただけでも読むのが嫌になるほどです(笑)。でも今回の改正には、現役世代の皆さまがライフプランを考える上で知っておいて損はない、そんな内容が含まれています。

先日、資産形成セミナーの講師を務めた際、最近のトピックスとして、年金制度改正に伴う確定拠出年金の見直しについて説明しました。どんな話をさせていただいたのか、ご紹介しましょう。

確定拠出年金(DC)のここが変わる

DCには、原則、毎月の積立金を個人が負担するiDeCo(イデコ、個人型確定拠出年金の愛称)と、お勤め先が負担する企業型DCとがあります。今回の改正では、iDeCoと企業型DCについて以下の見直しが図られました。

① DCで積み立てができる年齢が、2022年5月から引き上がる

現状、iDeCoと企業型DCで積み立てができるのは、それぞれ60歳未満、65歳未満ですが、今回の改正でそれぞれ65歳未満、70歳未満になります。つまり、より長く積み立てができるようになるのです。

② DCで受け取りを開始できる年齢が、2022年4月から引き上がる

現状、受給開始時期は60~70歳までの間で選ぶことができますが、今回の改正で60~75歳までの間で選ぶことができるようになります。つまり、より長く運用ができるようになるのです。

③ 「iDeCoプラス」の対象企業が2020年中に拡大される

iDeCoプラスとは、iDeCoで老後の資産形成に取り組んでいる従業員に対して、お勤め先が積立金を上乗せできる制度です。現状、従業員100人以下で企業年金制度を導入していない中小企業がこの制度を利用できますが、今回の改正で従業員の下限が300人にまで引き上がり、対象が拡大されます。つまり、従業員向けの福利厚生としてiDeCoプラスを活用できる中小企業が増え、iDeCoを利用しやすくなる人が増えるのです。

④ 2022年10月から、企業型DCを利用している人がiDeCoを利用しやすくなる

現状、企業型DCを利用している人は、労使合意がなされなければiDeCoを利用できないのですが、今回の改正で労使合意は不要になります。つまり、企業型DCとiDeCoの両方を利用できる人が増えるのです。

年金制度改正法で到来する「全員iDeCo時代」

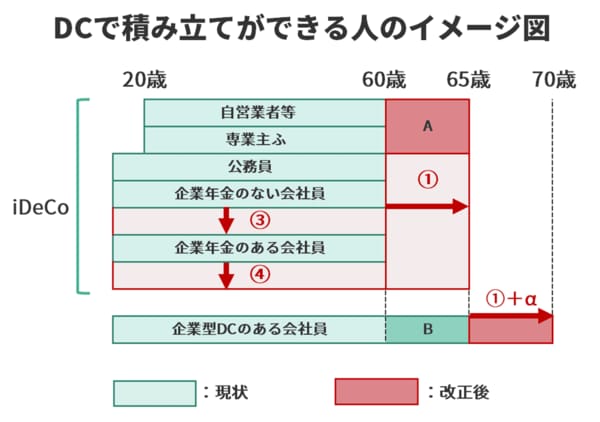

今回の改正を現役世代の資産形成という観点から眺めてみると、特に重要なのは①③④のDCの利用者拡大ですね。職業別と年齢別に、DCで積み立てができる人のイメージをまとめてみました。

まず、iDeCoは65歳まで、企業型DCは70歳まで積み立てができるようになります(①と①+αの部分)。DCで積み立てできる人が横方向に伸びるイメージですね。次に、iDeCoプラスを利用する中小企業の会社員(③の部分)と、企業型DCを利用している会社員(④の部分)の間でiDeCoが利用しやすくなります。つまり、iDeCoで積み立てできる人が縦方向にも広がることになるのです。

なお、厳密に言えば、iDeCoで積み立てをするには、国民年金か厚生年金の被保険者(=保険料を払っている人、という意味)であることが前提になります。ですから、自営業者等や専業主ふが60歳以降もiDeCoで積み立てを続ける場合(Aの部分)、国民年金の任意加入被保険者になる必要があります。任意加入被保険者になることができるのは、保険料の納付月数が480月(40年)未満の人になりますので、誕生月をめどに届く「ねんきん定期便」などで今から納付月数を確認しておくといいでしょう。

また、現状の高齢者雇用の実態を踏まえれば、企業型DCの横方向への拡大(①+αの部分)は限定的かもしれません。というのも、2019年3月末時点で、企業型DCで積み立てをしている人は50代では165万人いるのに対し、60歳以上(Bの部分)ではわずか2万人しかいないからです※。

65歳まで認められている今でさえ、ほとんどの企業型DCでは60歳以降は積み立てができないのです。企業型DCで積み立てができる年齢を引き上げると、基本的には企業の資金負担が増す話になります。ですから、法的に70歳まで引き上げられても、実際に70歳まで積み立てができる企業型DCはあまり増えないと思います。

むしろ、企業型DCのある会社員は、60歳以降はiDeCoで積み立てることを考えたほうがいいでしょう。さらには、企業型DCで積み立てをせずに、それまで積み立ててきた資金を運用だけする場合(この状態にある人を運用指図者と言います)、積み立てている間は勤め先が面倒をみてくれていた手数料についても、運用指図者が負担しなければいけないケースが多いと聞きます。ですので、これまで企業型DCで積み立てて運用してきた資産自体もiDeCoに移す人が増えるのではないでしょうか。いわば、企業型DCからiDeCoへの資産移管(ロールオーバーと言います)が起こるのです。

また、これからはiDeCoの利用者が横方向と縦方向にも広がると申し上げました。これらを考え合わせると、今回の改正をきっかけとして「全員iDeCo時代」がやってくるのではないかと、私は思っています。

※ 出所:運営管理機関連絡協議会「確定拠出年金統計資料 2002年3月末~2019年3月末」

積立投資の本質的なリスクとは?

今後は、単に(1)iDeCoや企業型DCで積立投資を始める人だけでなく、(2)iDeCoと企業型DCの両方を利用する人や、(3)企業型DCからiDeCoへロールオーバーする人が増えるでしょう。特に(2)や(3)の人は、ある程度資産が積み上がっているケースが多いと思います。その場合、積立投資のメリットとして強調されるドルコスト平均法だけではリスクを十分にコントロールできないことに留意が必要であり、積立投資の「本質的なリスク」への理解が不可欠になります。

本質的なリスクと言われると、「何だか難しそう……」と構える人もいるかもしれませんね。でも、そんなに難しいことではありません。私の企業型DCでの積立投資を具体例としてご説明しましょう。

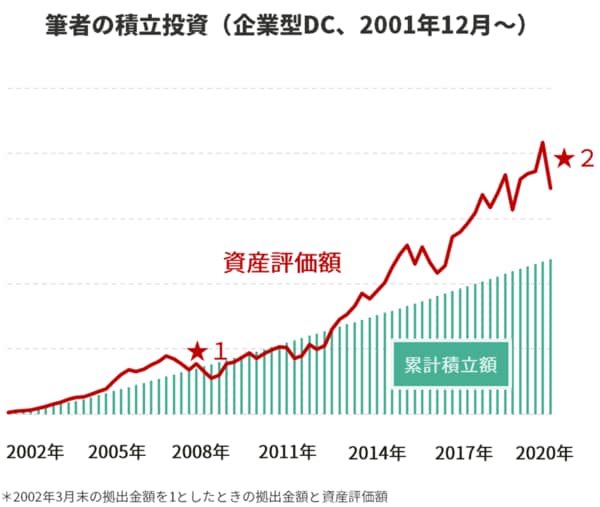

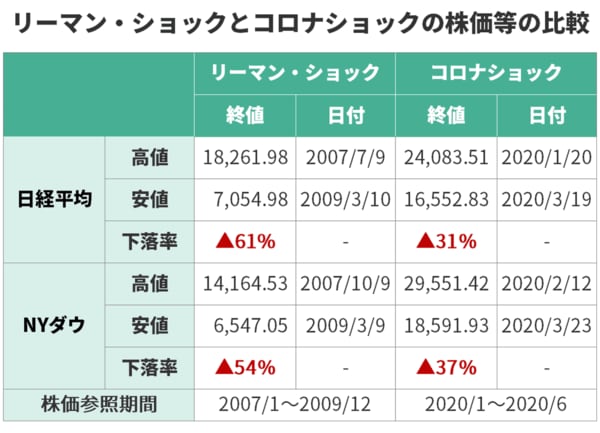

緑の棒グラフが累計積立額、赤い折れ線グラフが資産評価額です。特に資産評価額を見ていただくと、数多くのショックに直面してきたことがお分かりいただけると思います。注目いただきたいのが★印の部分。★1がリーマン・ショック、★2が今回のコロナショックです。まず、それぞれのショックを日米株式マーケットの下落率で比較してみましょう。

日本でも世界でもコロナ禍は続いていますので、あくまでも現時点(2020年6月末)での比較になりますが、リーマン・ショック時の日米株式マーケットの下落率は、今回のコロナショックの1.5倍から2倍ほど大きかったのです。では同様に私の積立投資でも、リーマン・ショック時のほうが今回のコロナショックよりも大きく下落したのでしょうか? 実は違うのです。先ほどのグラフを見ていただくとお分かりいただけますが、リーマン・ショック時よりも今回のコロナショックのほうが、私の積立投資は大きく下落しているのです。

これが積立投資の本質的なリスクです。つまり、積立投資のリスクとは、資産が積み上がってきたときに顕在化するのです。

積立投資を始めた当初は、たとえ大きなショックに遭遇したとしても、資産がまだ積み上がっていないので金額ベースでは大きな下落にはなりません。また、資産が積み上がっていないからこそ、資産に対する毎月の積立金の割合が大きくなるので、平均買付単価を引き下げることができるドルコスト平均法の効果も効きやすいと言えるのです。長期投資を前提にするのであれば、積立初期段階で遭遇する大きなショックは安く仕込めるチャンスと捉えるべきでしょう。

一方、積立投資を長年続けて、ある程度資産が積み上がってくると、実はドルコスト平均法の効果は効きづらくなってきます。当然ですよね、資産が積み上がるにつれて、資産に対する毎月の積立金の割合は小さくなっていくわけですから。さらに、資産が積み上がるにつれて、資産評価額は投資対象の値動きに近づいていきます。

つまり、積立投資であっても同じ投資対象に投資し続けるとリスクが集中するということです。そして、資産が積み上がった段階で大きなショックに遭遇すると、資産評価額が大きく下落してしまうのです。これが、資産が積み上がってきたときに顕在化する積立投資の本質的なリスクなのです。

大切なのは、「投資の経験」を積み立てること

現役世代の皆さまにとっては、これまでとこれからの働き方、そしてお勤め先の制度によって、老後資金準備の方法は異なると思います。でも、今回確認した積立投資に内在する本質的なリスクには、現役世代の皆さまがDCの運用を考える上で知っておいて損はない、そんな考え方が含まれていると思うのです。

まず、積立投資の本質的なリスクは「資産が積み上がってきたときに顕在化すること」にありますが、この考え方こそが逆に、積立投資はなるべく早く始めたほうがいい、ということにつながると思います。コロナ禍での株価急落を目の当たりにして、積立投資の開始を躊躇されている人がいるかもしれません。無理もありませんね。でも、積立開始当初は、たとえ大きなショックに遭遇しても金額ベースでは大きな下落にはなりませんし、ドルコスト平均法の効果を最大限発揮できる機会にもなるのです。だからこそ、まずは積立投資を始めてほしいと思います。

また、積立投資で資産が積み上がっている人は、積立投資の本質的なリスクを自覚すべきでしょう。積立投資であっても同じ投資対象に投資し続けるとリスクが集中してしまうこと、この考え方を理解することで、分散投資の大切さが再認識できるのです。そんなふうに考えれば、積立投資の本質的なリスクをコントロールする方法として、バランス型ファンドやターゲットデート型ファンドが選択肢になることもお分かりいただけるかと思います。

実はDCにはもう一つ、積立投資の本質的なリスクをコントロールする方法があります。それは、預金の活用です。どちらかと言えば、DC利用者の間で分散投資が進まない元凶として槍玉にあげられる預金ですが、私はDCという制度の中でキャッシュポジションを作れるという有用性がもっと評価されてもいいと思っています。

例えば、今回のコロナ禍で「こんなに株価が下がったんだから、今が買い時かもしれないけど、売らないと先立つキャッシュが用意できない。でも、売ると損してしまうから、結局、買いたくても買えない……」、こんな経験をされたDC利用者もいらっしゃるでしょう。そうなんです。「キャッシュ・イズ・キング」の格言を痛感するのは、金融ショックの真っ只中なのです。

ですから、DCである程度資産が積み上がってきたら、一部の資産を預金にしておくことは、DC制度ならではのリスクコントロール手法になるのです。大きなショックに遭遇しても、一部を預金にしておくだけで、その分、ショックを和らげることができますし、買い時だと見定めて、思い切って下値を拾うこともできるのです。

もちろん、買い時を判断するのはたやすいことではありません。でも、そうした判断ができるようになるために不可欠なのは、何と言っても「投資の経験」です。そして、現役世代の皆さまが無理なく「投資の経験」を積み立てる方法とは、iDeCoや企業型DCでなるべく早く積立投資を始めることだと思うのです。私も微力ながら、年金制度改正法をきっかけに、そんな気づきも広めていきたいですね。