「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第9回はリアルアセットの再評価をテーマに、前後編の2回に分けて取り上げます。

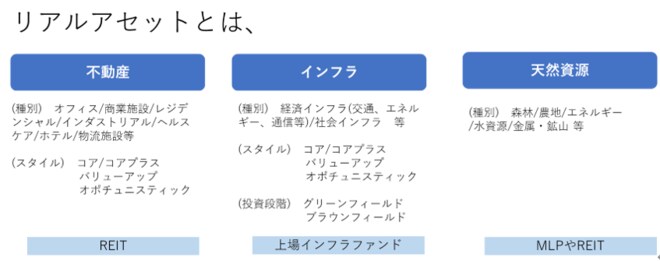

リアルアセットとは、不動産やインフラ、天然資源といった資産です。投資対象は異なりますが、一般的に安定的で高いインカム確保やインフレ対策への期待といった特性を持っており、実物資産ということでひとつの資産クラスになっています。

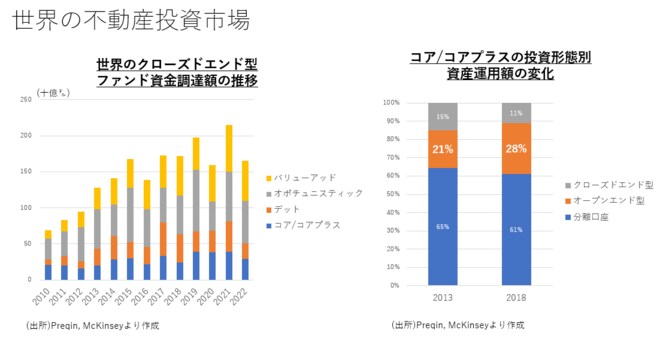

そして、不動産投資といっても、サブセクターにはオフィスや商業施設、レジデンシャルはじめいろいろな種別があります。投資スタイルとしてもコアやコアプラスのように主に賃貸収入を狙う戦略から、バリューアップやオポチュニスティックといった売却益も追求するものなど多様です。一方、上場商品として、不動産投資信託(REIT)は良く耳にすると思います。

インフラについても、さまざまなサブセクターと投資スタイルがあり、例えば既存施設への投資を行うブラウンフィールドと開発段階への投資を行うグリーンフィールドがあります。上場商品としてインフラファンドもあります。

天然資源としては、森林や農地、エネルギーなどが挙げられます。上場商品ではマスター・リミテッド・パートナーシップ(MLP)やREITがあります。

また、不動産は古くからある投資対象資産であり、リアルアセットから切り離して1つの資産クラスとして扱われることもあります。他方、天然資源の場合は、投資対象や手法によってインフラの一部とされることもあります。

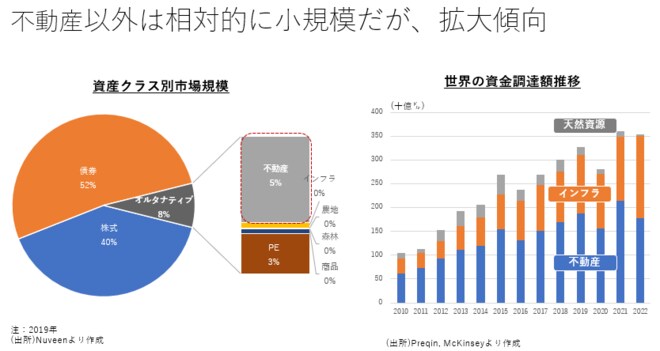

伝統的資産を含む資産クラス別の市場規模のシェアを示したのが下図左です。オルタナティブ市場は8%程度と大きくはないですが、その中でも長い歴史を持つ不動産は最も大きな規模を有しており、最も認知度も高いと考えられます。

そして、下図右はリアルアセットファンドの資金調達額推移です。世界的には不動産のみならず、インフラ投資の調達額が大きく成長しているのがわかります。

次に、リアルアセット投資手法の発展について触れます。従来は大規模資金を有する企業や投資家が直接投資をしていましたが、その後債券化により流動化・小口化され、さらにファンドとして投資家資金を集めるようになりました。現在は、下図で示したように、縦軸の株式型と債券型、横軸の私募と公募という4象限の投資商品がそろうようになっています。

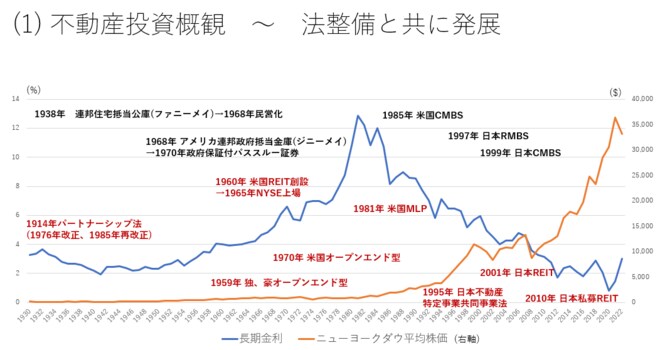

その発展の歴史を見てみましょう。下図に1930年以降の米国10年国債金利とNYダウ平均株価の推移を示し、黒字で証券化の流れ、赤字でファンド化の流れを付記しています。

証券化の流れをたどると、米国連邦住宅抵当公庫(ファニーメイ)の民営化や米連邦政府抵当公庫(ジニーメイ)の設立を経て、1970年に政府保証付きパススルー証券が発行されて以後、住宅ローンの証券化が一般化していきました。そして1980年代には貯蓄金融機関(S&L)の崩壊をきっかけに、商業用不動産の処理を目的として1985年に初の商業不動産担保証券(CMBS)が発行されました。日本では1997年に住宅ローン担保証券(RMBS)、1999年にCMBSが組成されています。

次にファンド化の流れを見てみます。従来の商業用不動産投資はパートナーシップ形態が中心でしたが、1960年にREIT市場が創設され、1965年に初上場が行われました。オープンエンド型は1950年代のドイツやオーストラリアで始まり、1970年に米国で導入されました。日本では不動産特定共同事業法J-REIT創設、私募REIT登場と、法整備とともに発展・拡大してきました(詳細については後述)。

下図左は世界におけるクローズエンド型ファンドの資金調達状況を示したものです。全体的に増加傾向にあり、とりわけバリューアッドやオポチュニスティックといった相対的に期待リターンが高く、付加価値の高い投資戦略が拡大しています。一方で、コアやコアプラスといった安定的なインカムを狙う戦略も安定的な人気がうかがえます。

そして、下図右はコア/コアプラス型の投資形態別運用資産額の変化です。分離口座が過半を占めていると同時に、オープンエンド型のシェアが伸びているのがわかります。投資家としては、安定感のある物件を、分離口座で大規模資金を長期・低コスト運用するか、多数物件に分散しつつオープンエンド型で流動性を求めるという2つの傾向があります。

次に日本の不動産市場の変遷を見てみましょう。日本における商業用不動産投資は1987年、投資家資金をプールした信託形式の不動産小口化商品から始まりましたが、バブル崩壊で社会問題にもなりました。年金では不動産投資から多くが撤退した時期でもあります。そのため法整備が進み、1995年の不動産特定共同事業法によって、賃貸料をもとにした組合形式の投資が始まりました。

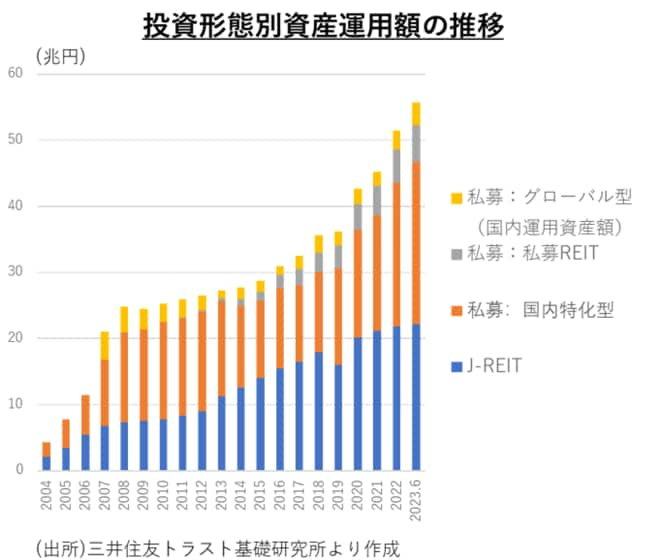

1998年SPC法で信託受益権へ投資対象が拡大し、2000年にはさらに規制緩和が行われ、2001年J-REIT市場が創設されました。2003年にはファンド・オブ・ファンズ(FoFs)が解禁され、2010年になるとオープンエンド型私募REITが登場しました。

下図は日本における投資形態別の資産運用額の推移です。J-REITや私募ファンドの拡大とともに、私募REITの存在感も大きくなってきています。

他方、国内外の不動産投資市場の発展とともに、不動産インデックスも進化してきました。かねてより不動産投資市場拡大にはインデックスの必要性が幾度となく議論されており、他のオルタナティブはファンドの平均値といったファンドインデックスが主流ですが、不動産は物件のインデックスとファンドのインデックスの両方が存在しています。

そして各地域で試行錯誤が繰り返されています。米国では米国不動産投資受託者協会(NCREIF)が中心となって多様な種別のインデックスを作成し、2015年にはグローバル指数も発表しています。英国・欧州ではIPDが国別、地域別、グローバルの指数を作成していましたが、2012年にMSCIに買収されたことで、他資産も含めたリスクモデルの適用が可能になりました。

日本においても、1936年の不動産価格指数から始まり投資インデックスも数多く作成されてきましたが、現在はIPDや不動産証券化協会(ARES)の発表するインデックスが広く利用されていると思われます。

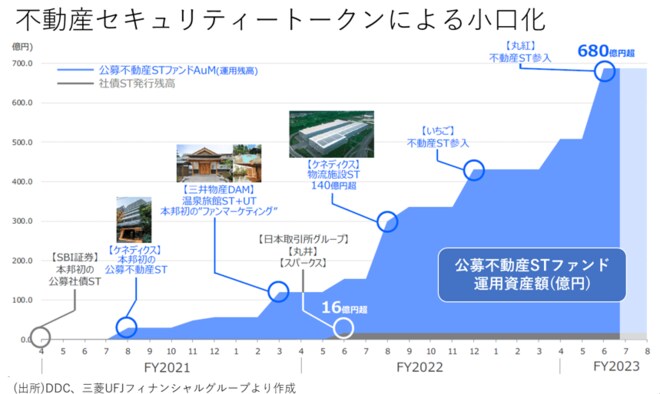

最近ではブロックチェーン技術を用いた不動産セキュリティトークン(ST)による小口化が目覚ましく進んでいます。不動産セキュリティトークンは2018年に米国やエストニアで始まり、翌年には英国、香港、フランス、スイスに広がりました。日本でも、金融商品取引法での取り扱いが明確化されました。2020年に初めて不動産セキュリティトークンが出され、2023年央には680億円規模になっています。

REITや不動産ファンドは複数物件をプールし、小口化されている一方、不動産小口化商品、不動産セキュリティトークンは特定の物件を小口化しているのが一般的特徴です。

次にインフラ投資について概観します。インフラ投資のきっかけは政府で抱えきれなくなった公共事業の民営化、PFI/PPP(官民連携)にあります。

1980年代英サッチャー政権時、上下水道や電力、ガス等の民営化にさかのぼります。そして1990年代にオーストラリアや韓国、2000年代に米国、2011年以降に日本が続きました。日本では2015年に上場インフラ市場が創設されました。

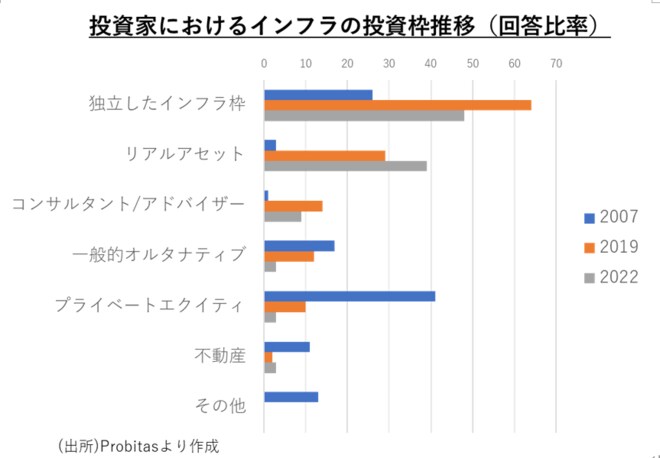

インフラファンドの登場に合わせて、投資家はインフラをどう区分してきたのでしょうか。下図は、投資家がインフラをどの資産クラスとして扱っているかとその変化を見たものです。2007年はプライベートエクイティの一部として扱われることが多かったようですが、2019年は独立したインフラ枠が一番多く、2022年になると独立したインフラ枠が減る一方で、リアルアセット枠が増えてきています。インフラに関しては、投資の歴史も短く、且つ資産全体に占める投資額もそれほど大きくないため、ポートフォリオの中でどう扱うべきか試行錯誤されていると考えられます。

下図左は、投資スタイル別に見た資金調達額の推移です。不動産と比べると、コアやコアプラスの伸びが大きく、オポチュニスティックは減少しています。投資家としては、インフラ投資に安定性を求める傾向があると考えられます。インフラ投資は不動産に対し、長期投資を必要とし、施設の陳腐化リスクなども考慮されるためとも考えられます。

下図右は、インフラ案件価値の種別シェアの推移です。昨今の社会環境を鑑み、代替エネルギーや通信が増加傾向にあります。インフラ投資はまさしく社会を支える施設であり、新しいインフラへの資金需要をファンドが支えています。そして、インフラの投資対象はさまざまで、種別や投資スタイルによってリスク・リターン特性が幅広く異なる点が特徴と言えるでしょう。