「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第5回はオルタナティブ投資の最新事情について、前後編の2回に分けて取り上げます。

前回に引き続き、オルタナティブの進化過程を追っていきます。第3フェイズは、民主化・小口化で、大きく分けて4つの動きがあります。

1つ目は投信の動きです。前述したようなリキッドオルタナティブに加え、非流動性資産であるPEや不動産などにも投信を通じて投資できるようになっています。投資家側が長期投資を許容するのが前提となりますが、資金特性が適合するDCで活用事例が出てきています。

2つ目は、月次や4半期ごとに解約可能な流動性を持つオープンエンド型ファンドの登場です。契約上はベストエフォートベースの流動性ではありますが、私募REITから始まり、米国BDC、そして通常の私募投信へと拡大しています。日本ではブラックストーンやアポロが先駆け的存在で、大手証券会社経由で富裕層向けに提供を始めました。

3つ目は、オルタナティブ投資商品を小口化してオンラインで提供するプラットフォームの登場です。フィンテック企業である米アイキャピタルや独ムーンフェアなどがありますが、日本ではこれからの分野です。

最後の4つ目が、デジタル化の流れです。とはいえ不動産トークンは進んできてはいますが、まだ発展途上です。暗号資産も一部の米国大学や年金で投資が始まり、またETF化されるに至っています。

ここでは投信とプラットフォームの2つについて掘り下げていきます。

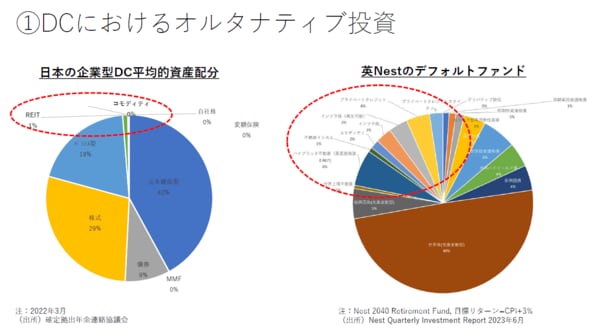

まずは投信として、DCの投資オプションを取り上げたいと思います。下図左は、日本の企業型DCにおける投資オプションの種別シェアです。オルタナティブの範囲に入るものとしてはリキッドオルタナティブのヘッジファンドや上場REIT、コモディティがありますが、あまり活用されていないのが実態です。

下図右は、英国の政府が運営するNESTのデフォルトファンドです。多様な戦略に分散投資されていますが、その中に不動産直接投資やプライベートエクイティ、プライベートクレジットがあります。規模が大きく、ターゲットデート型で長期の投資期間が見込めるため、比較的導入が容易だと考えられます。米国でも、上場REITと実物不動産をひとつのファンドで提供するケースが見られます。不動産はインカム確保、インフレ対応としてひとつの資産クラスをして位置付けられることも多く、REITとの組み合わせで流動性と分散効果を享受できると考えられます。

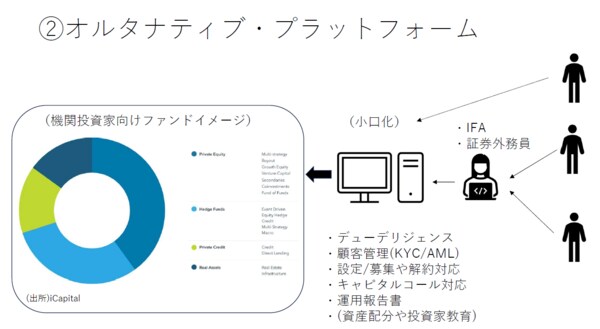

次にオルタナティブプラットフォームの動きを見ていきます。イメージ図を下図に示しました。

プラットフォーム上で、富裕層投資家やIFAといった金融仲介業を経由することによって、小口資金を集約化させ、機関投資家向けのオルタティブ投資商品へ投資するものです。米国における富裕層へのオルタナティブ投資機会の拡大には、RIAである投資アドバイザーの存在が重要となっています。彼らはこのようなプラットフォームを活用することによって、オルタナティブプロダクトを提供しています。

プラットフォームの最大の利点は、グローバルで優れたファンドをひとつのプラットフォームで提供可能な点です。そのため統一したプラットフォームの役割として、一貫したデューデリジェンスや統合的な管理、設定・募集や解約対応などができるようになっています。またクローズドエンド型の場合はキャピタルコール対応、統一した運用報告書の提供なども行います。

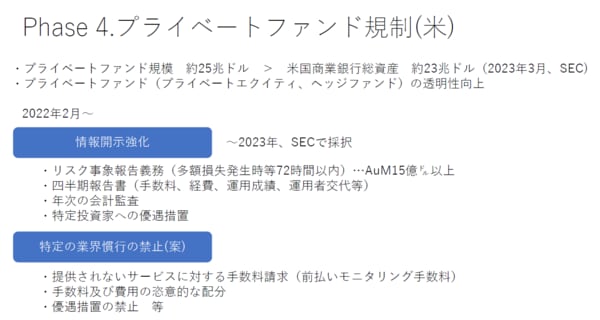

フェイズ4は、最近の規制動向です。

米国ではプライベートファンドの規模が約25兆㌦に達し、商業銀行の総資産約23兆㌦を超え、大きな資金源となっています。規模が拡大する中で、過去には大型ヘッジファンドの破綻など大きな問題が生じたこともあり、米証券取引委員会(SEC)はプライベートファンドへの規制を強化しています。規制の方針は大きく分けて2つあり、情報開示の強化と特定の業界慣行の禁止です。

前者は2023年に採択され、ポイントは以下の4つです。

・リスク事象報告義務(多額損失発生時等72時間以内)…AUM15億ドル以上

・四半期報告書(手数料、経費、運用成績、運用者交代等)

・年次の会計監査

・特定投資家への優遇措置

後者については、

・提供されないサービスに対する手数料請求(前払いモニタリング手数料)

・手数料及び費用の恣意的な配分

・優遇措置の禁止 等があり、議論が続けられています。

第5回のまとめ

オルタナティブ投資の発展状況には大きく分けて4つのフェイズがあります。

・1つ目は流動化です。リキッドオルタナティブをはじめ流動性を高める動きがありましたが、効果は限定的となっています。結局のところ、オルタナティブでリターン向上を求めるのであれば、敢えて投資家が流動性リスクを許容する傾向にあります。

・2つ目はテーマ化です。注目を浴びているESGについてはまだ発展途上です。ハンズオンなどの戦略とは相性が良いと思われますが、反面ESGの考え方そのもの是非や、ESGを標ぼうする基準の乱造など課題も多くあります。

・3つ目は、オルタナティブの民主化・小口化です。これまでオルタナティブの投資家層は機関投資家がメインでしたが、DCやプラットフォームなどの発展により、幅広い富裕層(High-Net-Worth=HNW)へ拡大しようとする流れが生まれました。

・4つ目は、透明性向上のための規制強化です。これは投資家保護を目的とすることはもちろん、存在感が大きくなったオルタナティブのシステミックリスクを規制当局が監視するためのものでもあります。

国内の動向を見てみると、「資産運用立国」をスローガンに資産運用業界の重要性が高まりつつあります。特定投資家の要件を緩和するなど、政府は運用会社や年金基金の運用力向上、そして資産運用業の改革・強化を推し進めようとしており、オルタナティブ投資にもポジティブな状況となりました。ただ短絡的な業界規模の拡大は、競争の激化によって各社の収益減少をもたらす懸念もあります。各社は差別化・付加価値向上を目指し、収益性と業界の規模のバランスを見極めつつ、あらたな投資機会を獲得することこそが、オルタナティブのあるべき姿だと思います。

次回以降は第二部として、ヘッジファンドやプライベートエクイティ、プライベートデットリアルアセットといったオルタナティブの種別ごとに詳説し、最後に「成功するオルタナティブ投資」をテーマとして取り上げて総括したいと思います。