主要マーケットの見通し:債券市場

利下げ開始・景気不安浮上 米国債の投資魅力に注目

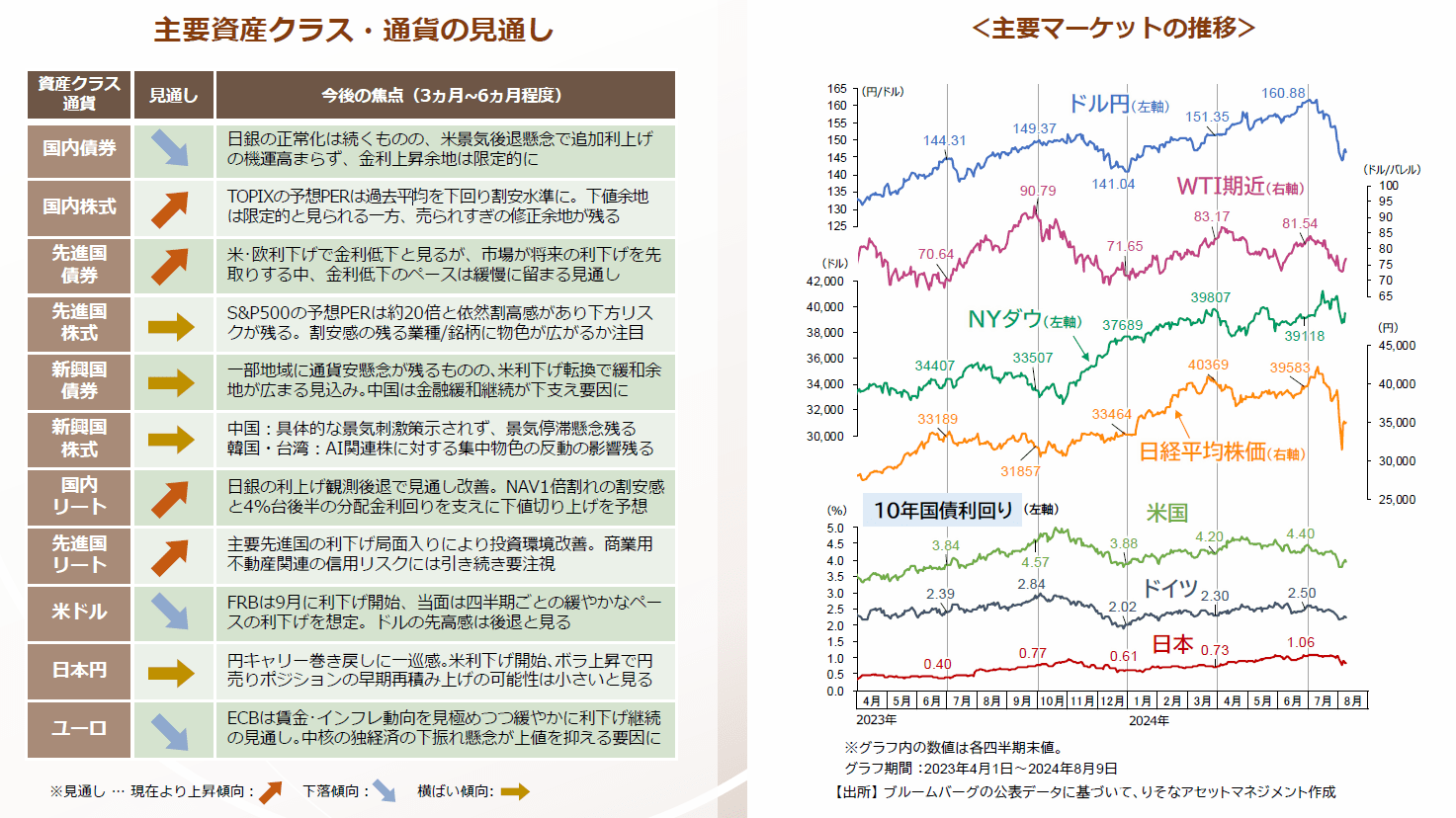

米国株式市場が不安定な動きを続ける一方、米国債券は利回り低下(価格上昇)が進み、株式との逆相関がみられます。米国景気見通しの不確実性が高まる中、米国債投資の魅力度の高まりが注目されます。

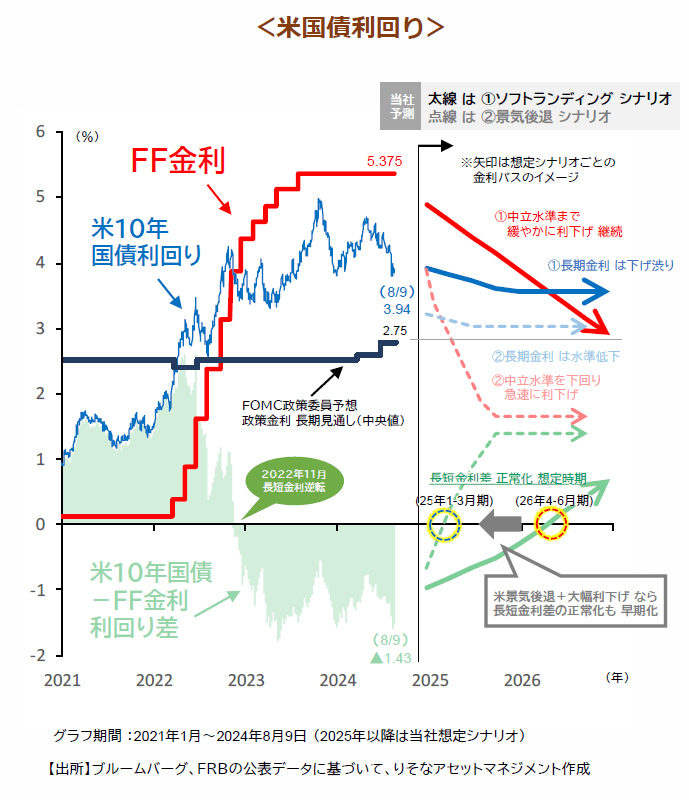

先行きの米国景気に関して想定されるシナリオは、下図のように、①ソフトランディングと②景気後退、の2通りです。

①ソフトランディングの場合(下図実線矢印)、利下げはインフレ減速に沿った緩やかなペースにとどまると考えられます。

FF金利は最大でFOMC長期見通しの中央値付近(≒中立金利、6月時点で2.75%)までの引き下げが見込まれます。ただ、金利先物市場では2026年初に3.0%近辺までの利下げをすでに織り込んでおり、一段の長期金利の低下余地は限定的と考えられます。

②景気後退の可能性が高まる場合は(下図点線矢印)、中立金利を下回る大幅な利下げが織り込まれるため、長期金利の低下余地が広がります。

為替ヘッジについては長短金利差のプラス転換時期が焦点となります。①ソフトランディングシナリオでは、FF金利が3%半ばに低下する2026年前半、②景気後退シナリオでは2025年前半にも順イールドに転じる可能性が高いとみられます。

投資開始時点の高い利回り(インカム収益)と利下げ開始(キャピタル収益)が期待される現在、①、②いずれのシナリオでも、下方リスクが限定的であり、値上がり益が期待できる米国債は魅力的な投資先であると言えます。

■関連リンク Resona Investment Outlook (resona-am.co.jp)

当レポート使用に際しての注意事項

■当レポートは投資環境等に関する情報提供のためにりそなアセットマネジメントが作成したレポートであり、金融商品取引法に基づく開示資料ではありません。販売会社が投資勧誘に使用することを想定して作成したものではありません。また、市場全般の推奨や証券市場等の動向の上昇または下落を示唆するものではありません 。

■記載されている内容、数値、図表、意見等は作成時点のものであり、将来予告なく変更されることがあります。また、将来の市場環境の変動や運用成果を示唆・保証するものではありません。

■当レポートは信頼できると判断した情報等をもとに作成しておりますが、その正確性、完全性を保証するものではありません。

■取引時期などの最終決定は、お客さま自身の判断でなされるようお願いいたします。

■元本保証のない投資商品は相場環境の変動などにより投資元本を割込むことがあります。投資商品は預金ではなく預金保険対象外です。商品ごとの手数料・リスクなどの詳細は「契約締結前交付書面」や「説明書」等をご確認ください。

■当レポートに示す意見等は、特に断りのない限り 、当レポート作成日現在のりそなアセットマネジメントの見解です。また、りそなアセットマネジメントが設定・運用する各ファンドにおける投資判断がこれらの見解に基づくものとは限りません。