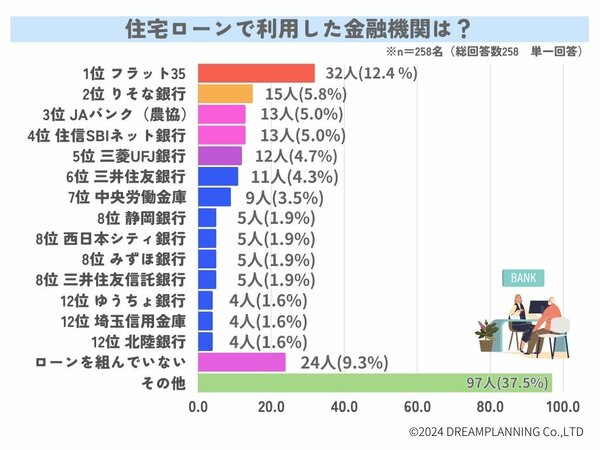

利用者が多い金融機関は? フラット35が人気を集める理由とは

まず、住宅ローンの利用先として最も多かったのは「フラット35」(12.4%)でした。35年間固定金利という安心感と返済計画の立てやすさから、幅広い層から支持を得ているようです。

回答者からは、

-

「金利変動のリスクを避けるため」

-

「個人事業主のため、民間の金融機関よりも有利な金利だった」

-

「持病があり、民間の団体信用生命保険に加入できなかった」

といった声が聞かれました。

2位以下は「りそな銀行」(5.8%)、「JAバンク」(5.0%)、「住信SBIネット銀行」(5.0%)と続き、メガバンクからネット銀行まで、様々な金融機関が利用されていることが分かります。

注目すべきは、りそな銀行の利用者から「転職直後でも審査に通った」「住宅メーカー提携の優遇金利が魅力だった」といった声があがっている点です。各金融機関のサービス内容や金利だけでなく、自身の状況に合った金融機関選びが重要と言えるでしょう。

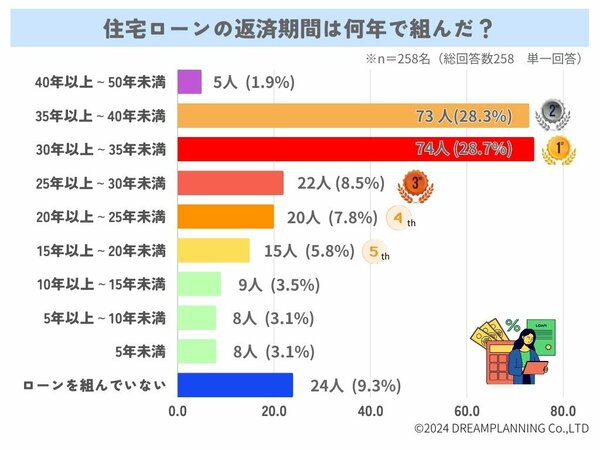

住宅ローンの返済期間、30年以上が主流に

続いて、住宅ローンの返済期間を見ていきましょう。

最も多かったのは「30年以上~35年未満」(28.7%)で、次いで「35年以上~40年未満」(28.3%)と、長期返済が主流となっている現状が浮き彫りになりました。

回答者からは、

-

「月々の返済額を抑え、無理なく返済していくため」

-

「将来の収入減や支出増に備えるため」

-

「完済時年齢を考慮し、返済期間を設定した」

といった意見が寄せられています。

一方で、一部の金融機関では40年以上のローンも組めるケースがあり、中には「団信加入制限年齢ギリギリまで返済期間を延ばした」「月々の負担を最小限にするため、最長期間を選択した」という声も聞かれました。

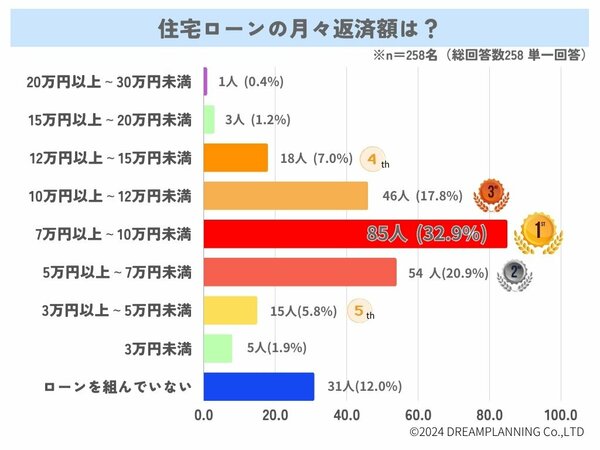

月々の返済額、無理のない範囲は?

気になる月々の返済額は、「7万円以上~10万円未満」(32.9%)が最も多く、次いで「5万円以上~7万円未満」(20.9%)、「10万円以上~12万円未満」(17.8%)という結果でした。月々7万円以上の返済となると、家計への負担は決して小さくありません。

回答者からは、

-

「無理のない範囲で返済計画を立てた」

-

「賃貸住宅の家賃と比較し、返済額を設定した」

-

「手取り収入の3分の1を目安に返済額を決めた」

といった声が聞かれ、無理のない範囲で返済計画を立てている様子が伺えます。

しかし、中には「転職で収入が減り、返済が負担になった」「住宅ローン控除終了後の支払いが不安」という声もあり、将来を見据えた資金計画の重要性が改めて浮き彫りとなりました。

まとめ:住宅ローンは長期的な視点で!

今回の調査結果から、住宅ローンは「低金利の長期返済」「無理のない返済計画」が主流となっていることが分かりました。

しかし、返済期間や金額は、将来のライフイベントや収入の変化によって大きく左右される可能性があります。

住宅ローンを検討する際には、現在の状況だけでなく、将来を見据えた上で、最適な金融機関や返済プランを選択することが重要です。

【調査概要】

〇調査対象-「自宅を所有されている方」

〇有効回答-258名

〇調査主体-株式会社ドリームプランニング

〇調査方法-インターネットによるアンケート調査

〇調査期間-2024年6月18日~7月1日

〇引用元:URUHOME(ウルホーム)