NISA(ニーサ)やiDeCo(イデコ)といった言葉を耳にする機会も増え、投資に興味を持ち始めた人もいるかもしれません。一方で、資産運用は一部の富裕層や専門知識を持つ投資家だけが行うものだと思い込み、なかなか一歩が踏み出せない人もいます。

しかし、人生100年時代の現代において、お金の増やし方を考えることは、多くの人にとって切実な課題となっています。本記事を読んで資産運用について正しく理解し、お金に悩まない将来を目指しましょう。

「投資は怖い」というイメージは過去のもの

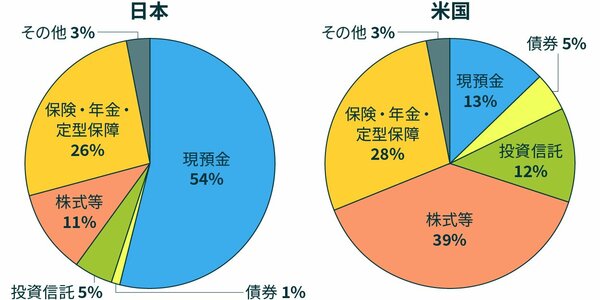

今でも投資と聞くと、ギャンブルのようなイメージを抱き、怖いと感じてしまう人はいるでしょう。現実に、日本人の多くが預貯金で金融資産を保有しています。日本銀行が調査した家計金融資産の内訳をみると、米国の現預金比率は13%なのに対して、日本は54.2%と、海外と比べて非常に高いことがわかります。

高度経済成長期には銀行の定期預金の利率が8%近くあった時代もあり、投資をしなくても「銀行に預けておけば10年で2倍になる」と言われたものです。しかし、現在の金利は極めて低く、預貯金ではほとんどお金は増えません。

「それでも投資は怖い!」という人もいるかもしれませんが、投資とは「お金の置き場所」を変えるだけのこと。資産を預貯金で管理するというのは、いってみれば超低金利で日本円に投資しているのと同じだという意識を持つことが大切です。

この記事では、投資が必要になった背景や、投資をするメリットについて紹介します。

【理由1】物価高に備えられる

投資をするべき理由の1つに、物価高に対応できるというメリットがあります。日本は長い間物価が上がらない状態が続いていましたが、2022年から消費者物価指数は大幅に上昇しています。このようにモノやサービスの価格が上昇することをインフレと呼びます。

値上げは家計に影響を与えるためネガティブな印象を持つ人もいるでしょう。しかし、インフレは経済が正常に成長するために必要であり、決して悪いことではありません。

インフレが進めば同じお金で買えるモノやサービスの量が減ってしまいます。これは、実質的にお金の価値が下がるということを意味します。

気をつけたいのは、ここで何の対策もしないままでいることです。日本銀行が目標としているインフレ率2%という状況では、ほぼ0%の金利で銀行に預けているだけだと、インフレに負け、資産が目減りしてしまいます。

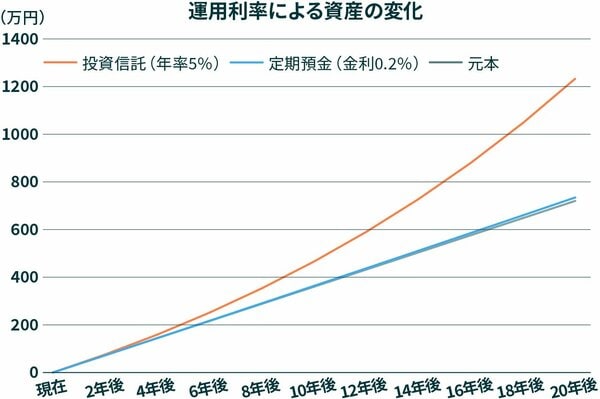

銀行に預けていてもお金はほとんど増えませんが、投資信託等を活用すればインフレ率を上回るパフォーマンスでの運用が期待できます。下図は、金利0.2%の10年物定期預金と投資信託に毎月3万円ずつ20年間積み立てて、年率5%で運用できた時の推移を表しています。投資信託は元本に投資先の成長率が加わり、雪だるま式にお金が増えていくのが特徴です。この仕組みを複利といいます。お金の置き場所を変えるだけで、複利のパワーで20年間で500万円以上もの差になるのです。

このように、インフレ対策になるという意味では、投資は「お金に保険をかける」という機能があるともいえます。

【理由2】将来の不安に備えられる

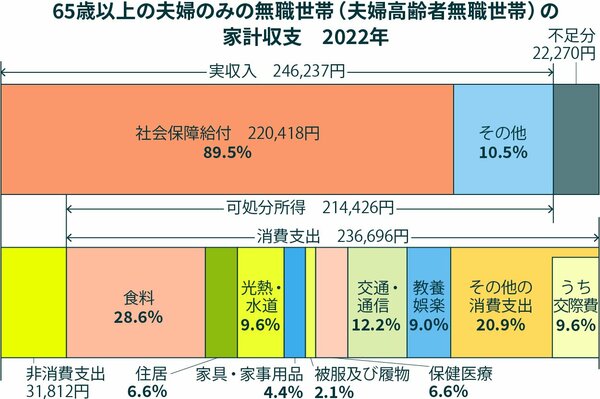

人生100年時代、定年を迎えてもまだまだ人生は続きます。「老後2000万円問題」という言葉が生まれるきっかけとなった総務省の家計調査では、老後の家計は毎月5万円の赤字が出るとされていました。令和4年の最新の調査では赤字は2.3万円に減ったものの、豊かな老後を過ごすためには事前の準備が必要といえます。

公的年金の受給額はかつてほど物価上昇に連動しにくい仕組みに変わっており、受給開始年齢も60歳から65歳に引き上げられました。今後さらに受給開始年齢が引き上げられる可能性は否定できず、年金だけを頼りに老後の生活を送るのはなかなか難しくなるかもしれません。

安心して老後を過ごすためには、自分のお金は自分で守り、育てるという意識をもつことが大切です。老後に新たにお金を投資できなくなっても、運用を続けることで資産が減るスピードを抑えられます。

また、お金が必要なのは老後に限った話ではありません。10年後、20年後にやりたいことを叶えるためにもお金は必要です。子どもの教育やマイホームにお金をかけたいという思いがあるならば、投資の力を借りて効率よく資産を増やすことを検討してもいいでしょう。

【理由3】国がお得な制度を用意してくれている

冒頭でも説明したように、日本人は資産のほとんどを投資ではなく貯蓄に回しているのが現状です。ただし、経済活性化のためにはお金は社会で循環することが重要です。そこで、国は「貯蓄から投資」をスローガンに掲げ、NISAやiDeCoいった制度を整備し、国民の資産形成を支援してきました。

最近よく耳にするこの「NISA」とは、2014年1月にスタートした個人投資家向けの税制優遇制度のこと。通常、投資で得た利益には約20%の税金がかかりますが、NISA口座の運用で得た利益は全額非課税になります。また、少額からでも投資できるようになっており、少額から始められ、いつでも中断や売却が可能です。

NISA制度の登場で、投資は大きな金額を大胆に投資したり、一攫千金を狙ったりする一部の人だけのものではなく、多くの人にとって身近な存在になりました。なお、NISAで購入できる「投資信託」は、運用をファンドマネージャーと呼ばれる投資のプロにまかせる金融商品です。つまり、投資の知識があまりない初心者にも、とても使いやすい制度と商品が揃っている状態なのです。

【理由4】少額から始められる

投資と聞くと、始めるのに何十万円も必要そうなイメージをもつ人もいるかもしれませんが、実は100円からでも投資可能です。100円ずつの積み立てならできそうな気がしてきませんか?

とはいえ、毎月100円では資産を築くのは現実的ではありません。毎月銀行に貯蓄している金額の一部を投資に回す、あるいは固定費を削減して浮いた金額を投資するなどして、徐々に投資金額を増やしていきましょう。

NISAではつみたてNISA(2024年1月スタートの新NISAでは「つみたて投資枠」)でも一般NISA(2024年1月スタートの新NISAでは「成長投資枠」)でも、毎月少額から一定額を積み立てていくことは可能です。つみたてNISA(つみたて投資枠)なら、購入するタイミングで悩むこともなく、貯金感覚で続けられるので投資初心者にも人気です。

若い世代や子育て世代で投資に回すお金があまりないときは少額、余裕がでてきたら投資額を増やすといった方法なら無理なく続けられます。なお、投資は「〇〇歳までやればいい」「〇〇万円まで用意できたらいい」といった明確なゴールを必ずしも決めなくても問題ありません。無理のない範囲でコツコツ長く続けることが投資で成功するコツなのです。

【まとめ】「1億総投資時代」はもう始まりつつある

現代では、資産を守るためにも自助努力で備える必要性が高まっています。投資は「お金に興味がある誰か」のためのものではなく、国民全員に必要なものになっているのです。

NISA制度は2024年から「新しいNISA」としてスタートします。2023年までのNISAと比べて投資額や非課税期間などの面が拡充され、さらに使いやすい制度になりますので、ぜひ活用してくださいね。

(監修/ファイナンシャルプランナー・山中伸枝)