日本における「ファイナンシャル ウェルビーイング」への取組み

日本における「ファイナンシャル ウェルビーイング」への取組みはどうでしょうか。

一人ひとりが、自身の価値観・ライフスタイルに応じて「将来のライフイベントを適切に把握し、賢い意思決定により、お金に関する不安を解消させ、未来に向けて自律的に行動できる状態」が「ファイナンシャルウェルビーイング」といえますが、日本でも、「ファイナンシャル ウェルビーイング」の向上に取り組む動きが広がってきています。

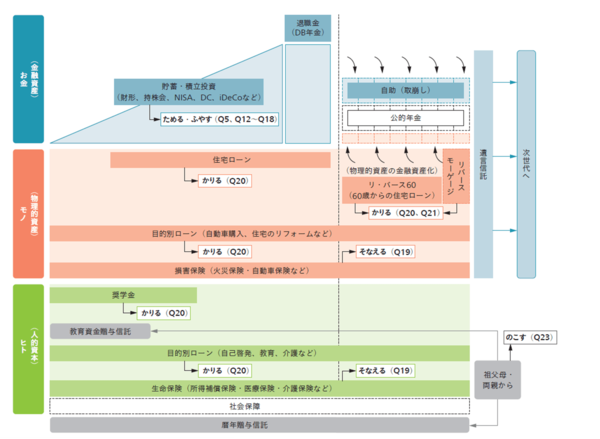

「ファイナンシャル ウェルビーイング」を、より具体的に考えてみます。個人のライフタイムの中では、資産形成期、退職前後、セカンドライフと、一人ひとりに、さまざまなライフイベントがあらわれてきます。よくビジネスの3大要素は「ヒト、モノ、お金」で構成されるといわれますが、個人においても自分自身の「人生の経営者」として、やはりビジネスと同様に「ヒト、モノ、お金」という3つの要素で、生涯を通じて発生する「金融資産と支出のギャップ」に対応していくことが必要になります。 【図表1】は、「ファイナンシャル ウェルビーイング」の全体像をあらわしています。

「お金」の観点では、「金融資産と支出のギャップ」の中でも典型的なものとして、人生100年時代、長くなったセカンドライフで公的年金だけでは不足が見込まれる収入を「自助」でどれくらい準備しておくかを想定し、資産形成期から計画的に積み立てておく、ということをあげています。

「モノ」の観点では、「金融資産と支出のギャップ」の中で代表的ともいえる、住宅購入時の住宅ローンと、その後のローン返済をあげています。持ち家派の場合には、住宅ローン返済があるため、賃貸派よりも資産形成期の貯蓄や積立投資に充てられる資金が少なくなるかもしれませんが、その一方で、持ち家を裏付け資産として、セカンドライフでキャッシュフローを創出する商品・サービスの活用(リバースモーゲージ)なども考えられます。さらに、住宅・家財といった「モノ」が火災や自然災害で喪失した場合に発生する、「金融資産と支出のギャップ」に備えるような商品・サービスの活用(火災保険)も考えられます。

「ヒト」の観点では、自分自身の稼ぐ力をアップするための就学・資格取得に必要となる資金を確保する商品・サービスの活用(例えば、奨学金、自己啓発・教育ローン)や働けなくなったときに備えるような商品・サービス(所得補償保険)も考えられます。

このように「ヒト」「モノ」に関するものも、金融商品・サービスを介して「お金」と密接に関係しており、これらをトータルで賢く活用していくことが、益々、大切になってきているといえます。長い生涯を見通して、この「ヒト、モノ、お金」に関して発生するお金の過不足、とくに「長期」「多額」の過不足を把握して、それぞれに相応しい金融商品・サービスをスマートに活用して、お金に関する不安を解消していくことがファイナンシャル ウェルビーイングにとって大切であると考えられます。個人一人ひとりが「自分に相応しい金融商品・サービスを、スマートに活用」していくためには、「金融リテラシーの向上」が非常に重要となります。

(出所)三井住友トラスト・資産のミライ研究所作成

※図表内の「Q」は書籍内の「Q」に対応しております

三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』(金融財政事情研究会)

注目書籍の読みどころを紹介!

【篠原光×ミライ研スペシャル対談】本プレゼント・『安心ミライへの「金融教育」ガイドブックQ&A』を徹底解説

この記事でご紹介した『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』について、篠原光氏と同著編集チームメンバーのスペシャル対談にて解説していただきます。また、セミナーにお申込いただいた方の中から抽選で10名様に書籍をプレゼントします!

セミナー詳細・ご視聴のお申込みはこちら!>>

※オンデマンド配信

※お申込み締め切りは2023年12月6日 23:59