今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、「金融リテラシー」の真の理解につなげる書籍、三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』の一部を特別に公開します。(全4回/本記事は第3回)。同書を解説する無料セミナー情報も!

●第2回:「投資は大変で難しいもの」は誤解! 世界経済の成長とともににお金を育てる方法

※本記事は三井住友トラスト・資産のミライ研究所著『安心ミライへの「金融教育」ガイドブックQ&A 「生きる力」を育む「金融リテラシー」の基本』(金融財政事情研究会)から一部を抜粋・再編集したものです。

「マネープランとしての投資」で留意すべきことは?

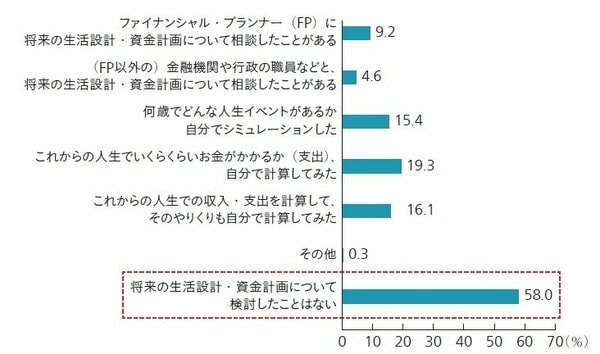

近年、日本においても資産形成の中で「投資」を実践する人口が増えてきています。しかし、その前提となる「資産形成の計画(マネープラン)」をしっかりと考えて取り組んでいる人の割合は限定的ではないかと思われます【図表1】。

【図表1】資産形成を実践している方の将来設計の状況(拡大画像表示)

※「資産形成についてやっているものはない」と答えた方を除いた対象者(7,666名)に対する調査結果

(出所) 三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査」(2022年)

ミライ研のアンケート調査【図表1】によると、資産形成を行っている方のうち、「将来の生活設計・資金計画について検討したことはない」と回答した方が58%と半数を超えています。この結果から「投資をしたほうが有利だから」「ネット上でもiDeCoやNISAなどを勧める声が多いから」など、それぞれのライフプランの中で積み立てや投資を行う意義を明確にしないまま、実践に乗り出している人が少なくないように思われます。

資産形成の計画策定は逆算で

では、マネープランを立てるにはどうすればよいでしょうか。個人でまず考えてみる場合には、「逆算」で考えてみるのがおすすめです。例えば、リタイア後の生活資金について考える場合、まずは自分がリタイア後にどのような生活がしたいのかをイメージし、その実現に必要な金額を考え、国の年金がどれくらいもらえるか、もしそれだけでは足りないようであれば、不足部分を今からどのように準備するか、という具合です。当然、リタイア後の生活を明確にはイメージできない場合もあるかと思われますので、モデルケースとして統計データや親・親戚などの暮らしぶりを参考に、「このくらいの生活水準かな」などと考えてみるのもよいでしょう。

人生が進むにしたがって、みなさんの価値観も変わりますし、予期せぬ出来事も生じます。そのような場合は、その時々のライフイベントの変化に応じて、定期的に見直しを行っていきましょう。最初から完璧なマネープランを立てる必要はなく、お金の面でイメージを描くところからスタートしてみましょう。

リタイア後の生活のイメージを描いてみたら、そのゴールに対して積み立ての計画とそれにふさわしい運用の目標を決めていきます。