年収106万円の壁

3つ目の年収106万円は、社会保険料が発生するラインだ。

社会保険とは、公的な費用負担でさまざまなリスクに備える制度だ。具体的には「健康(医療)保険」「厚生年金保険」「介護保険」のほか、「雇用保険」「労災保険」を含む場合もある。年収の壁に関するのは主に「健康保険」「厚生年金保険」の2つだ。

第3号被保険者の社会保険料は、配偶者が加入する健康保険組合や年金制度が負担している。しかし、第3号被保険者の年収が一定額を超えると第2号被保険者へと区分が変わり、自身が「健康保険」「厚生年金保険」に加入するため、保険料負担の義務が生じる。

厚生労働省が発表した資料 ※1によると、就業調整を行った女性の半数以上が「社会保険料負担が生じないようにするため」と回答していることから、130万円の壁は最も意識されているラインともいえるだろう。

※1 厚生労働省「現在の就業形態を選んだ理由及び就業調整調査」

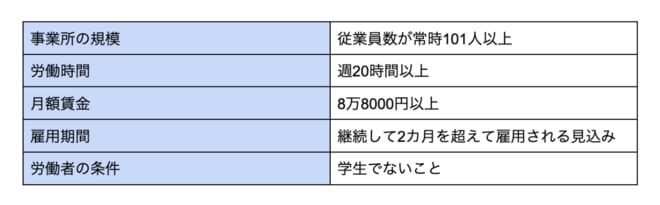

以前までは、社会保険料の負担が発生する年収の目安は後述する130万円だったが、2022年10月から社会保険の適用範囲が拡大したことにともない、1カ所の事業所での年収が106万円以上のパートタイム・アルバイトの労働者にも条件付きで適用されることとなった。加入義務が生じるのは、以下の条件を満たす場合だ。

なお、2024年10月からは、事業所の規模は従業員数51人以上にさらに拡大する見込みとなっている。

社会保険料の負担額は収入によって異なるが、年収106万円の場合は年間で約15万円になり、社会保険に加入していない労働者よりも手取り額が減少する。

ただし、社会保険への加入はデメリットばかりではない。第2号被保険者に区分が変わることで、将来的に配偶者とあわせて2人分の老齢厚生年金を受給できるのだ。老後の生活資金が増えるメリットを享受するため、社会保険に加入し、手取り額が逆転しない額まで年収アップを目指すという方法もある。

年収130万円の壁

年収130万円の壁は、106万円の壁で社会保険に入らなかった人にあらわれる。自身の年収が合計130万円を超えると配偶者の社会保険の扶養から外れるため、自身で社会保険に加入しなければならなくなるのだ。

勤務先の厚生年金や健康保険に入る場合は、前述した厚生年金の受給資格というメリットが享受できる。

しかし、

・事業所の規模が100人以下

・週の労働時間や月の所定労働日数が正社員の4分の3未満

の2つを満たす場合注意が必要だ。上記の該当者は勤務先の社会保険に加入できないため第1号被保険者になる。

すると、受給できる年金は老齢基礎年金のみになり、ただ保険料負担が増えるだけになってしまうのだ。年収130万円を超える場合は、勤務先の社会保険に加入できるように労働条件の見直しなどを行う必要があるだろう。

年収130万円を超えた場合、社会保険料の合計は約20万円になる。壁を超えるためには、年収を150万円前後まで増やす必要があるが、年収が150万円を超えると最後の壁が出現する点にも留意しよう。

年収150万円の壁

年収150万円の壁は、「配偶者特別控除」を満額で受けられるかどうかのラインだ。配偶者特別控除とは、年収が一定以下の配偶者を持つ場合に所得控除を受けられる制度。夫婦のうち所得が多い方に適用される。

控除額は、納税者本人と配偶者の所得額に応じて決まる。満額で控除されるための条件は、納税者の合計所得が900万円以下かつ配偶者の年収が150万円以下の場合だ。このときの控除額は38万円で、夫婦それぞれの所得額の増加に応じて段階的に減額されていく。例えば、配偶者の年収が155万円に増えた場合の控除額は36万円だ。

年収150万円の壁は、106万円や130万円の壁とは異なり、手取り額の伸びが緩やかになるラインといえる。年収130万円の壁の損益分岐点に影響する可能性はあるが、この壁単体で手取り額が減少することはほとんどない。

ただし、従来通り働いても思うように手取りが伸びない、とは感じるかもしれない。