実は「72の法則」は勘違いされていることが多い

これはお金に関する書籍や説明しているFPが悪いのかもしれませんが、「72の法則で資産運用の効果を知ってもらい、資産運用をしましょう!」と解説される場面が多くあります。

ただ、72の法則は追加投資をせずに、最初に投資をした金額が2倍になる年数を求める法則です。多くの方は一括投資ではなく、積み立て投資をされているかと思いますので、この法則を当てはめてはいけないのですが、“72”と“資産が倍”というインパクトが大きいからか、72という数字が独り歩きし、勘違いが生じているように感じます。

ですが、積み立て投資にも、ちゃんと〇〇の法則はあるんです。

つみたてNISAや確定拠出年金(iDeCoやDC)で使える”126の法則”

この数字は、ファイナンシャル・ジャーナリストの竹川美奈子さんに教えていただいたのですが、積み立て投資の場合は、126を使います。

慶應義塾大学理工学部の枇々木(ひびき)教授が、積み立て投資用の「126の法則」を考案・提唱されています。積み立て投資で元本を2倍にするには、「年数×利率(%)≒126」という計算式が成り立つという説です。

ただ、この126の法則には使い方にちょっとしたコツがいるので、下記で解説したいと思います。

①運用年数から考える場合

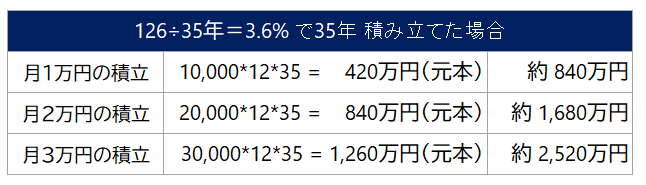

例えば、30歳の人が65歳まで積み立て投資を考えているのでしたら、運用期間は35年あります。126÷35年=3.6% になります。3.6%以上が達成できそうと思われたら、次は毎月の投資金額を考えてみましょう。

という感じで、複雑な計算をしなくても目安が簡単にわかります。

②運用利回りから考える場合

次は運用利回りから考える方法です。この場合、くれぐれも高すぎる利回りを計算に使うのだけは止めてください。今は好調なマーケットがあっても、ずっと高い利回りが続くことは考えにくく、長い目で見ると平均的な利回りに落ち着くと言われています。

これは「平均への回帰」と言われ、データに偏りがあったとしても、長い目でみると平均値へと近くなる現象のことをいいます。

少し横道にそれましたが本題の続きです。例えば5%ぐらいで運用できそうな商品、資産配分で考えた場合だと、126÷5%=25年という数字が出てきます。

投資できる期間が25年以上あれば、積み立て投資額に対して2倍以上にすることができますし、期間が足りないときは、2倍にはならないけれども投資額を増やすなどを考えてみるのも方法の一つですし、また必ずしも2倍にする必要もありませんので、目安として使ってみてください。