2021年で一番儲かった資産の種類を示す「資産クラス」は何だったのでしょうか。あくまでも過去の振り返りになってしまいますが、資金の多寡はともかく資産運用をしている人にとっては気になるところだと思います。

三井住友トラスト・アセットマネジメントが1月7日に公表したレポート、「投資のヒント」には、「2021年の各資産収益率、株式/為替市場の振り返り」と題して、昨年の資産クラス別の収益率や、国別の株価動向、対円による各通貨の騰落率などを比較、検証しています。最近は個人でも、投資信託を通じて国際分散投資をする人が増えているので、国際分散投資のポートフォリオを持っている人は一度、目を通しておくのが良いかもしれません。

資産クラスごとの成績を比べれば長期分散投資が優位

特に注目したいのが、「各資産の年間収益率」です。株式や債券といった資産の種類や分類ごとに8つに分け、それぞれの資産クラスについて各年のリターンが何パーセントだったのかが一目で分かる資料です。いずれも対象となるインデックスの騰落率を一覧にしたもの。具体的には……

・国内株式:東証株価指数(TOPIX 配当込み)

・先進国株式:MSCIコクサイインデックス(配当込み)

・新興国株式:MSCIエマージング・マーケット・インデックス(配当込み)

・国内債券:NOMURA-BPI総合

・先進国債券:FTSE世界国債インデックス(除く日本)

・新興国債券:JPモルガン・ガバメント・ボンド・インデックスーエマージング・マーケッツ・グローバル・ディバーシファイド

・国内REIT:東証REIT指数(配当込み)

・海外REIT:S&P先進国REIT指数(除く日本)

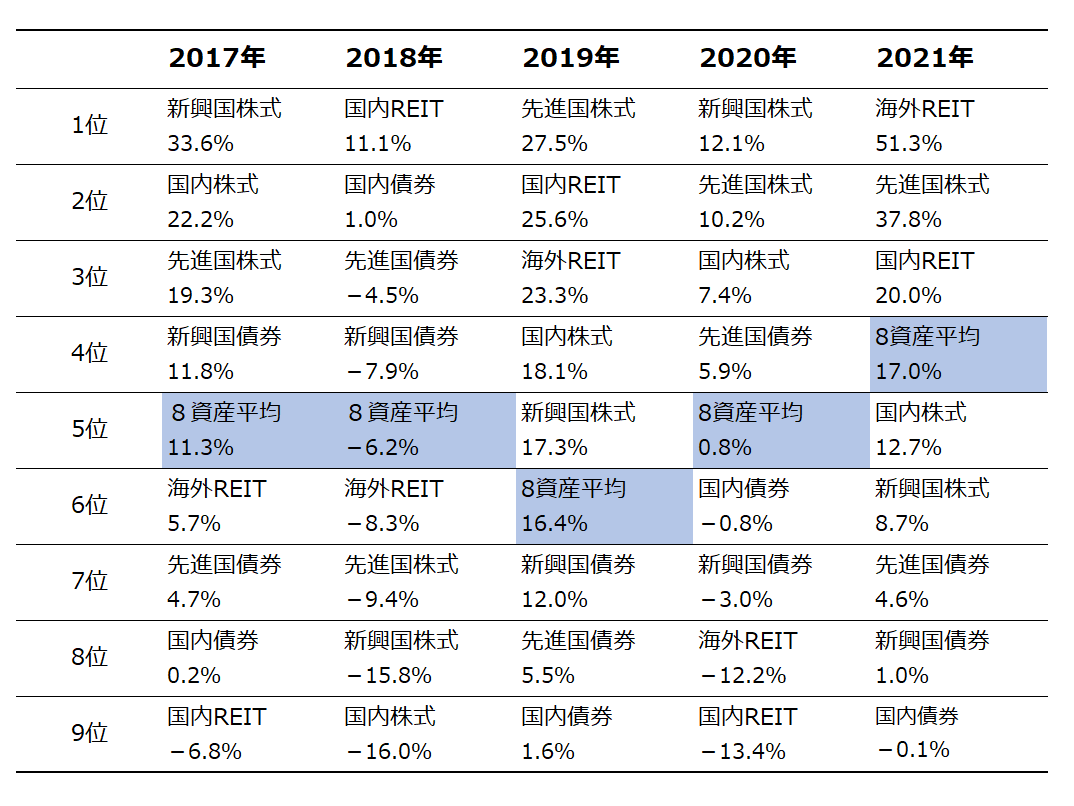

となっています。この8資産クラス別の2021年中におけるリターンを高い順に挙げると、掲載した以下のような表になります。

ちなみにこの表は、同レポート「投資のヒント」に掲載されていたものに情報を追加しています。何をどう追加したのかというと、各資産クラスに均等投資した場合のリターンを算出するために、8資産クラスの平均値を計算した「8資産平均」を追加しました。したがって厳密にいえば、8資産クラスと、それらに均等分散した9資産クラスの比較といっても良いかもしれません。

注目したいのは、8資産クラスに分散投資したリターンを示しているこの「8資産平均」の順位です。表のアミ掛けをした部分になりますが、2017年から2021年までの5年間を通じて、4位から6位の間で安定して推移しています。

これが、分散投資の効果といえます。あくまでも他の8資産のリターンと相対比較した場合ですが、5年間を通じてトップパフォーマンスを出すこともありませんが、逆に最下位に落ちてしまうこともなく、ほぼ中央に近いリターンを維持し続けています。恐らくこれはこの5年間だけでなく、10年、20年という長期のリターンで比較しても、ほぼ同じ結果になるはずです。つまりポートフォリオを単純に同じ金額で分散投資するだけでも、資産のボラティリティ(変動率)を抑制する効果が期待できることになります。