CXに取り組むことで顧客本位と収益が両立する

金融庁の「顧客本位の業務運営に関する原則」の公表は、金融業界にCXの重要性を再認識させた。2017年以前にもCXに関心を示す金融機関はあったが、あくまでも勉強会・知識習得の域を超えなかった。しかし、2017年の公表以降、金融庁が「顧客本位の業務運営の確立と定着ための実質的な策」としてCXを紹介したこともあり、実践的に取り組む必要性が高まった。

もちろん、金融機関の間には温度差があり、いち早く取り組む金融機関もあれば、現在でも様子見・知識習得に留まっている金融機関もある。ただ、CXは本来、「顧客本位の業務運営」に対応するためだけのものではなく、収益向上のための戦略であり、「顧客本位の業務運営」の公表がなくても取り組むべき戦略である。

たとえば、米国のチャールズ・シュワブは2000年代前半、収益・株価ともに低下する中、CX戦略に取り組み始めたことで収益・株価ともに好転させたことは良く知られている(現在のCX戦略は継続している)。また、米国のフォレスターリサーチの調査結果によれば、CX戦略に先進的に取り組んだ企業はS&P500の株価水準を上回る株価成長率を見せ、CX戦略に取り組んでいない企業は低成長であったことを報告している。NRIが調査した結果でもCX指標が高い金融機関ほど株価成長率が高いことを確認している。日本の金融機関の経営者の中には、「顧客本位の業務運営」と「収益」は別物と考えている方がいるようだが、CXに取り組むことで「顧客本位の業務運営」と「収益」を関係づけることができる。

対面とネット、ユーザーは何を求めているのか

NRIでは、CXの観点で、投信販売などの「顧客本位の業務運営」を高度化し、収益向上につなげるために何をすればよいかの調査(以降、CXベンチマーク調査と呼ぶ)を2019年から毎年12月頃に実施している。本稿では、その調査結果の一部を紹介する。

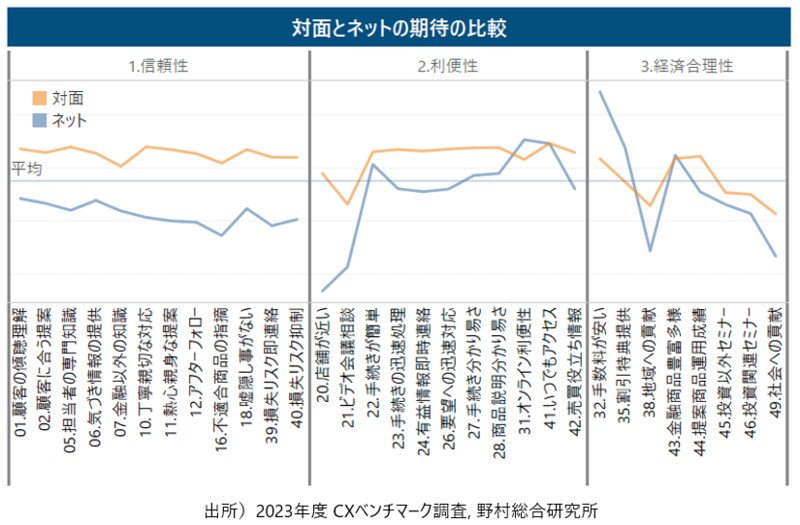

CXベンチマークでは、顧客ロイヤルティを測定しているが、いわゆるNPS®(ネットプロモータースコア)では、日本の金融機関の顧客のロイヤルティを正しく測定することが難しいため、NRIと一橋大学の一條和生教授で共同研究開発したCXMM®という手法(特許申請中)を使い調査分析している。CXMM®では金融機関が提供する価値に対して、「期待」と「評価」を聴取する手法を採用しているが、当然のことながら、対面の金融機関とネットの金融機関に期待する価値は異なる。2019年から2023年の傾向を分析すると、対面の場合、「有益情報即時連絡」「損失リスク抑制」などの質の高い情報やアドバイスに対する期待が高く、ネットの場合は「手数料が安い」「割引特典」などの経済合理的な価値に対する期待が高くなっている(ただし、昨今は、対面の金融機関に求められる「信頼性」に関する価値に対する期待も高まっている)。

金融庁が示す顧客本位の業務運営に関するKPIは、「コスト」「リターン」「リスク」であり、やや経済合理性に偏っている。当然、「コスト」は安い方がよく、「リターン」も高い方がよいという概念(固定概念)に基づいていると思うが、NRIの調査では必ずしもそうではない結果を得ている。たとえば、「リターン」がマイナスであっても、顧客ロイヤルティ(=収益性)が高い顧客もいれば、プラスであっても顧客ロイヤルティが低い顧客がいる。「リターン」だけを基準にした場合、この状況を説明することはできない。NRIの分析では、たとえ、「リターン」がマイナスであっても、事前に損失リスクを抑制するための情報提供やアドバイスをしたり、善後策を顧客と一緒に熱心に考えたりするなどの「信頼性」に関する価値を提供した場合、顧客ロイヤルティは低下せず、むしろ向上する。これは「クローズド・ループ[i]」の法則と類似する。逆に「リターン」がプラスでもそれらの価値が提供されていない顧客はロイヤルティを低下させている。顧客ロイヤルティを高め、収益向上を実現するための施策を検討するには、金融機関では「コスト」「リターン」「リスク」とは別の価値(たとえば「信頼性」を数値化)をKPIとして管理する必要がある。

ネットの世代意識をめぐる固定観念

他にも「若年層はネットの金融機関を好む」といった誤った固定概念がある。NRIの調査では、若年層の中でも金融リテラシが高い人は確かにネットを選ぶ割合が高いが、金融リテラシが低い人の場合、対面を選ぶ割合が高くなることを確認している。また、「高齢者はネットチャネルを好まない」という固定概念もあるが、高齢者は確かにネットチャネルの利用率は低いが、ネットチャネルを使うようになると、むしろ若年層よりも利用頻度は高くなることを確認している。高齢者に対するネットチャネル利用の入り口を十分にケアしない金融機関側に問題があり、それを「高齢者だから」と言い訳にしてはいけない。

昨今のトレンドの中には、対面の金融機関も含めデジタル化(DX)があるが、CXの観点からすると、間違ったDXが、さも先進的であるかのように宣伝されているケースがある。たとえば、「セルフレジ」である。これは、企業側の作業を顧客に押し付けただけのものであり、CXとは真逆の施策である。実際、欧州ではセルフレジの撤去が進んでいるとのニュースもある。セルフレジを導入したことで、売上が低下したからである。同じDXでもCXが実現されているもの(たとえば、USAA[ii]の「Deposit@Mobile[iii]」など)やそうでないものあり、CXが実現されたものは収益向上に貢献し、CXが実現されないものは多額の投資を無駄にする。

本稿でCXの多くを説明することはできなかったが、CXが収益向上に寄与すること、同時に「顧客本位の業務運営」を実現することを解説した。もし、CXに関心を持ち、もっと知りたいと思っていただけたなら、書籍『CX戦略[iv]』をぜひ読んでもらいたい