親の相続

親の相続について考えることも、60代にとって重要なテーマです。相続は家族間でのトラブルを避けるために、早めに準備を進めることが大切です。ここでのポイントは相続の際に家族間の争い(「争族」)を回避することです。親と兄弟姉妹間でのコミュニケーションが重要です。例えば、財産をどのように分けるか、事前に話し合っておくこと、可能であれば遺言書を作成することで、後々のトラブルを防ぐことができます。「争族」は珍しいことではないのです。

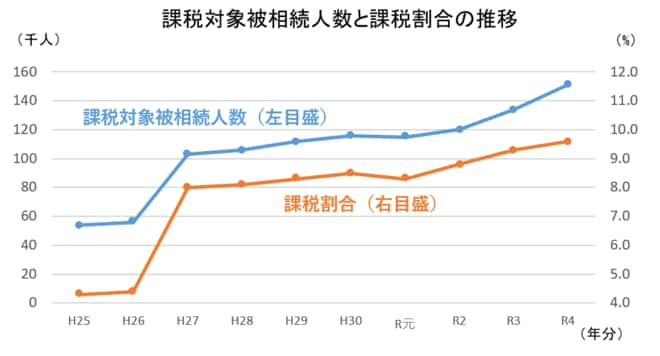

また、相続税の対策も必要です。相続税には一定の基礎控除などがありますが、それを超えると相続財産に応じて税金がかかります。2015年(平成27年)から相続税の基礎控除が「3,000万円+600万円×法定相続人の数」に引き下げられて以降、相続税が課税される割合が増加し、2022年(令和4年)には約1割になりました(資料2)。

(資料2)

特に、首都圏などの不動産は評価額も高く、相続税が高額になることがあります。そのため、生前に不動産の評価額を確認し、必要に応じて売却や分割などの対策を検討することも重要です。相続には専門的な問題が多いため、対策は専門家とも相談しながら、できることから早く開始することが重要です。

60代に必要なセカンドライフへのスムーズな移行、親の介護、相続といった課題に対処するためには、事前の準備と計画が不可欠です。情報を収集し、専門家の助言を受けながら、準備を進めましょう。そして、親の介護、相続の経験から、自らの介護予防のための取り組み、相続準備などもしっかり考えてください。

(執筆:村井幸博)

・当資料は、アセットマネジメントOne株式会社が作成したものです。

・当資料は情報提供を目的とするものであり、投資家に対する投資勧誘を目的とするものではありません。

・投資信託は、株式や債券等の値動きのある有価証券に投資をしますので、市場環境、組入有価証券の発行者に係る信用状況等の変化により基準価額は変動します。このため、投資者の皆さまの投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。ファンドの運用による損益は全て投資者の皆さまに帰属します。また、投資信託は預貯金とは異なります。

・当資料は、アセットマネジメントOne株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正確性について、同社が保証するものではありません。また掲載データは過去の実績であり、将来の運用成果を保証するものではありません。

・投資信託は、1.預金等や保険契約ではありません。また、預金保険機構及び保険契約者保護機構の保護の対象ではありません。加えて、証券会社を通して購入していない場合には投資者保護基金の対象にもなりません。2.購入金額については元本保証及び利回り保証のいずれもありません。3.投資した資産の価値が減少して購入金額を下回る場合がありますが、これによる損失は購入者が負担することとなります。