目標から逆算して資産形成のラストスパート

老後の収支が把握できると、資産形成の目標が明確になります。50代は、老後資金準備のラストスパートをかける時期です。資産形成の目標から逆算してしっかり計画をたてることが大切です。そして、どのように準備するか考えましょう。まず、資産形成するためのお金の捻出ですが、これには消費生活の見直しが重要です。特に固定費(携帯電話などの通信費や保険料など)は惰性で継続しているケースが多いです。現在のライフスタイルや家族の事情に適合するように見直しましょう。

次に、資産形成ですが、税制優遇制度を確実に利用することが大切です。NISAは今年から拡充され、だいぶ普及してきましたが、iDeCo(個人型確定拠出年金)や個人で拠出可能なDC(企業型確定拠出年金)制度(勤め先の制度)については、その有利さに気付かない人も多いようです。これらの制度は、掛金の全額所得控除というNISAにはない大きなメリットがある一方で、原則60歳まで引き出せない(50代で新規加入の人は加入年齢により受給年齢が繰り下がります)デメリットがあります。しかし、50代であれば引き出せない期間が相対的に短く、所得税率が高ければ、大きなメリットになります。ぜひ今一度確認していただきたいと思います。

長く仕事をするのも選択肢

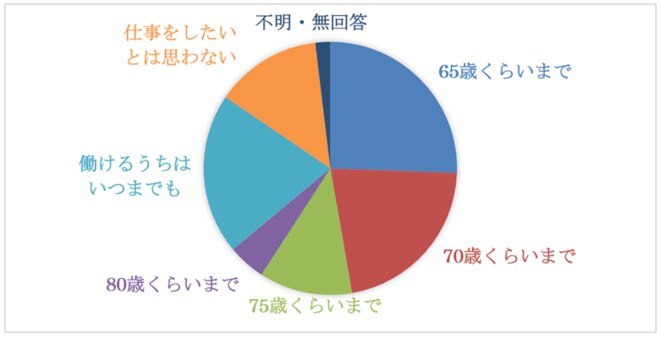

定年後の生活を豊かにするためには、長く仕事を続けるのも一つの選択肢です。最近では、定年後も働き続けるシニア層が増えています(資料2)。働き続けることで、収入を得るだけでなく、社会とのつながりを保つことができます。興味やスキルを活かせる仕事を見つけることで、やりがいを感じながら働くことが理想です。また、働き方も多様化しており、パートタイムやフリーランスなど個人の事情を考慮した柔軟な働き方が可能です。これにより、趣味や家族との時間を大切にしながら、収入を得ることができます。さらに、働き続けることで、健康維持にもつながります。適度な運動や社会活動は、心身の健康を保つためにも大切です。

(資料2) 「何歳まで収入を伴う仕事をしたいか」

人生100年時代の50代はまだ十分に時間があります。計画的に行動することで、目標に近づくことができます。充実したセカンドライフを送るための準備のラストスパートの時期なので、しっかり考えていただきたいと思います。

(執筆:村井幸博)

・当資料は、アセットマネジメントOne株式会社が作成したものです。

・当資料は情報提供を目的とするものであり、投資家に対する投資勧誘を目的とするものではありません。

・投資信託は、株式や債券等の値動きのある有価証券に投資をしますので、市場環境、組入有価証券の発行者に係る信用状況等の変化により基準価額は変動します。このため、投資者の皆さまの投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。ファンドの運用による損益は全て投資者の皆さまに帰属します。また、投資信託は預貯金とは異なります。

・当資料は、アセットマネジメントOne株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正確性について、同社が保証するものではありません。また掲載データは過去の実績であり、将来の運用成果を保証するものではありません。

・投資信託は、1.預金等や保険契約ではありません。また、預金保険機構及び保険契約者保護機構の保護の対象ではありません。加えて、証券会社を通して購入していない場合には投資者保護基金の対象にもなりません。2.購入金額については元本保証及び利回り保証のいずれもありません。3.投資した資産の価値が減少して購入金額を下回る場合がありますが、これによる損失は購入者が負担することとなります。