前回の原稿では、企業型確定拠出年金制度(以下、企業型DC)における商品選択の重要性をご説明しました。今回は、そもそも企業型DCとはどういう制度なのか、改めて復習しておきたいと思います。

自分が企業型DCの加入者であるのかが分からない

企業型DCは、国民年金と厚生年金の上に位置する、いわゆる3階部分の年金制度の1つです。企業が掛金を払い、制度加入者(従業員)が自分でその資産を運用し、積み立てた資産を老後に受け取ります。

企業型DCの加入者数が増加傾向にあるのは、前回も述べた通りです。2019年11月末時点での加入者数は723万人で(図表1参照)、厚生年金の被保険者(4000万人ほど)のうち、5人から6人に1人が加入していることになります。

年々拡大している理由には、①企業にとっては、現在の企業年金制度の主流である確定給付企業年金(DB)と違い、将来給付に対する債務を認識する必要がない、②従業員にとっては、転退職しても資産を他の制度に移せるため、柔軟性が高い、などがあります。

これだけ加入者数が広がっている企業型DCですが、そもそも自分の企業が導入しているのかどうさえ知らない方は少なくありません。同じDCでも個人型、いわゆるiDeCo(イデコ)は金融機関などのさまざまな広告宣伝、プロモーションによって認知度が大きく上昇しました。

その一方で企業型DCは、導入の是非を基本的には企業が決めるため、一般的な広告宣伝は行われていません(それぞれの企業で人事部の方などが周知を行われているのでしょうが)。そのため、世の中での認知度に差があるのではないかと思われます。

この認知度の低さなどの理由によって、企業が拠出した掛金をそのままにしている従業員の方が少なくないようです。本人の意思で定期預金などの元本保証型商品のままにしているのであれば、それはそれで良いものの、そうとも言い切れない現状は企業型DCが抱える長年の課題になっています。

より良い商品がラインアップされない構造的問題

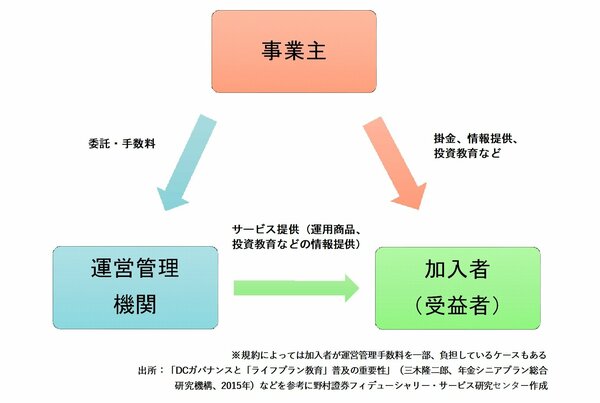

企業型DCでは、企業が一定の手数料(運営管理費と呼ばれます)を支出し、制度運営を運営管理機関と呼ばれる金融機関に委託します。委託される業務は、規約の作成や運用商品の提供、投資教育などです。

制度加入者は、この運営管理機関と事業主があらかじめ選んだ運用商品で資産を運用します。従業員の方が投資したいと思う株式や投資信託があっても、それがラインアップになければ、企業型DCでは投資できません。例えば、レストランで頼む料理は自由に選べるものの、どのレストランに入るかの自由はないようなものなのです。

そのため、運用商品のラインアップが自らの投資意向を制限するものでないか、あるいは高い手数料がかかるものでないか、従業員の皆さんも十分に注意する必要がある点は前回の原稿でも指摘した通りです。それは企業型DCの構造的な問題でもあり、現在の企業型DCでは、運営管理機関と事業主に、必ずしも制度加入者(従業員)のためにより良い運用商品ラインナップを提供するインセンティブが発生しないのです。

下図は、事業主・運営管理機関・加入者の関係を示したものです。法律上、事業主と運営管理機関は加入者の利益ために制度運営を行わなければならないとされています。

しかしその一方で、事業主も運営管理機関である金融機関もいずれも営利企業なので、自身の利益を追求しています。事業主からすると、自身の利益とは制度運営に関わるコストを削減することでしょう。なるべく運営管理機関に業務を委託し、運営の負担を削減することが合理的な選択のように思われます(もちろん短期的な視点に過ぎませんが)。

一方で運営管理機関である金融機関には、企業型DCの枠組みにおいて、運営管理費と加入者が購入する運用商品の手数料という2つの収入源があります。ただし、運営管理費を値上げするのは容易ではありません。なぜなら前述の通り、主に運営管理費を払う事業主はできればコストを削減したいと考えていることが多いからです。

加えて相手は(主に)企業なので、それなりに交渉力があります。そうなるともう1つの収入源である運用商品から収入を増やそうとするしかありません。

その具体的な手段としては、自社グループの運用商品を増やすことがあります。つまり運営管理機関には、加入者からの収入を増やそうとするインセンティブが働く可能性があるということを意味します。

また、残念ながら、平均的な加入者の方はそれほど企業型DCや投資への関心も高くなく、運用商品に関する交渉力はほぼゼロです。結果として、前回も指摘した通り、運用商品のコストや自社グループの商品の比率が運営管理機関によって異なってしまうことがあるわけです。