老後資金を例にとった、“4つのステップ”を踏まえたお金との向き合い方

具体的に、老後資金を例にとってみましょう。

例えば、老後資金に関しては、「公的年金だけでは2,000万円不足する」「国の年金はあてにならないので自助努力が必要だ」「老後資産形成のためには、こういった手法で投資をした方が良い」などの情報は世にあふれています。しかしながら、それらを受けて、安易に皆と同じ「行動」をとることが果たして得策でしょうか。もっと言うと、例えば老後資産形成のために何かに投資をした、という「金融行動の結果」が“お金の不安”を解消できるのでしょうか。

まず、老後不安を考えるにあたって、老後の収支を簡単に想定してみましょう。

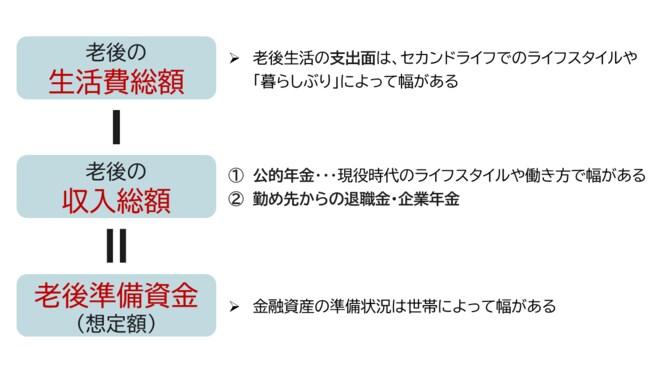

構造を単純な数式で示すと、【図表2】のとおりになります。このうち、老後生活費、つまり「支出」の想定は暮らしぶりや、もちろん世帯構成や居住地域、自宅の状況などによっても全く異なります。加えて、老後の「収入」は現在の保有資産状況や収入、はたまた世帯構成によっても異なります。年金収入に関しても、現在が自営業などで国民年金加入者なのか、夫婦で会社員・公務員などで厚生年金保険に加入しているのかなどにより、大きく変わります(厚生年金保険は報酬比例の制度であるため、現役時代の所得水準によって受給額も変わります)。もちろん退職金・企業年金なども勤め先の企業や人により異なります。また、老後資金の準備方法も、お金に関する考え方(例えば、投資に積極的なタイプか、慎重派か、など)によっても変わってきます。

【図表2】 老後必要資金額は人により異なる

※図をクリックで拡大表示

(出所)三井住友トラスト・資産のミライ研究所作成

これらを考慮すると、ただ単に外部から画一的な情報を得て「学ぶ」ことだけでなく、それを踏まえて自身のケースで想定してみる「把握」のプロセスにより、「どのような人生を送りたいか」というライフプランニングが重要といえそうです。そのうえで、単に外部情報を鵜呑みにするのではなく、信頼できる相手に「相談」できることも安心感につながります。

上記のプロセスを経て、自身の家計行動はどうすればよいのか、を考えて「行動」に移すことで、自律的な家計行動につながり、ファイナンシャル・ウェルビーイングがもたらされると考えられます。