転職活動では福利厚生を通して「企業の姿勢」を見る

ゴールデンウィークも終わり、今年ももう6月。連休中にたまったタスクを消化する中で、ぼんやりと転職の文字が頭に浮かんだ方もいらっしゃるのではないでしょうか。

これからの転職活動では、「福利厚生」をキーワードに企業を見ることも有効な手段です。企業は“従業員の満足度アップ”を目的に福利厚生を提供しているので、その内容や充実度を見れば「従業員に対する姿勢」を垣間見ることができます。特に、経済的メリットが大きい福利厚生の有無は、将来の不安を解消して長く働き続ける上でとても重要なポイントになります。

今後、人的資本経営や健康経営の重要性がますます認識される中で、転職者が福利厚生を企業選びの指標の1つにすることは、決してタブーではありません。むしろ、今後はその視点を“リトマス試験紙”として使い、従業員思いの企業を見つけていくべきとも言えます。

今回はそんな時に参考にできる情報として、ファイナンシャル・ウェルビーイング編集部が選ぶ「転職時に必ず確認すべき“超重要”な福利厚生制度」をランキング形式でご紹介します。

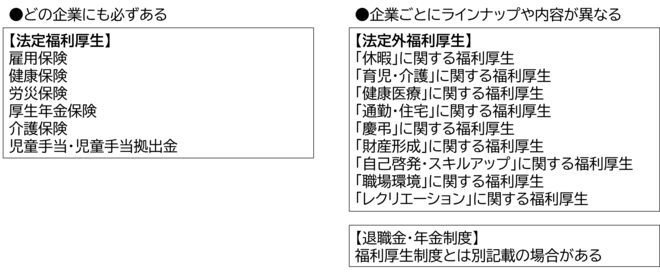

<福利厚生は2種類に分けられる>

3位 見つけて使ったもの勝ち⁉ 「財産形成に関する福利厚生」

昨今、多くの企業で重視されている財産形成に関する福利厚生。この制度が提供されている場合は、企業からのサポートを受けながら、有利な形で資産形成に取り組めます。入社前にすべての制度を把握することは難しいかもしれませんが、代表的な制度は求人票などに記載されることが多いため、知らない制度があればあらかじめ調べておきましょう。

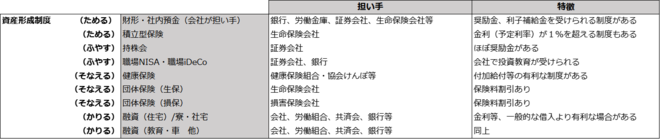

<財産形成に関する福利厚生の種類>

入社後はどこで何が使えるのかを調べ、使いこなすことで、大きな経済的メリットが期待できます。一例として、次のようなケースが考えられます。

<ためる目的で「財形」を利用した場合>

月1万円を10年積み立てると……

→約120万円ためられる(利子は考慮せず計算)

→会社によってはさらに利子補給してもらえる

<ふやす目的で「従業員持株会」を利用した場合>

月1万円を10年積み立てると……

→利回り5%で運用できたら、約155万円にふやせる

※金額は金融庁「つみたてシミュレーター」を元に計算(外部サイト)

※運用結果によってはマイナスになる可能性もある

資産形成に職場の制度を利用できれば、最初の一歩を踏み出しやすく、忙しい中でも習慣化できます。制度を利用する際の優先順位や組み合わせの最強ペアは、過去記事で詳しく解説しているのでぜひ参考にしてみてください。

●前回の記事:【「資産形成を始めたいけどお金も時間もない…」という若手社員に伝えたい“失敗しない”最初の一歩の踏み出し方】