「経路依存性」を引きずる日本…根本的に変わるのに必要なものは

――あらためて、米国の歴史と現況を伺うと、日本との違いに驚くばかりです。

ただ、誤解していただきたくないのは、日米を単純比較したり、米国の制度を日本に持ち込んだりすればいいとは言えない点です。例えば、米国の401(k)と日本の企業型DCはよく引き合いに出されますが、労働市場の構造が日米ではあまりに異なるので、年金制度だけを比較すること自体、意味をなしません。

その前提はありつつも、経済学でいえば、制度や仕組みが過去の経験に縛られる「経路依存性」の実例だと思いますが、日本は投信市場が誕生した時点の構造を引きずっている点が今日も大きく影を落としていると言えます。

1950年代から、日本でも投信が作られましたが、当時、大手証券会社が自らの系列で投信会社を設立しました。米国では独立系の投信会社が多く市場に参入し、新しい商品、サービスが次々と生まれてきたのに対して、日本では投信に関する情報や販売チャネルなどのネットワークが系列の枠組みを超えて横に広がっていきにくい……日本にもいくつか独立系の投信会社はありますが、総じて「ブティック」と呼べる程度の規模で、相対的に存在感は薄い。このため、投資家本位の競争が起きづらい状態が今も続いているのだと感じます。

――その結果と言うべきでしょうか。日米の投信市場には差がつきました。

米国では投信を「小さく産んで大きく育てる」伝統があります。いったん設定したファンドは、内容をあまり変えずじっくり運用する。文字通り、長期安定運用を旨としているわけです。

一方、日本はどうでしょうか。ファンドは次々と開発され、本数も非常に多いですが、じっくり投資資金を集め、安定的に運用していくという側面が弱い。中にはロングセラーのファンドもあるのですが、おおむね「賞味期限」が短く、息切れする場合が多いようです。投信の併合が指摘されても、あまり進んでいません。

単に運用会社や販売会社だけが原因ではないものの、結果として、例えばファンド1本あたりの残高平均にも15倍近く差がつき、それはひいては運用効率やコスト面にも大きな影響を及ぼします(編集部注:参考データ図1、2参照)。

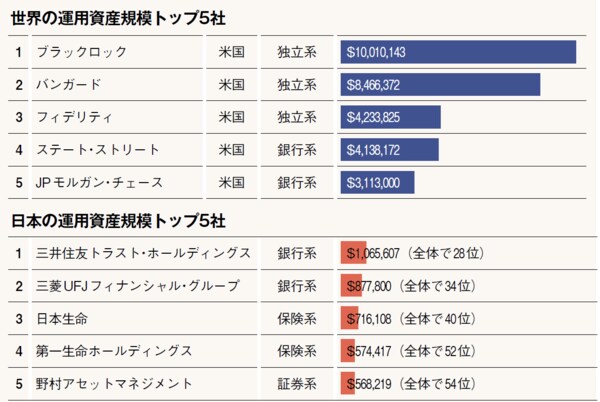

●図1 世界の運用資産規模トップ5社と日本の運用資産規模トップ5社の比較

出所:ウイリス・タワーズワトソンと米国・Pension & Investmentsの共同実施による「2022 世界の運用会社資産規模トップ500社の調査レポート」を基に編集部作成 (単位は百万ドル)

運用資産規模において、世界トップ5と、日本トップ5の運用会社を資本系列**(独立系、証券系、銀行系、保険系)とともに記載。日本のトップ5一覧の右列にあるのは世界のトップ500社ランキング中、何位だったのかを示している。

なお、同調査によれば、世界の運用資産規模トップ500社の運用資産残高は131兆米ドルであり、トップ5の5社で約30兆ドル、つまり2割強がこれらの会社に集中している。一方、日本のトップ5を足し合わせても、3.8兆ドルほどであり、保険会社や銀行を含んだグループ全体のランキングの中、運用会社で唯一トップ5入りしたのは野村アセットマネジメントだけである。

** 編集部にて追加。

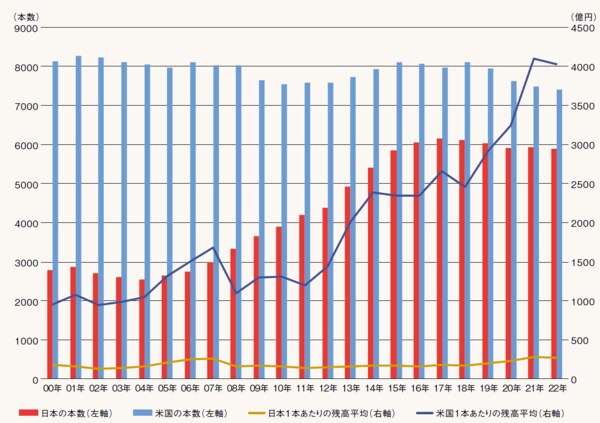

●図2 公募ファンド数と1本あたりの平均残高の比較

出所:米国はICI「Fact Book」、日本は投資信託協会統計データより計算。為替は日本銀行「為替相場(東京インターバンク相場)」の各年12月月中平均データを使用。三谷 進教授監修のもと、編集部作成。

2022年、米国では公募ミューチュアルファンドの純資産残高は約22.1兆ドル、ファンド本数は7393本であり、1本あたりの残高平均は約29.9億ドル、日本円に換算すると、約4032.9億円となる(2022年12月の月中平均、1ドル134.85円で換算)。一方、日本では公募ファンドの純資産残高157兆円に対し、ファンド本数は5888本にものぼり、1本あたりの残高平均は約267億円。1本あたりの残高に約15倍もの開きがあり、この差は運用効率にも直結している。