アメリカ最大級の運用会社「キャピタル」の世界株式ファンド

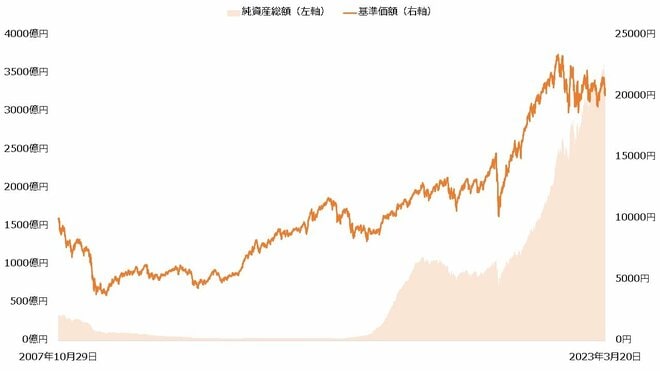

「キャピタル世界株式ファンド」は2007年10月に運用を開始した投資信託です。2016年頃から特に資金が集まりだし、2023年3月に純資産総額が3600億円に到達しました。

運用を担う「キャピタル・グループ」は、アメリカで1931年に創業された運用会社です。運用額は米国籍ファンドだけで約248兆円にも上り、運用会社別の米国籍アクティブファンド純資産総額ランキングでは1位となっています(2022年末時点)。

【キャピタル世界株式ファンド】

キャピタル世界株式ファンドは、キャピタル・グループが日本で個人投資家向けにサービスを開始した年に設定された投資信託でもあります。今回はキャピタル世界株式ファンドに焦点を当て、同ファンドになぜ資金が集まるのか理由を探ってみましょう。

「キャピタル・システム」を長期投資家が支持

キャピタル世界株式ファンドは、「キャピタル・システム」が長期投資家に支持され、資金が集まっていると考えられます。

キャピタル・システムとは、分割されたポートフォリオを異なるポートフォリオ・マネージャーがそれぞれ運用する戦略です。キャピタル世界株式ファンドが投資する「ニューパースペクティブ・ファンド」では、これまで延べ22人のポートフォリオ・マネージャーが運用を担当してきました(2022年末時点。現在は9人のポートフォリオ・マネージャーが運用)。

キャピタル・システムが画期的なのは、ポートフォリオに多様性が生まれる点です。各ポートフォリオ・マネージャーは割り当てられた部分を自身の裁量で運用するほか、一般に銘柄推奨にとどまるアナリストもポートフォリオの一部を運用します。結果として構築される全体のポートフォリオには、多様な投資アイディアが集まることになります。

【運用プロセス】

| ステップ1 (銘柄の推奨) |

・グローバル担当アナリストが魅力的と考える投資機会を推奨 ・株式、債券、マクロの各アナリストで見識を共有 |

| ステップ2 (投資適格基準) |

時価総額、本拠を置く国以外で保有する資産や売上高の規模、世界の成長トレンドから見込まれる利益などから適格銘柄を選定 |

| ステップ3 (ポートフォリオ構築) |

・PMは自己の裁量で銘柄を組み入れ ・複数のポートフォリオから1つのポートフォリオを構築 ・アナリストも運用の一部に参画 |

| ステップ4 (投資実行とリスク管理) |

・運用統括責任者がポートフォリオ全体を監督 ・PMは担当ポートフォリオで目標の達成を目指す ・独立した管理部門が日次でポートフォリオを管理 |

※PM:ポートフォリオ・マネージャー

運用戦略が硬直的な場合、変化する市場環境に対応できないかもしれません。しかしキャピタル・システムで作り上げられるポートフォリオは、個々の投資アイディアを積極的に取り込むため、さまざまな環境に対応しうることが期待できます。この点が長く資金を投じる長期投資家にとって都合がよく、キャピタル世界株式ファンドに資金が流入していると考えられます。

高いリターンも魅力の1つ

高いリターンが期待できる点も、キャピタル世界株式ファンドが人気の理由の1つでしょう。

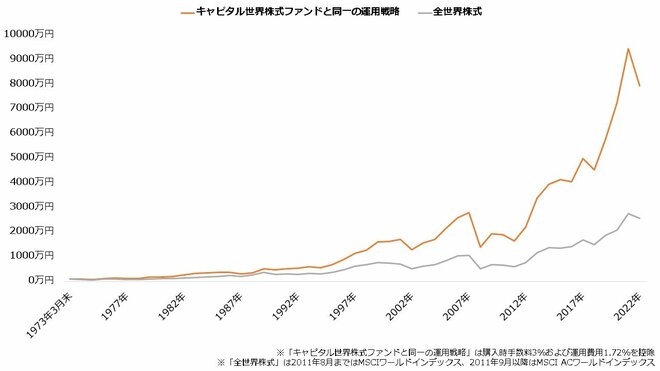

キャピタル世界株式ファンドと同一の運用戦略は、1973年から2022年末までに年率9%以上のリターンを稼ぎました。仮に1973年3月末に100万円分投資していた場合、評価額は7900万円以上になります。これは同じ条件で全世界株式指数について試算した場合の評価額(約2500万円)を大きく上回る水準です。

【1973年3月末に100万円投資した場合の評価額】

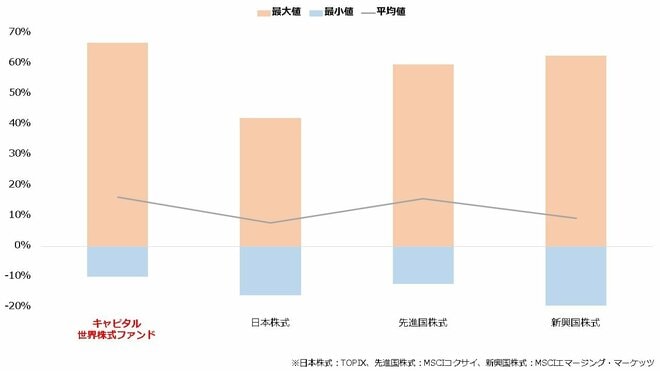

直近の運用成績も良好です。2017年10月から2022年9月までの1年騰落率を他の主要な株価指数と比べると、最大値、最小値、平均値のいずれもキャピタル世界株式ファンドの方が大きくなりました。

【1年騰落率(2017年10月~2022年9月)】

過去の実績は将来の運用を保証するものではありませんが、やはり成績の良い投資信託には資金が流入しやすい傾向があり、キャピタル世界株式ファンドが購入される要因となったと考えられます。