2025年の株式市場を見ると、年初に見られた多くの予想に反して欧州株の堅調さが目立っています。昨年11月にトランプ氏が米大統領に選出されて以降、米国株が他の国々をアウトパフォームするという投資家の予想は当初的中していましたが、2025年に入ってその動きは逆転しました。とりわけトランプ関税への警戒感が高まった4月までは世界的に株式相場が低迷する中で、欧州株に資金を退避する動きが強まったと言えそうです。こうした背景もあり、日本の投資信託市場においても、欧州株ファンドの資金フローに変化の兆しがみられています。

欧州株ファンドに約11年ぶり高水準の資金流入

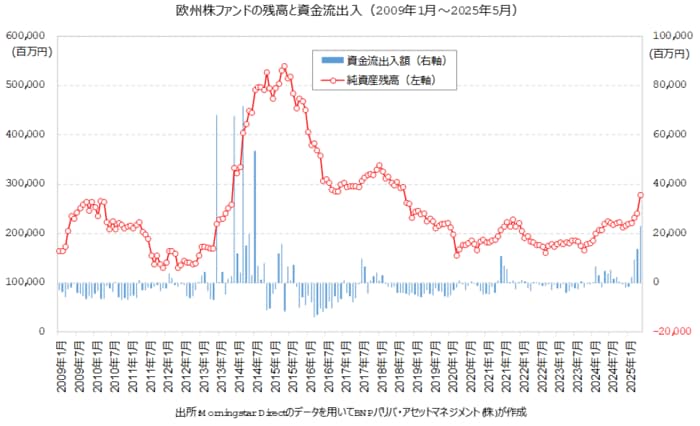

グローバル株式ファンドにおいて、米国とともに資産配分の中心となっている欧州株ですが、地域に特化した欧州株ファンドで見ると残高は大きくありません。以下のグラフで金融危機以降の長期にわたる欧州株ファンドの残高推移を見ると、欧州債務危機で1000億円台まで低迷した後、一時は残高5000億円を超える場面もありましたが、過去5年ほどは2000億円前後での推移となっていました。それが2025年に入って、パフォーマンスの改善とともに残高が急増しており、5月末時点では2770億円にまで拡大しています。

また、資金流出入の状況を見ると、2013年~2014年にかけて月間500億円を超えるような資金流入が見られた月もありましたが、その後は資金流入があっても100億円程度という状況が続いてきました。直近5月の欧州株ファンドへの資金流入は一気に200億円を上回る水準まで急拡大しており、2014年7月以来約11年ぶりの資金流入額となっています。この間、単一国・地域に特化した株式ファンドの資金動向を見ると、米国株、インド株に人気が集中する状況でしたが、パフォーマンスの変化とともに物色される対象が広がってきたものと言えそうです。

欧州株ファンドのタイプ別残高

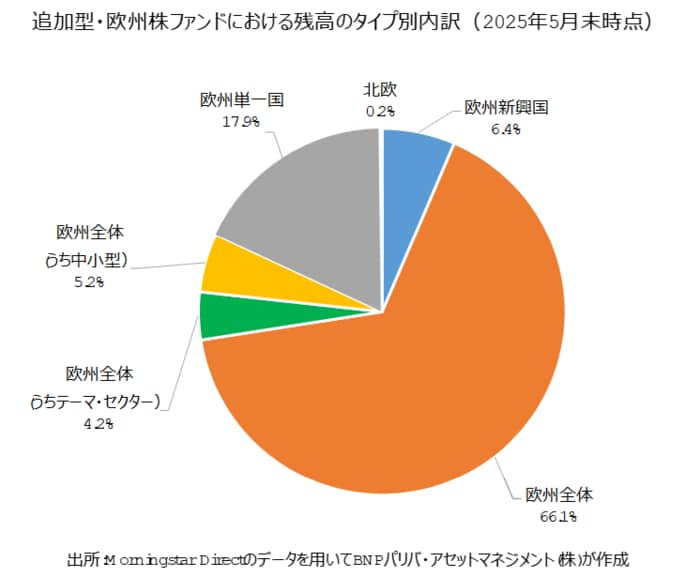

5月末時点の残高2770億円のうち、およそ4分の3にあたる2090億円は欧州全体に幅広く投資するファンドで、次いで約500億円がドイツ株など単一国に投資するタイプのファンドとなっています。さらに細かく見ると、欧州全体に投資するファンドのうち、テーマ型やセクターを絞ったものが120億円、欧州の中小型に絞ったものが140億円の残高となっています。なお、金融危機以前には欧州株ファンドの残高が1兆円に迫る場面もありましたが、当時はBRICs投資のブームが広がった時期で、ロシアや東欧株式を主な投資対象とする欧州新興国のタイプが中心でした。2021年以降のロシア・ウクライナ情勢の悪化の影響も大きく、5月末時点で欧州新興国タイプは合計で180億円弱にまで残高は減少しています。

ポートフォリオに欧州株ファンドを加える意義

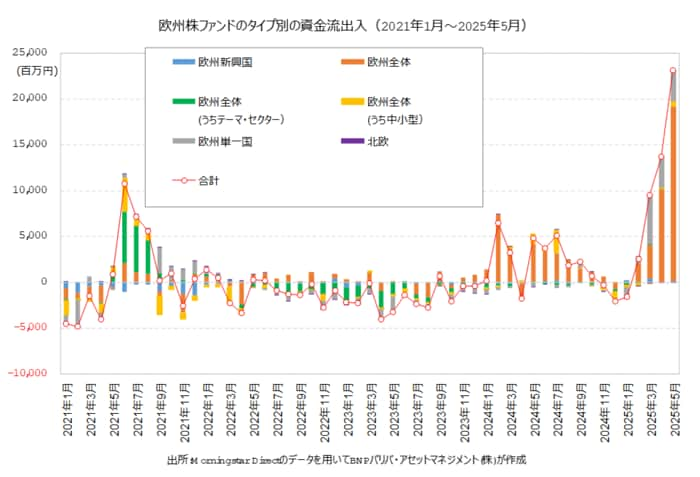

続いて、この欧州株ファンドのタイプ別データを使って資金流出入の動向も確認しておきましょう。以下のグラフの期間で資金流入額が月間50億円を超えた時期を見ると、2021年6月からの資金流入は、欧州のブランド品などにフォーカスしたテーマ型ファンドに資金流入が見られました。このファンドは2013年に設定されたファンドで当時の欧州株ファンドの残高拡大の火付け役となったファンドです。また、2024年2月は新規設定された欧州の高配当株にフォーカスしたファンド、今年3月はドイツのDAX指数に連動するインデックスファンド、そして今年4月には新規設定された割安成長株の戦略に高水準の資金流入が見られており、5月もその資金流入が加速しています。冒頭で指摘したように、グローバル株式ファンドなどを通じて欧州株への投資自体は広がっているので、欧州株ファンドが選択されるためには、好調なドイツ株への投資を増やしたい、成熟した欧州の中でも成長性の高い分野に投資したい、パフォーマンスに定評のあるファンドに投資したい、といったニーズを捉えることが必要です。そういった意味でも、ポートフォリオにさらに欧州株を加える場合、テーマ型のような特色のある欧州株ファンドも好まれる傾向があると言えそうです。