多様な投資目的があるプライベートアセットの注目点は

オルタナティブ投資に関しては、プライベートエクイティ(PE)、不動産やインフラストラクチャーといった実物資産、プライベートデット(PD)、ヘッジファンド(HF)のカテゴリーに分けて注目ポイントを解説していきたいと思います。

まずはPEについてです。現在、上場株式市場は利上げの影響を受けて、不安定な動きが続いています。今後の景気がソフトランディングで落ち着くのか、ハードランディングになってしまうのか、予測は非常に困難です。短期的なノイズが大きい状況下で、企業への投資においても投資時間軸の分散を考慮する価値があるでしょう。

上場株式は確かに長期投資に適していますが、日々の価格変動があるため、短期的な値動きに振り回されてしまいます。またすでに成熟した大企業への投資になりがちです。一方、PEは必然的に投資期間が長期にわたり、対象となる企業の規模やステージが多様です。ベンチャー企業や成長企業、成熟企業や再生企業への投資案件など、企業の成熟度に応じて投資することが可能です。各フェーズにおいて収益源泉も異なるため、企業への投資でありながら投資時間軸に分散させることができるという意味で、PE投資は有効でしょう。

続いて、不動産とインフラストラクチャーについてです。前編のテーマでもあった高止まりするヘッジコストの対応策として、利回り向上の一環としてこれらの資産は有効だと考えています。

すでにPDに投資済みの方もいるかもしれませんが、不動産やインフラストラクチャーはクレジットとは異なる収益源泉を有しています。加えて、今後、インフレが高止まりする可能性や将来的な景気悪化にも目を配る必要がありますが、その際、相対的にGDP感応度が低く、インフレに強いインカム性資産としてインフラは注目すべき資産でしょう。

3つの目のPDは、金利上昇には強い特性を有していますが、景気の不透明さや資金調達コストの上昇は無視できません。加えて、ファンド側のレバレッジコストも高まっているため、過去の適温相場時代と比べても注意が必要です。そのため、マネジャーの銘柄選択能力が一層重要になります。

銘柄間格差拡大やボラティリティ正常化はヘッジファンドには好機

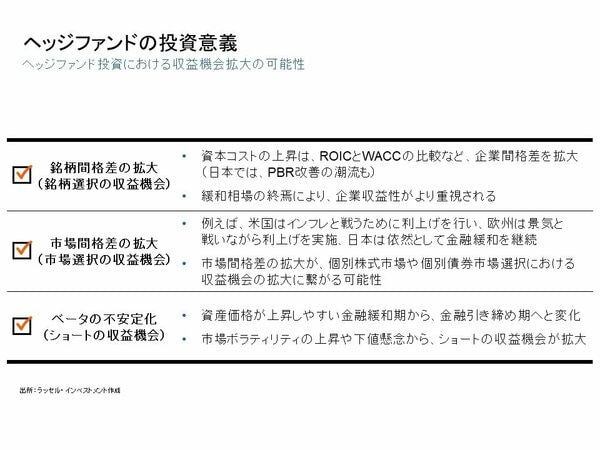

オルタナティブ投資の中でHFは、今後投資機会に恵まれる可能性があると考えています。その要因は主に3つに集約されます(図1)。

1つは銘柄間格差の拡大が見込まれる点です。海外では利上げによって企業の資金調達コストが上昇する中でも、それを賄えるだけの収益性や効率性が求められています。日本においても東京証券取引所が低PRBの上場企業に対して改善要請を行うなどの動きがあり、改善できる企業とそうでない企業とで差が生じる可能性があります。その銘柄間格差をロングショート戦略によって収益機会として捉えることができるでしょう。

2つ目には市場間格差の拡大が挙げられます。先進国の中でも米国はいち早く金融引き締めに動きましたが、日本においてはまだ緩和が続いています。HFの中にはこうした市場間の方向感の違いを収益機会できる戦略もあります。

3つ目ですが、市場ボラティリティが出てきたことにより、HFの主な投資手法であるショートポジションが有効になる点です。これまでは緩和的な金融政策に加えて政府の財政サポートも期待できるため、資産価格は上昇しやすい環境でした。しかし、金融引き締めによってボラティリティは正常化しています。このような状況で、下値リスクが高まる投資対象をショートポジションによって収益機会にできると考えられます。

オルタナティブ投資の両輪とも位置付けられるプライベートアセットとHFは、今後も引き続き活用する意義があると考えられます。