2月5日のニュース記事で“GPIFの運用が10兆円の黒字”といったヘッドラインを目にした方も少なくないのではないでしょうか。

「GPIF」とは「年金積立金管理運用独立行政法人」という組織の略称で、英語表記の「Government Pension Investment Fund」の頭文字をとったものです。その名の通り、GPIFは私たちの老後の支えの一つである公的年金(国民年金や厚生年金保険)の運用を担っています。

そのGPIFは、四半期ごとの運用実績を公表しているのですが、2月5日に2020年10~12月の運用状況が発表され、運用成績が10兆3528億円のプラスだったため、「10兆円の黒字」というニュースが報じられたわけです。

GPIFは「クジラ」にも例えられる世界最大の機関投資家

では10兆円の利益を上げたGPIFはどんな運用を行っているのでしょうか――全体像を見てみましょう。

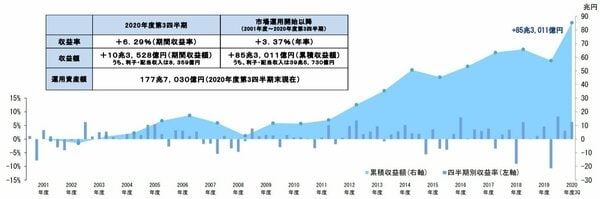

直近(2020年12月末)の運用資産残高は177兆7030億円で、市場運用を開始した2001年からの累積リターンはおよそ85兆円にものぼっています(図1)。そのうち、約40兆円が利子や配当から得られる収入(インカムゲイン)で、残りが保有する有価証券の値上がりに寄って得られた実現益や評価益(キャピタルゲイン)となっています。

図1.市場運用開始後の四半期収益率と累積収益額(2001 年度~2020 年度第 3 四半期)

※2020年度第3四半期運用状況(速報)より

ちなみに、177.7兆円超の運用資産残高は海外の大手年金基金などと比べてもダントツトップの規模。そのスケールの大きさからしばしば「クジラ」と例えられるほどです。

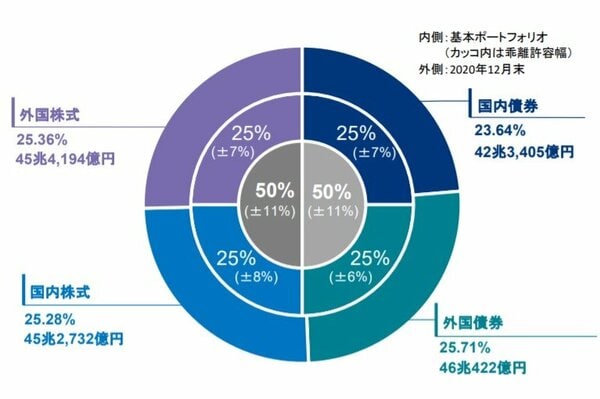

また直近の運用資産の内訳は、国内債券(23.64%)、外国債券(25.71%)、国内株式(25.28%)、外国株式(25.36%)と、債券と株式がほぼ50:50の比率になっています(図2)。日本はもちろん先進国が軒並み歴史的な低金利水準となっていることを踏まえると、177.7兆円の約半分を占める株式がリターンの牽引役になっていることが想像できるでしょう。実際、2020年10~12月は日本では日経平均株価がバブル崩壊後の高値水準まで上昇しましたし、米国でもニューヨーク市場で連日史上最高値を更新していました。その結果、GPIFの運用実績も株高効果の恩恵を受けられたというわけです。

図2.運用資産額・構成割合(年金積立金全体)※2020年度第3四半期運用状況(速報)より

もちろん、政治的な動きや経済指標の発表などによって株式市場は短期的な乱高下は避けられず、また中期的には景気循環によって上昇・下落のトレンドが生じるものです。株式市場のリスクをとって運用している以上、常に勝ち続けることが不可能であることは、想像に難くないでしょう。実際、中国で新型コロナウイルスの感染が確認され、瞬く間に全世界へと感染が広がっていった2020年1~3月に、株式市場が歴史的なスピードで急落したことは記憶に新しいと思います。この期間、GPIFの運用成績も17.7兆円もの大きなマイナスとなり、2019年度は通年でも8.3兆円のマイナスとなりました。過去には、年度あるいは四半期ベースで大きなマイナスが生じると、一部メディアが「年金消失」などの見出しで大々的に報道し、国会で大きく取り上げられることも少なくありませんでした。

もっとも、180兆円近い資産を運用しているのですから、仮に時価が1%動いただけで、1.8兆円の“ブレ幅”になるわけです。1年や半年、四半期の単位で見ると、数兆円単位のマイナスやプラスが生じることは当然の結果と言えますし、しかも中長期に及ぶ「年金の運用」という資金特性を考えれば、あまり一喜一憂すべきものでもないと言えるでしょう。